iM증권은 16일 LG디스플레이(034220)에 대해 북미 주력 고객사향 플라스틱 유기발광다이오드(P-OLED) 출하 확대 효과로 하반기 뚜렷한 실적 회복세가 예상된다며 투자의견 ‘매수’를 유지하고 목표주가를 1만5000원으로 상향했다. LG디스플레이의 지난 15일 종가는 1만2050원이다.

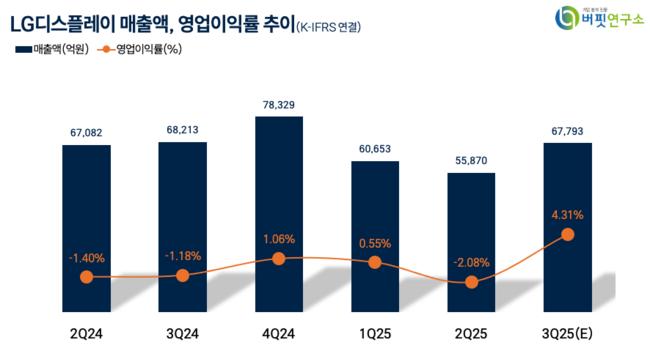

정원석 iM증권 애널리스트는 “3분기 매출액은 6조7000억원으로 전년동기대비 2% 감소하나 전분기대비 20% 증가가 예상된다”며 “영업이익은 4510억원으로 흑자전환하며 기대치(2922억원)를 상회할 것”이라고 밝혔다. 그는 “북미 고객사의 스마트폰 신제품 출시 효과와 경쟁사 품질 이슈에 따른 반사이익으로 P-OLED 물량이 확대됐다”며 “또 일본 JDI의 스마트워치용 유기발광다이오드(OLED) 사업 철수로 독점적 지위를 확보한 점도 긍정적”이라고 설명했다.

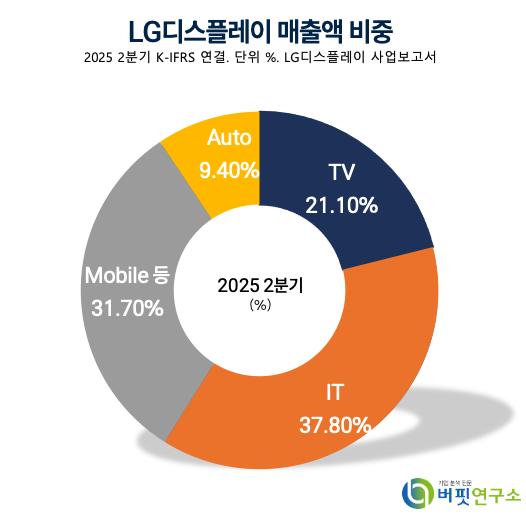

LG디스플레이 매출액 비중. [자료=버핏연구소]

LG디스플레이 매출액 비중. [자료=버핏연구소]

그는 이어 “2026년 매출액은 25조9000억원(전년동기대비 +1%), 영업이익은 1조5000억원(전년동기대비 +52%)으로 개선될 것”이라며 “OLED TV 부문은 감가상각(자산 가치 감소분을 비용 처리) 종료 효과로 영업이익률이 2025년 7%에서 2026년 중반 10%대로 상승하고, IT용 액정표시장치(LCD) 적자 축소도 수익성 개선에 기여할 것”이라고 덧붙였다.

가치평가와 관련해 그는 “목표주가는 12개월 선행 주당순자산가치(BPS) 1만6938원에 과거 흑자 시기의 평균 주가순자산비율(P/B) 0.85배를 적용해 산출했다”며 “현재 주가는 2026년 예상 실적 기준 P/B 0.67배로 과거 가치평가의 하단 평균 수준에 있어 하방 경직성을 확보했다”고 분석했다. 그는 “영업이익 흑자 기조와 재무구조 개선이 이어질 경우 박스권(주가가 일정 구간에서 움직이는 상태) 내 비중 확대 전략이 유효하다”고 평가했다.

LG디스플레이는 1985년 금성소프트웨어로 설립됐다. 1998년 LG전자와 LG반도체의 LCD 사업을 넘겨받았으며, 2025년에는 중국 합작법인 지분을 매각했다. 현재 OLED와 박막트랜지스터 액정표시장치(TFT-LCD) 디스플레이의 연구·제조·판매를 주력으로 하고 있다. 최근에는 차별화된 기술과 안정적 생산능력으로 혁신 제품을 개발하며, 북미, 유럽, 중국 등 주요 시장에서 글로벌 기업들과 전략적 협업을 강화하고 있다.

LG디스플레이 매출액, 영업이익률 추이. [자료=버핏연구소]

LG디스플레이 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>