KB증권은 22일 삼성SDI(006400)에 대해 4분기부터 유럽향 전기차(EV) 배터리 출하 회복과 SPE 라인의 에너지저장장치(ESS) 전환 효과로 실적 반등이 가능하다며, 투자의견 ‘매수’와 목표주가 24만원을 유지했다. 삼성SDI의 지난 19일 종가는 20만3000원이다.

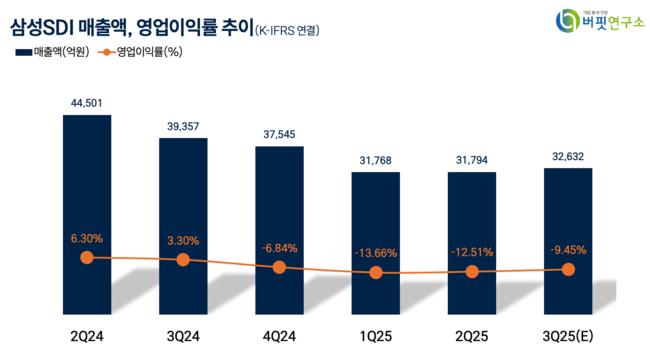

이창민 KB증권 애널리스트는 “3분기 실적은 매출액 3조2900억원(전년동기대비 +1%), 영업적자 3187억원(적자전환, 영업이익률 -9.7%)으로 컨센서스(시장 기대치)에 부합할 전망”이라며 “전자재료는 OLED·초고대역폭 메모리(HBM)향 출하 증가로 개선되고, 소형전지 적자 폭도 축소될 것”이라고 밝혔다. 다만 그는 “ESS 부문은 미국 관세 인상(10%→15%)으로 수익성 하락이 불가피하고, 각형 EV 배터리도 유럽향 회복이 제한적이라 뚜렷한 반등은 어렵다”면서도 “최소 주문 물량 미달 보상금 약 1000억원 반영으로 전사 영업이익은 전분기 대비 개선될 것”이라고 설명했다.

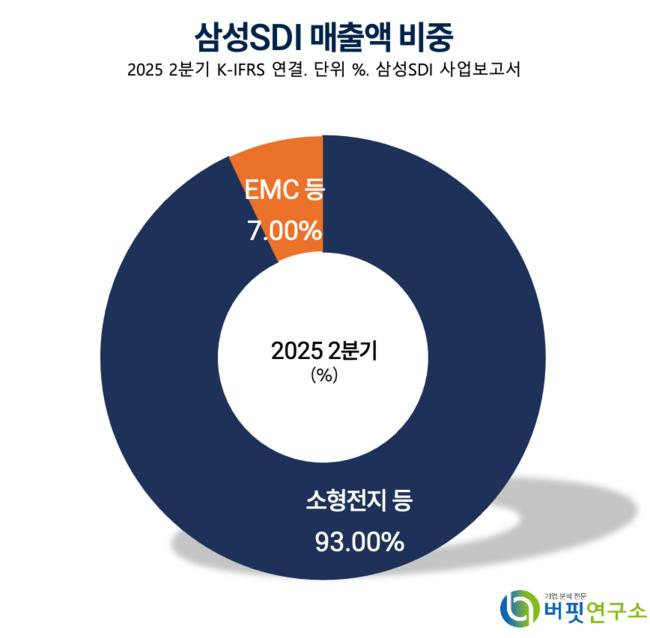

삼성SDI 매출액 비중. [자료=버핏연구소]

삼성SDI 매출액 비중. [자료=버핏연구소]

그는 이어 “4분기부터 유럽 고객향 출하 회복에 따른 각형 EV 배터리 실적 개선과 SPE 공장의 ESS 전환으로 고정비 부담 완화 및 미국 배터리 생산 세액공제(AMPC) 수령이 기대된다”고 덧붙였다.

실적 전망에 따르면, 2025년 매출액은 13조6310억원(전년동기대비 -17.8%), 영업적자 1조2090억원(적자전환), 순손실 4480억원(적자전환)이 예상된다. 오는 2026년에는 매출액 16조6480억원(전년동기대비 +22.1%), 영업이익 5140억원(흑자전환), 순이익 5890억원(흑자전환)으로 회복이 전망된다. 오는 2027년에는 매출액 21조7770억원(전년동기대비 +30.8%), 영업이익 4330억원(전년동기대비 -15.8%), 순이익 8230억원(전년동기대비 +39.8%)을 기록할 것으로 추정된다.

가치평가는 현금흐름할인법(DCF)으로 산출했으며, 가정은 WACC 6.30%(자기자본비용 8.43%, 세후 차입비용 2.31%)와 영구성장률 2.74%다. 목표주가 기준 12개월 선행 주가순자산비율(P/B)은 0.94배다.

KB증권은 “미국·유럽 EV 수요 둔화에 따른 단기 실적 부진에도 불구하고, 2025년 4분기 이후 출하 회복과 ESS 전환 효과로 점진적인 실적 정상화가 가능하다”며 투자의견과 목표주가를 유지했다.

삼성SDI는 1970년 삼성과 NEC 합작으로 설립돼 상장했으며, 해외 23개 종속기업을 두고 있다. 주력은 리튬이온 2차전지와 전자재료 사업이다. 최근에는 고안전성, 고용량, 고출력 기술 확보를 통해 응용 분야를 확대하고 차별화된 기술력으로 리튬이온 2차전지 시장을 선도하고 있다.

삼성SDI 매출액, 영업이익률 추이. [자료=버핏연구소]

삼성SDI 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>