대신증권은 30일 CJ ENM(035760)에 대해 커머스와 피프스 시즌(Fifth Season, F/S) 실적이 견조하고, 티빙·웨이브 통합을 통한 광고 매출 확대가 예상된다며 투자의견 ‘매수’와 6개월 목표주가 8만6000원을 유지했다. 지난 29일 종가는 7만3400원이다.

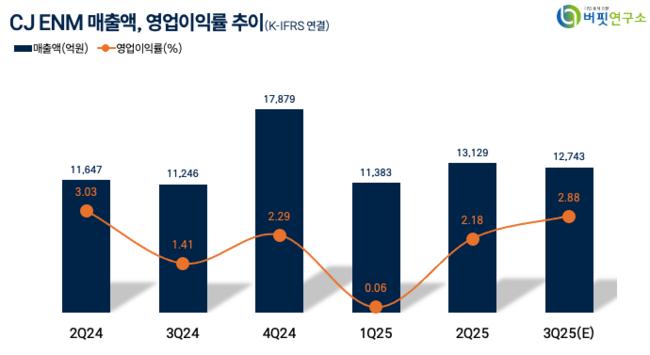

김회재 대신증권 애널리스트는 “3분기 연결 매출액은 1조2000억원(전년동기대비 +6.7%), 영업이익은 332억원(전년동기대비 +109.7%)으로 예상된다”며 “광고, 티빙, 음악 부문은 부진했지만 Fifth Season(F/S)과 커머스가 양호하다”고 설명했다.

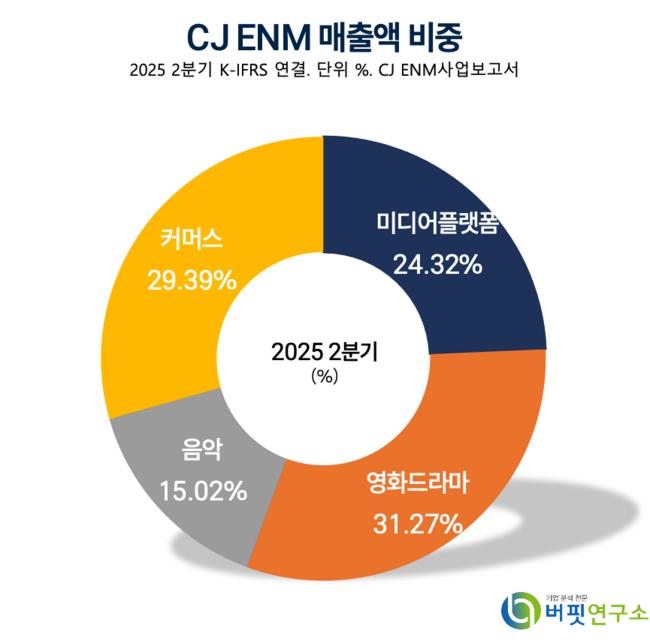

CJ ENM 매출액 비중. [자료=버핏연구소]

CJ ENM 매출액 비중. [자료=버핏연구소]

그는 “티빙은 네이버 멤버십 제휴가 종료된 영향으로 가입자가 430만명에 그쳐 기존 추정치(480만명)에 못 미쳤다”며 “다만 배달의민족 제휴 및 AVOD 유입으로 일부 만회하고 있으며, 웨이브와 통합 광고 플랫폼 도입으로 4분기부터 광고 매출 확대가 기대된다”고 덧붙였다. 이어 “F/S는 연초 계획대로 TV 시리즈 7편 공급을 지속하며 안정적 이익을 창출했고, 3년 만기 판권 재판매 수익도 발생했다”고 분석했다.

또한 “2025년 영업이익은 1300억원(전년동기대비 +55%), 2026년은 2300억원(전년동기대비 +77%)으로 예상된다”며 “12개월 선행 주당순이익(EPS) 5240원에 목표 주가수익비율(P/E) 17배를 적용해 목표주가를 산출했다”고 밝혔다. 그는 “CJ ENM과 CJO 합병 전의 평균 멀티플 21배 대비 20% 할인 적용이며, 합병 전의 합산 영업이익 2500억원 회복 시 P/E 21배 적용도 가능하다”고 덧붙였다.

CJ ENM은 지난 1994년 설립돼 종합유선방송과 홈쇼핑 제작·유통에서 출발했으며, 미디어플랫폼·영화드라마·음악·커머스 등 4개 부문을 운영하고 있다. 최근에는 디지털 플랫폼 경쟁력 강화와 AI·버추얼 스튜디오 등 첨단 인프라를 활용한 콘텐츠 제작 혁신에 집중하고 있다.

CJ ENM 매출액, 영업이익률 추이. [자료=버핏연구소]

CJ ENM 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>