한국투자증권은 31일 SK텔레콤(017670)에 대해 예상치 못한 일회성 매출 차감 및 과징금 반영으로 3분기 영업이익이 전년동기대비 90.9% 급감했다고 분석했다.

특히 사이버 침해에 따른 실적 악화와 현금 흐름 부담을 이유로 3분기 배당을 미시행하기로 결정하며 주주 신뢰 회복이 필요하다고 진단했다. 이에 투자의견 '매수'와 목표주가 6만1000원을 유지했다. SK텔레콤의 전일 종가는 5만2700원이다.

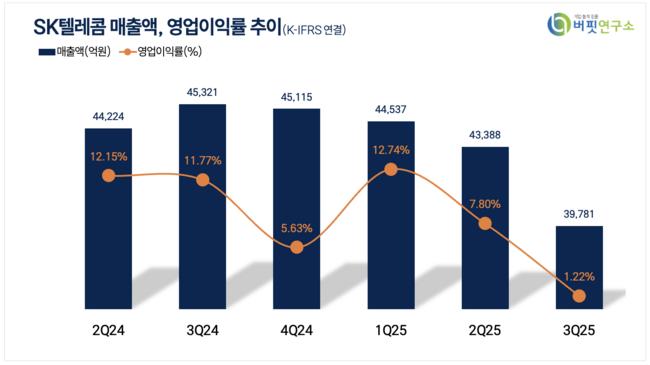

김정찬 한국투자증권 애널리스트는 "3분기 연결 매출액은 3조9781억원(전년동기대비 −12.2%), 영업이익은 484억원(전년동기대비 −90.9%)을 기록했다"고 밝혔다.

이어 "전례 없이 큰 일회성 매출 차감에 의한 이익 감소 외에도 1348억원의 과징금이 반영되며, 지배주주지분 순손실 1582억원을 기록했다"고 설명했다.

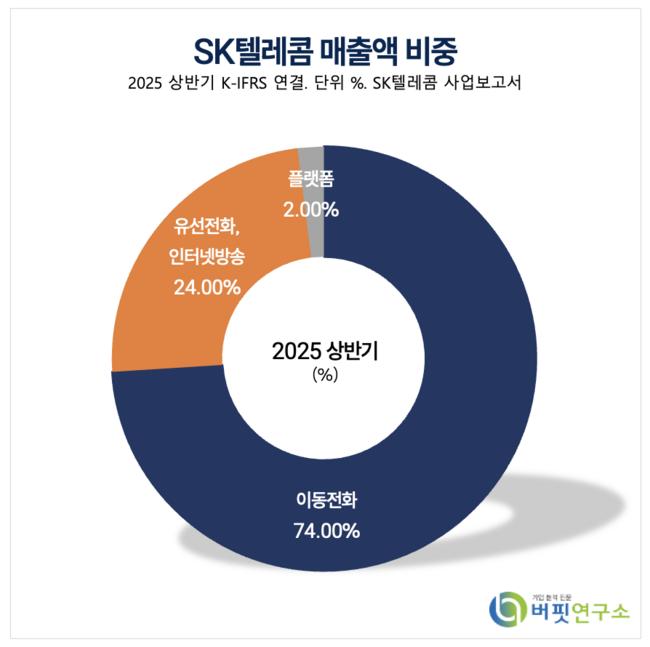

SK텔레콤 매출액 비중. [자료=버핏연구소]

SK텔레콤 매출액 비중. [자료=버핏연구소]

그는 “인공지능 데이터센터(AI DC) 매출액은 판교 DC 인수 및 그래픽 처리장치(GPU) 임차 지원 사업 수주 덕분에 1498억원(전년동기대비+53.8%)으로 증가했다”며 “AI 기업 간 거래(B2B) 솔루션 매출 등이 포함된 인공지능 전환(AIX) 매출액은 557억원(전년동기대비 +3.1%)을 기록했다”고 밝혔다.

또한 “AI 사업 확장은 지속되고 있으며 2027년 말부터 울산 AI DC 매출 발생, 오픈AI(OpenAI)와 서남권 AI DC 공동 구축, 업무협약(MOU) 체결 등이 예정되어 있다”고 말했다.

끝으로 "4분기에도 사이버 침해 관련 실적 영향이 남아있고 배당 지급 가능성은 낮아 보이지만, 내년 주당배당금(DPS) 3540원은 현 주주환원 정책(연결조정 당기순이익의 50% 이상) 기준을 충족한다"고 덧붙였다.

SK텔레콤은 이동통신망 사업(MNO)을 주력으로 하며, SK브로드밴드의 유선 통신, AI 데이터 센터 및 B2B 솔루션 등 신규 AI 사업으로 포트폴리오를 확장하고 있다.

SK텔레콤 매출액 및 영업이익률. [자료=버핏연구소]

SK텔레콤 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>