SK증권은 27일 LG씨엔에스(064400)에 대해 높은 넌캡티브(Non-captive) 및 고수익성 클라우드 사업 비중을 바탕으로 이익률 개선이 지속될 것이라고 분석하며, 투자의견 '매수’와 목표주가 8만원을 제시했다. LG씨엔에스의 전일 종가는 5만8000원이다.

남효지 SK증권 애널리스트는 “3분기 클라우드·인공지능(AI) 사업 확장 가속화로 성장세를 이어 나가고 있다”고 설명했다.

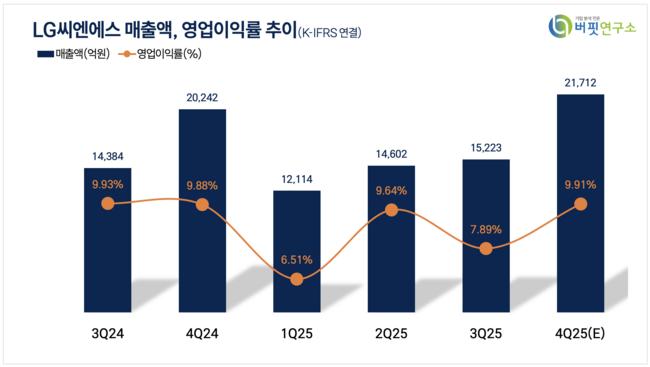

이에 “내년 매출액 6조8010억원(전년동기대비 +7.2%), 영업이익 6452억원(전년동기대비 +16.1%)을 기록할 것”이라고 전망했다.

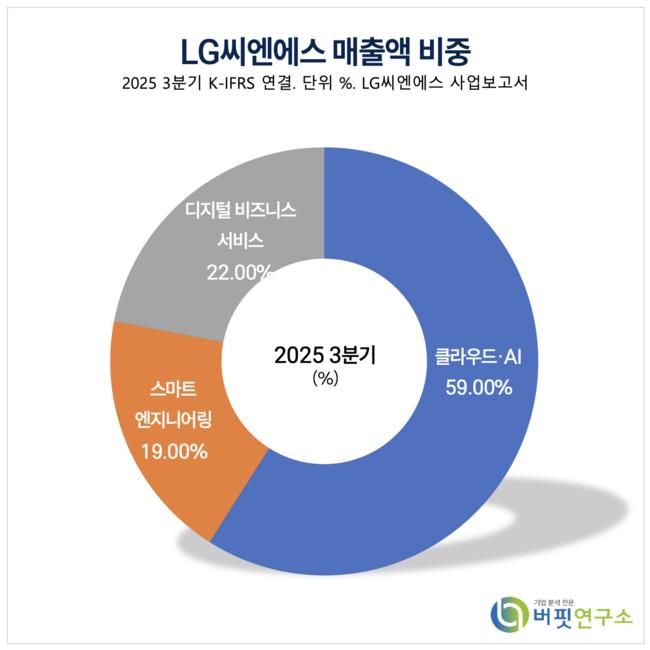

LG씨엔에스 매출액 비중. [자료=버핏연구소]

LG씨엔에스 매출액 비중. [자료=버핏연구소]

그는 “핵심 성장 동력인 내년 클라우드·AI 매출은 4조3133억원(전년동기대비 +13.7%)으로 견조한 성장세가 이어질 것”이라며 “공공부문의 클라우드 전환 가속화와 민간 기업들의 AI 투자 확대가 수요를 견인하고 있다”고 분석했다.

또한 “자체 대규모 언어모델(LLM)과 에이전틱웍스 등을 활용해 그룹사뿐 아니라 외부 기업들의 인공지능 전환(AX) 프로젝트를 수주하고 있다”며 “스마트엔지니어링 부문은 그룹사 수요 회복과 조선, 방산 등 넌캡티브 신규 고객 확보로 회복세가 예상된다”고 말했다.

이어 “현재 주가는 지난 5일 크리스탈코리아의 블록딜 이후 조정을 받으며 상장 당시와 유사한 수준이지만 향후 의무보유기간 종료 후 오버행이 해소되면 본격적인 재평가 국면에 진입할 것”이라고 예상했다.

끝으로 “현재 주가 수준은 클라우드·AI 성장성과 그룹사 투자 회복에 따른 실적 모멘텀을 충분히 반영하지 못하고 있어 중장기 매수 관점으로 접근할 시점”이라고 강조했다.

LG씨엔에스 매출액 및 영업이익률. [자료=버핏연구소]

LG씨엔에스 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>