흥국증권은 4일 삼성SDI(006400)에 대해 단기 주가 모멘텀 안정화 요소로 EV(전기차)향 전지 수요 바닥 확인 및 ESS(에너지 저장 시스템) 신규 라인 증가에 주목해야 한다며, 투자의견 ‘매수’와 목표주가 40만원을 유지했다. 삼성SDI의 전일 종가는 30만5000원이다.

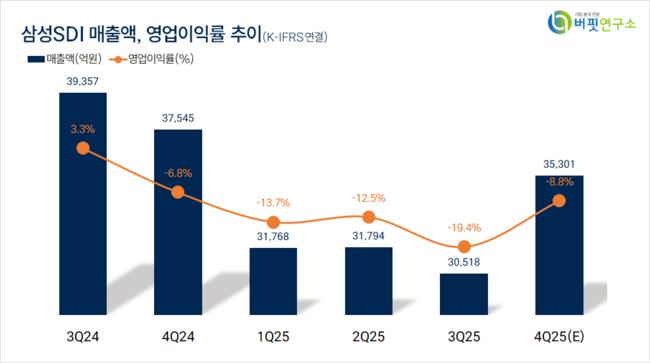

정진수 흥국증권 애널리스트는 “4분기 매출액 3조5301억원(전년동기대비 -6.0%), 영업손실 3107억원(전년동기대비 적자 확대)으로 시장 예상치(영업손실 2331억원)를 하회할 것”이라며 “전지사업부와 전자재료 부문간 실적 엇갈림이 지속되며 전사 실적 반등이 지연되고 있다”고 전했다.

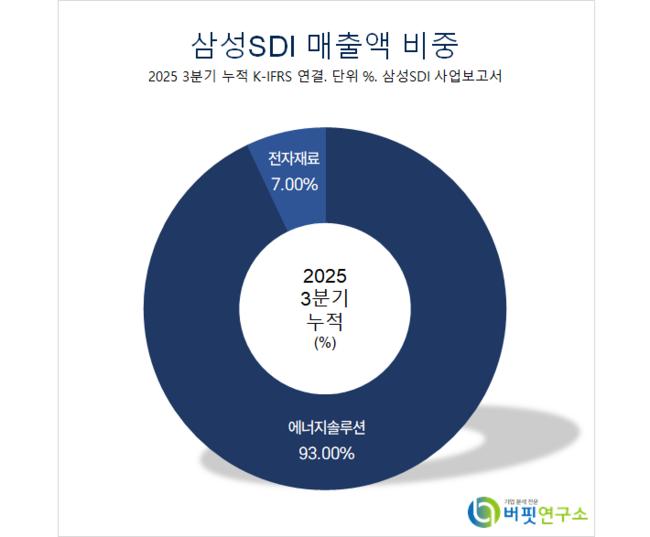

삼성SDI 매출액 비중. [자료=버핏연구소]

삼성SDI 매출액 비중. [자료=버핏연구소]

또 “전지사업부는 매출액 3조3124억원(전년동기대비 -7.1%), 영업손실 4264억원(전년동기대비 적자 축소)”이라며 “EV향 전지 수요 회복이 제한되는 상황임에도 ESS 호실적으로 적자폭이 축소될 것”으로 기대했다.

이어 “수익성이 높은 국내 공장 공급 물량 확대로 고수익 제품 비중이 커질 것”이라며 “미국 신규 라인 증가에 따라 AMPC(첨단 제조 생산 세액 공제)가 확대된다는 점도 긍정적”이라고 밝혔다.

그는 “당기 AMPC 인식 규모를 590억원으로 추정하며 이를 통한 ESS 부문 흑자 전환에 주목할 필요가 있다”며 “고정 고객 신제품 출시(파우치) 및 BBU(원통) 수요 증가로 소형전지 부문 실적은 안정적으로 성장할 것”으로 전망했다.

한편 “전자재료부는 AI 투자 확대 기조로 이익이 증가할 가능성이 높아지고 있다”며 “반도체 및 OLED용 소재 매출액이 전분기대비 +6.1% 증가할 것이고 가동률 상향과 함께 영업이익률도 20%에 근접할 것”으로 예상했다.

끝으로 “이차전지 업종 전반적으로 EV향 수요 불확실성이 부담 요인이나 삼성SDI의 핵심 사업인 xEV 실적은 재고 조정 후 하향 안정화될 것이고 고객 구조상 미국 EV 수요 변동성 노출도가 낮다는 점이 주가 모멘텀을 안정화시킬 것”이라며 “캐시카우인 전자재료 실적 호조 기대감이 뒷받침되고 있는 것도 단기 주가에 긍정적 요소”라고 설명했다.

삼성SDI는 중형전지, 대형전지, 소형전지 등 리튬이온 2차전지, 디스플레이 소재를 생산한다. 고안전성, 고용량, 고출력 기술 확보를 통해 응용 분야를 확대하고 있다.

삼성SDI. 매출액 및 영업이익률. [자료=버핏연구소]

삼성SDI. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>