NH투자증권이 12일 신세계(004170)에 대해 한일령 반사수혜로 외국인 매출 증가가 기대되며 주요 점포 리뉴얼 효과까지 본격화될 전망이라며 투자의견 '매수'를 유지하고 목표주가를 32만원으로 '상향'했다. 신세계의 전일종가는 25만6000원이다.

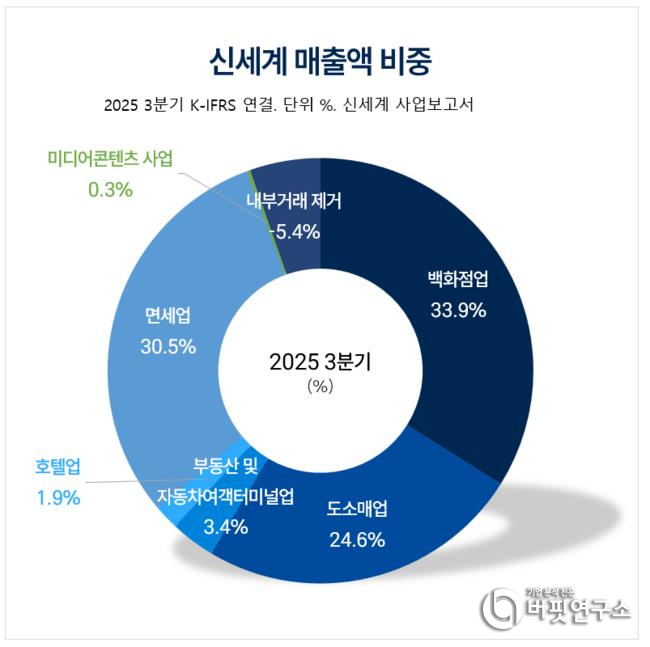

신세계 매출액 비중. [자료=신세계 사업보고서]

신세계 매출액 비중. [자료=신세계 사업보고서]

주영훈 NH투자증권 애널리스트는 소비심리 개선 및 외국인 매출 증가에 따라 백화점 산업이 고성장 국면에 진입한 가운데, 신세계는 주요 점포 리뉴얼 효과로 주요 백화점 기업들 중 가장 높은 기존점 매출 성장을 지속할 것이라고 기대했다.

주영훈 애널리스트는 "내년 자회사 모멘텀 또한 높다"며 "면세점은 인천공항 DF2권역 사업 철수 예정으로 하반기 흑자전환이 예상되며, 신세계인터내셔날 또한 낮은 기저 및 의류 매출 반등에 따른 턴어라운드가 전망된다"고 전했다.

이어 "4분기 연결기준 매출액과 영업이익은 각각 1조 9696억원(전년동기대비 +8.2%), 1728억원(전년동기대비 +66.8%)으로 시장추정치를 상회할 전망"이라며 "소비심리 개선과 주요 점포 리뉴얼 효과로 두 자릿수 기존점 성장률(관리 매출액 기준)을 기대한다"고 강조했다.

더해 "추운 날씨로 마진율이 높은 의류 판매까지 호조를 보이고 있는 만큼 수익성 지표 또한 개선될 전망"이라며 "기저 효과 고려 시 내년 상반기까지 매출 고성장 추세가 지속될 것"이라고 판단했다.

끝으로 "면세점 영업손실은 66억원을 추정한다"며 "다만 적자의 대부분을 차지하던 인천공항 DF2권역 사업 철수를 발표한 만큼 내년 2분기부터는 흑자전환이 가능할 전망"이라고 마무리했다.

신세계는 전국 13개 백화점을 운영하며 도소매업, 부동산, 호텔, 면세 등 다양한 포트폴리오 구축하고 있다. 지난 2024년 광주종합버스터미널 인수로 사업을 확장했다.

신세계 매출액 및 영업이익률 추이. [자료=버핏연구소]

신세계 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>