[버핏연구소 김승범 연구원] SPC삼립(005610)의 3분기 실적에 대한 증권사들의 평가가 엇갈렸다. 하나금융투자는 SPC삼립에 대한 목표주가를 18만원에서 22만원으로 상향한 반면, 삼성증권은 18만원에서 17만원으로 하향했다. 17일 오전 11시 30분 현재 SPC삼립은 전일대비 3.26% 하락한 14만8500원에 거래되고 있다.

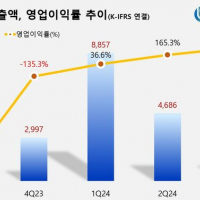

17일 관련업계에 따르면 SPC삼립은 3분기 연결기준 매출액과 영업이익은 각각 5229억원, 75억원으로 매출은 전년대비 8.5% 증가했으나, 영업이익은 41.9% 감소했다.

사업 부문별로 살펴보면 제빵 부문은 고부가가치 제품 판매 확대와 CVS 채널 확대로 매출은 전년대비 4.9% 증가하였고, 영업이익은 21.5% 증가했다. 그러나 식품소재부문의 매출과 영업이익은 전년 동기 대비 각각 5.0%, 63.4% 감소했다. 밀다원 그룹사 판가 인하와 청 주공장 관련 초기 비용때문으로 분석된다. 식품유통 부문은 외부 영업 증가로 인해 매출과 영업이익은 전년대비 각각 10.8%, 5.9% 증가했다.

SPC삼립의 3분기 실적에 대한 증권사의 평가는 엇갈렸다.

하나금융투자의 심은주 애널리스트는 SPC삼립의 3분기 실적에 대해 『영업이익은 시장 기대치에 큰 폭으로 하회했다』며 『청주공장 시가동(8월) 기인한 일회성 비용 반영(3~40억원 추정) 및 밀다원 실적 부진 때문』이라고 분석했다.

다만 그는 『내년 실적 개선에 주목해야 할 시점』이라며 『계란 등 주요 원재료가 4분기부터 안정세를 보이며 기저효과와 함께 청주공장이 내년 600억원 매출 시현 및 흑자전환이 가능할 것』이라고 전망했다. 또 『SPC GFS의 규모의 경제 기인한 이익 레버리지가 기대된다』고 덧붙였다. 내년 연결 매출액 및 영업이익은 각각 YoY +14.4%, +34.8% 증가할 것으로 추정했다.

이어 『SPC삼립은 향후 3년 간 연평균 매출 성장 11.7%, 이익 성장 21.0%가 예상된다』며 『중장기 높은 이익 성장 가시성 감안 시 저가 매수가 유효한 시점』이라고 평가했다.

그러나 삼성증권의 조상훈 애널리스트느 SPC삼립에 대해 『3분기 실적이 컨센서스를 42% 하회했다』며 『7월 말 완공된 청주공장의 초기비용(인건비, 감가상 각비, 시험가동비 등)이 부진한 실적의 원인』이라고 분석했다.

그는 『이는 일시적인 것으로 기존 사업대비 수익성이 양호하기 때문에 매출 증가에 따른 전사 수익성 개선에도 도움이 될 것』이라며 『청주공장을 통한 신사업은 전사 수익성 개선을 이끌 수 있어 장기적 인 관점에서 긍정적인 시각 유지한다』고 덧붙였다.

하지만 『식품소재 부문의 실적 둔화 우려가 지속될 수 있어 내년 EPS 추정치를 6% 하향 조정한다』며 『내년 PER은 25배로 밸류에이션 부담은 여전한 상황』이라고 평가했다. [ⓒ무단 전재 및 재배포 금지]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>