AIG손해보험, 지급여력비율(RBC) 1위 '25대 보험사'...3위 삼성생명

- 1위(AIG손보)·2위(푸르덴셜생명), 외국계보험사...안정성 위주 경영

- 3위 삼성생명(333.10%), 4위 삼성화재(322.40%), 5위 교보생명(285.00%)

--------------------------------------------------------------------------------------

AIG손해보험(대표이사 램지알버트투바시)이 국내 25대 보험사 가운데 지급여력비율(RBC) 1위인 것으로 조사됐다.

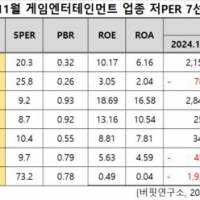

기업분석전문 버핏연구소 조사에 따르면 AIG손해보험의 올해 2분기 지급여력비율은 408.8%로 1위를 기록했다. 이어 푸르덴셜생명(368.7%), 삼성생명(032830)(333.1%), 삼성화재(000810)(322.4%), 교보생명(285%) 등의 순이다. 1, 2위를 외국계 보험사가 차지했으며, 이는 외국계 보험사들이 안정성 중심 경영과 보장성 보험 위주로 사업을 전개하고 있기 때문으로 분석된다

지급여력비율(RBC. Risk Based Capital)이란 보험계약자가 일시에 보험금을 요청했을 때 보험사가 적절히 지급할 수 있는지를 보여주는 지를 수치화한 것으로 보험사의 건전성을 파악하는 대표적인 지표이다. 순자산(자산-부채+내부유보자산)을 책임준비금으로 나눠 계산하며 높을수록 지불능력이 충분하다는 것을 의미한다.

25대 보험사 2021년 2분기 지급여력비율 순위. 단위 %. [자료=버핏연구소]

◆AIG손보∙푸르덴셜생명, 외국계 보험사 1, 2위

1위 AIG손해보험의 2분기 말 기준 지급여력비율은 408.8%로 25대 보험사 가운데 유일하게 400%를 넘었다. 분기별 추이를 보면 지난해에는 2분기 401%, 3분기 408.30%, 4분기 420.60%로 성장세를 보였다. 다만 올해 1분기에는 417.90%로 전분기비 소폭 낮아졌다.

AIG손해보험 분기별 지급여력비율 추이. [자료=버핏연구소]

2위는 푸르덴셜생명(395.4%)으로 1위 AIG손해보험과 마찬가지로 외국계 보험사이다. 지난해 2분기에는 456.40%를 기록해 전년비 19.22%p 줄었음에도 300%를 상회하는 양호한 실적을 기록했다.

외국계 보험사들의 지급여력비율이 높은 이유는 외국계 기업만의 판매 전략과 경영 철학 때문으로 풀이된다. 저축성 상품은 보험사 실적에 단기적인 영향을 줘 국내 보험사들이 과거에 많이 판매했다. 다만 장기적 관점에서는 재무 건전성에 악영향을 준다는 단점이 있다. 이에 외국계 기업은 보장성보험 중심으로 판매를 해오고 있어 지급여력비율이 안정적인 것으로 분석된다.

◆국내 생보∙손보 中 삼성생명∙삼성화재 돋보여

국내 생명보험 '빅3'의 지급여력비율은 삼성생명(333.10%), 교보생명(285.00%), 한화생명(202.00%) 순이었다. 손해보험 '빅3'의 지급여력비율은 삼성화재(322.40%), DB손해보험(211.20%),현대해상(196.90%) 순이었다. 이들 생명보험 '빅3'와 손해보험 '빅3'의 지급여력비율은 모두 양호한 편이다. 금융감독원은 국내 보험사들에게 지급여력비율 150% 이상을 권고하고 있다.

3위인 삼성생명은 국내 보험사 가운데 가장 높은 지급여력비율을 보였다. 다만 올해 2분기는 333.10%로 지난해 2분기(337.10%) 대비 1.19%p 줄었다. 지난해 4분기(353.20%)에 가장 높았으나 대체적으로 지급여력비율 안정적으로 유지하고 있다는 분석이다. 4위는 삼성화재로 올해 2분기는 전년비 1.22%p 오른 322.40%를 기록했다. 올해 1분기에는 286.60%를 기록해 300%를 하회했으나 2분기에는 반등했다. 삼성생명과 삼성화재는 신종자본증권을 발행하지 않고 있다.

국내 생명보험 빅3가 대체적으로 상위권에 들었다. 먼저 교보생명은 전년비 19.88%p 줄어든 285.00%로 5위였다. 지난해 3분기 이후 감소세를 보이다 올해 1분기 300%를 하회했다. 다만 한화생명은 전년비 22.61%p 줄어든 202%로 16위였다. 한화생명은 올해 2분기 신종자본증권(2조563억원)을 자본으로 편성했다.

손해보험 빅3는 대체로 10위권 중후반대에 머물렀다. 14위인 DB손해보험은 211.20%를 기록해 전년비 3.78%p 감소했다. 다만 올해 1분기(195.20%) 보다는 소폭 올라 200%대를 상회했다. 현대해상은 196.90%를 기록해 전년비 9.30%p 감소했다. 지난해 4분기(220.40%) 이후 감소세를 보이고 있으며 올해 1분기에는 100%대로 낮아졌다. 현대해상은 올해 2분기 신종자본증권(4983억원)을 자본으로 편성했다.

서울 여의도 한화손해보험, 한화생명.

보험사들은 주로 만기가 긴 채권을 운용하고 있어 금리에 민감하다. 금리가 상승하면 매도가능증권(채권) 평가손실이 발생해 보험사의 자본이 줄어든다. 보험사들의 이번 지급여력비율 감소는 최근 코로나19 여파 이후 금리가 상승한 영향을 받은 것으로 분석된다.

아울러 신종자본증권(perpetual bond)은 주식처럼 만기가 없거나 매우 길고, 채권처럼 매년 일정한 이자나 배당을 주는 금융상품이다. 특히 만기가 정해져 있지만 회사의 결정에 따라 연장이 가능해 몇몇 보험사들은 신종자본증권 발행으로 건전성을 관리해왔다. 반면 신종자본증권의 이자비용이 높을수록 벌어들인 이익을 자본으로 쌓기 힘들기 때문에 회계상 자본으로 인식된다 하더라도 신용평가사의 신용등급 산정시 자본성 판단 기준에 따라 100% 자본으로 인정받기는 어렵다.

◆DB생명보험, 지급여력비율 25위

25위는 DB생명보험(161.50%)이었다. 지난해 2분기(163.40%) 대비 1.16%p 줄었다. 지난해 4분기 191.30%로 고점을 기록했으나 올해 1분기(172.50%) 이후 하락세를 보이고 있다. DB생명보험은 올해 2분기 신종자본증권(697억원)을 자본으로 편성했다.

국내 25대 보험사는 모두 150% 이상을 유지하고 있어 권고 기준 대비 안전한 수준이다. 올해 2분기 기준 25대 상장사의 지급여력비율 평균은 228.55%를 기록했다.

ⓒ저작권은 버핏연구소에게 있습니다. 출처를 표시하면 언제든지 인용할 수 있습니다.