[버핏 연구소=이승윤 기자] SK증권은 20일 SBS(034120)에 대해 스튜디오 S 제작 편 수 증가, 높은 채널 매력도 유지, 제작비 효율화, 외국인 지분 취득 한도 제한 해제 등 기대감 유효하다며, 투자의견 『매수』와 목표주가 5만5000원을 유지했다. SBS의 전일 종가는 4만50원이다.

SK증권의 남효지 애널리스트는 “매출액 3962억원(+51.7%, 이하 YoY), 영업이익 397억원(흑전), 순이익 284억원(흑전)”이라며 “영업이익은 컨센서스(723억원)와 당사 추정치(516억원)를 하회했다”고 전했다.

또 “월드컵 이벤트에도 광고 수익(1124억원(-5.5%))이 예상보다 좋지 않았고 인건비 인상 및 성과급 지급(약 360억원) 영향이 컸다”며 “사업수익(2418억원, +100.7%)은 자체 제작 드라마 증가로 국내외 유통 수익 증가, 월드컵 중계권 재판매 수익 인식으로 크게 증가했다”고 밝혔다.

그는 “1, 2월은 경기 침체와 지난해 4분기 월드컵 관련 광고 예산 선집행 영향으로 TV 광고비 집행이 부진했다”며 “다만 <모범택시2>가 양호한 시청률(최신 회차 16.0%)을 기록하고 있어 경쟁 채널대비 광고 수익 타격은 적을 것”으로 판단했다.

이어 “3월 회복을 가정하고 올해 1분기 영업이익은 103억원(-83.2%)”이라며 “4월 <낭만닥터 김사부3>가 방영 예정이고 전 작들이 높은 시청률(시즌1 27.6%, 시즌2 27.1%)을 기록해 시즌 3의 패키지 단가도 높게 책정되며 1분기를 저점으로 점진적으로 회복될 것”으로 전망했다.

끝으로 “올해 영업이익 1161 억원(-37.4%)으로 예상보다 좋지 않은 TV 광고 경기를 반영해 기존 추정치대비 29.3% 하향한다”며 “멀티플 상향 및 매수 투자의견 유지의 근거는 올해 스튜디오 S 자체 제작 편 수 증가, 시즌제 및 흥행 작가 작품 방영으로 경쟁사 대비 높은 채널 매력도 유지, 유연한 편성으로 제작비 효율화, 외국인 지분 취득 한도 제한 해제 기대감이 유효하다”고 파악했다.

SBS는 방송사업 및 문화서비스업, 광고사업 등을 영위한다.

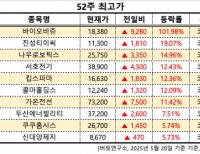

SBS. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>