한국투자증권은 26일 하이브(352820)에 대해 비용 증가보다는 역대 최대 매출액 경신에 주목해야 한다며, 3월 BTS 제이홉 솔로활동을 시작으로 BTS의 하반기 컴백과 내년 공연에 대한 계획이 점차 가시화될 것이라며 투자의견 ‘매수’를 유지하고 목표주가를 31만원으로 상향했다. 하이브의 전일 종가는 25만1000원이다.

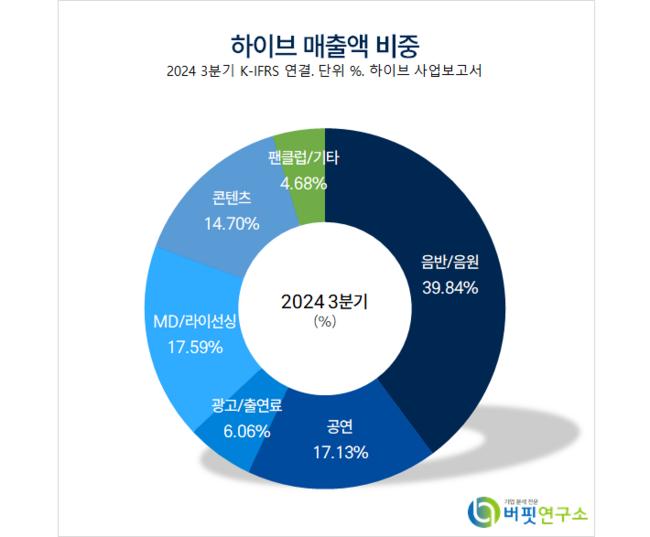

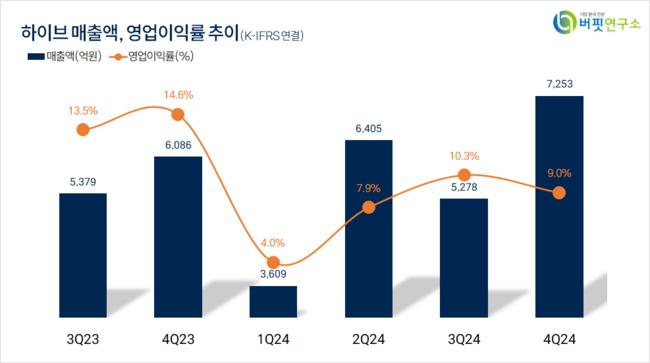

한국투자증권의 정지윤 애널리스트는 “매출액 7253억원(YoY +19%)으로 역대 최대 분기 실적을 경신했지만 영업이익은 653억원(YoY -27%)으로 컨센서스 831억원을 21% 하회했다”며 “주요 보이그룹들의 음반 발매와 활발한 공연 일정으로 음반, 공연, MD 매출액이 호조였고 공연과 MD 매출액은 각각 1889억원(YoY +111%), 1512억원(YoY +156%)으로 역대 최대치”라고 전했다.

하이브 매출액 비중. [자료=버핏연구소]

하이브 매출액 비중. [자료=버핏연구소]

또 “영업이익이 매출액 대비 부진했던 이유는 원가율이 높은 공연 매출 비중이 커지며 매출총이익률이 41%로 하락했고 매출 호조에 따른 상여 증가, 소송 비용과 주식보상비용 발생 때문”이라며 “일회성 성격이 강하다는 점에서 비용보다 매출액 증가에 주목해야 하고 영업외에서 이타카홀딩스 영업권 손상차손이 인식됐다”고 밝혔다.

한편 “지난해 하이브는 업종 전반의 음반 판매량 감소와 BTS 부재 하에 신규 3팀 데뷔, 남미 법인 설립, 테크 기반 미래사업을 진행하며 영업이익이 감소했다”며 “올해는 BTS 컴백, 저연차 라인업 성장, 각종 현지화 사업 매출 기여가 본격화되며 외형 확대와 수익성 개선이 동반될 것”으로 전망했다.

이어 “지난해 BTS 매출 비중이 20% 미만으로 감소했지만 저연차 라인업 성장으로 매출액은 꾸준히 증가했다”며 “올해는 3팀(라틴, 일본, 한국) 데뷔가 예정돼 있어 라인업 확대가 지속될 것”으로 예상했다.

그는 “현지화 사업에서 캣츠아이에 이어 북미향 보이그룹을 제작할 예정이고 그동안 인수한 해외 레이블들은 활발하게 아티스트를 영입하고 있다”며 “게임/AI 개발도 지속 중인데 이 역시 포트폴리오 다변화 전략의 일환”이라고 판단했다.

끝으로 “다음달 BTS 제이홉 솔로활동을 시작으로 BTS의 하반기 컴백과 내년 공연에 대한 계획이 점차 가시화될 것”이라며 “이는 주가 상승 모멘텀으로 작용할 수 있다”고 설명했다.

하이브는 음악 기반 엔터테인먼트 플랫폼 기업이다.

하이브. 매출액 및 영업이익률. [자료=버핏연구소]

하이브. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>