BNK투자증권이 솔루엠(248070)에 대해 고마진 사업부의 매출 규모가 기대만큼 올라오지 않았고 분기 실적 저하로 주가가 저점에 머문 상태이나 점차 실적 개선과 함께 상승할 것으로 예상해 투자의견은 매수, 목표주가 2만9000원을 유지했다. 솔루엠의 전일 종가는 1만8130원이다.

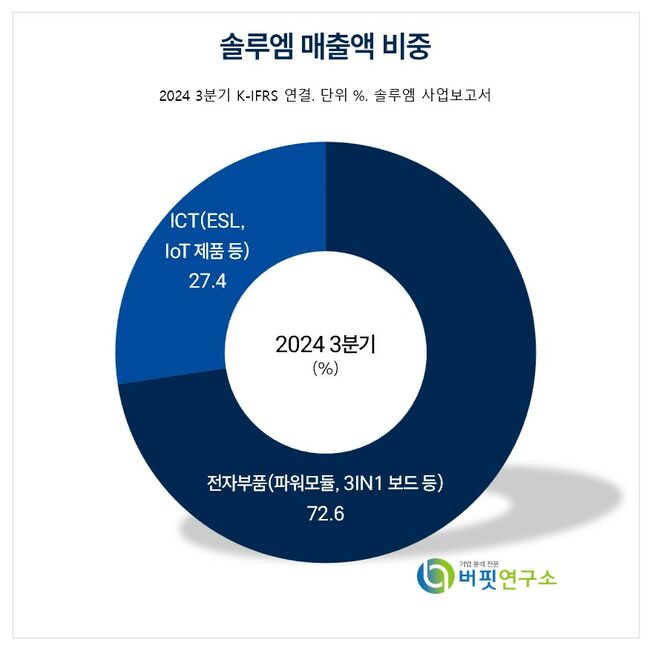

솔루엠 주요품목 매출 비중. [자료= 솔루엠 사업보고서]

솔루엠 주요품목 매출 비중. [자료= 솔루엠 사업보고서]

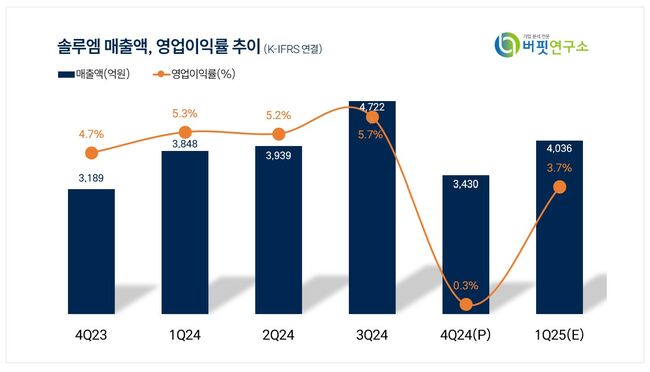

이민희 BNK투자증권 연구원은 솔루엠의 올해 1분기 실적으로 매출액 4036억원(QoQ +18%, YoY +5%), 영업이익 149억원(QoQ +8%, YoY -26.6%)을 예상했다. 매출액은 컨센서스 3855억원을 상회, 영업이익은 기대치인 212억원을 하회할 것으로 전망했다. 이는 수익성이 낮은 파워모듈과 매출이 당초 기대보다 더 증가하는 반면, 지난해 해외법인 수 증가에 따른 인건비 상승과 ESL(전가가격표시기) 수익성이 예상보다 덜 올라왔기 때문이다.

이 연구원은 솔루엠의 분기 실적이 느리지만 지난해 4분기를 바닥으로 개선되는 추세이며, 특히 올해 3분기부터 매출 규모 및 수익성이 크게 개선될 것으로 전망했다. 지난해말 수주잔고 2조500억원(YoY +4000억원)을 기록한 ESL의 경우, 올해 3분기부터 2000억원대 매출 규모로 증가하고 수익성 기여도 커질 것으로 예상했다.

특히 이 연구원은 솔루엠의 4컬러 비중이 30%였던 작년 대비 70%로 증가하고, 고객사도 다변화돼 수익성이 개선될 거라고 전망했다. 또 VS 사업부 내 디지털샤이니지 매출이 신규 고객사 확보 덕분에 3분기부터 의미있게 증가해 수익성 개선을 이끌 거라고 분석했다.

솔루엠은 전자기기 부품의 연구개발 및 제조를 주요 사업으로 운영하고 있다. 사업부문은 크게 2개로 구성되는데, 파워모듈, 3IN1보드 등을 생산/판매하는 전자부품 사업부문과 ESL, IoT 등을 생산/판매하는 ICT 사업부문으로 구성된다. 본사에서 보유하고 있는 개발기술 및 지적재산권을 기반으로 중국, 베트남, 멕시코, 인도 등 해외에 종속회사를 두고 각종 전자부품의 생산/판매를 하고 있다.

솔루엠 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

솔루엠 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>