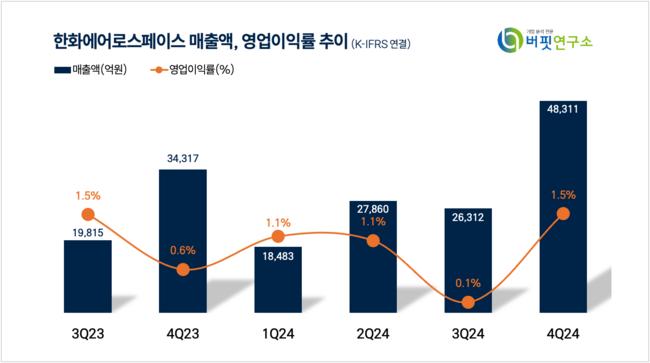

KB증권은 13일 한화에어로스페이스(012450)에 대해 수익추정치 상향조정과 이에 따른 자기자본이익률 변경 등으로 투자의견을 매수로 유지하고 목표주가를 83만원으로 상향했다. 한화에어로스페이스의 전일종가는 66만5000원이다.

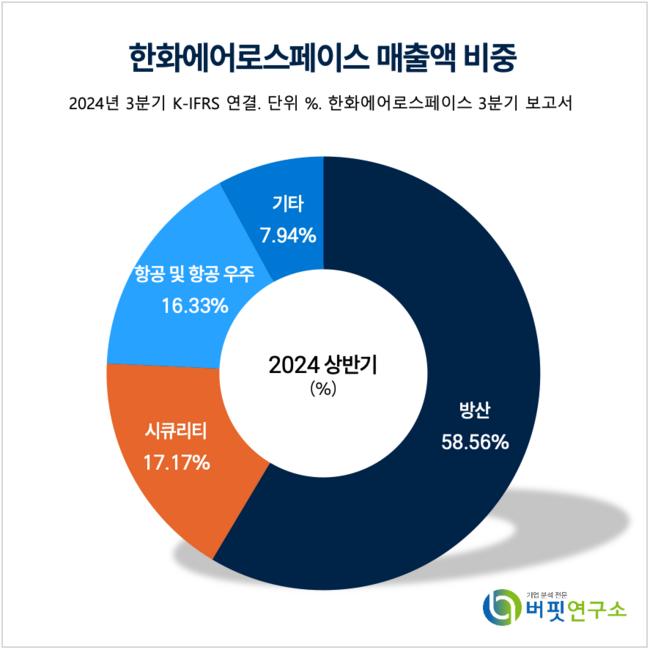

KB증권은 한화에어로스페이스의 4분기 매출액은 4조8311억원(YoY +40.8%), 영업이익은 8925억원(YoY +223.6%)으로 추정했다.

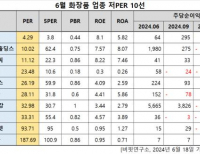

한화에어로스페이스 매출액 비중. [자료=버핏연구소]

한화에어로스페이스 매출액 비중. [자료=버핏연구소]

정동익 KB증권 연구원은 “지난해 기대치를 크게 상회했던 실적은 지상방산 수출의 높은 수주마진과 환율상승, 생산량 증가에 따른 생산성 향상 및 고정비 희석 등에 기인한다”며 “이러한 기조는 환율을 제외하면 향후 더욱 강화될 것으로 예상되고 환율도 당분간 크게 하락하지는 않을 것으로 기대된다”고 말했다.

정동익 연구원은 “이에 따라 지난해 22.4%를 기록한 지상방산부문의 영업이익률은 올해 24.3%로 상승할 것이다”고 전망하며 “연결영업이익률은 지난해 15.3%에서 올해 11.4%로 하락하지만 이는 한화오션의 연결에 따른 것이다”고 덧붙였다.

정 연구원은 “주가가 올해 들어 2배 이상 급증했다”며 밸류에이션에 대한 우려를 나타냈지만 “2024년 3분기 말 3조400억원이었던 자본총계(지배)는 4분기 실적호조와 한화오션 연결 효과로 연말 4조9800억원으로 크게 증가했는데 실적개선에 따라 올해 말에는 6조3000억원으로 증가할 전망이다”며 밸류에이션 부담 완화를 기대했다.

한화에어로스페이스는 고도의 정밀기계분야의 핵심기술을 바탕으로 국내외에서 항공기 및 가스터빈 엔진, 자주포, 장갑차 생산 및 판매를 영위하고 있으며 CCTV, 칩마운터, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공을 주요 사업으로 하고 있다.

한화에어로스페이스 매출액 및 영업이익률 추이. [자료=버핏연구소]

한화에어로스페이스 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>