DS증권이 28일 삼성SDI(006400)에 대해 1분기 재고조정 막바지 영향으로 컨센서스를 하회했지만, 오는 2분기부터 유럽의 반등 시그널이 실적 회복으로 이어지는지가 관건이라며 투자의견 ‘매수’, 목표주가 25만원으로 유지했다. 삼성SDI의 전일종가는 18만5100원이다.

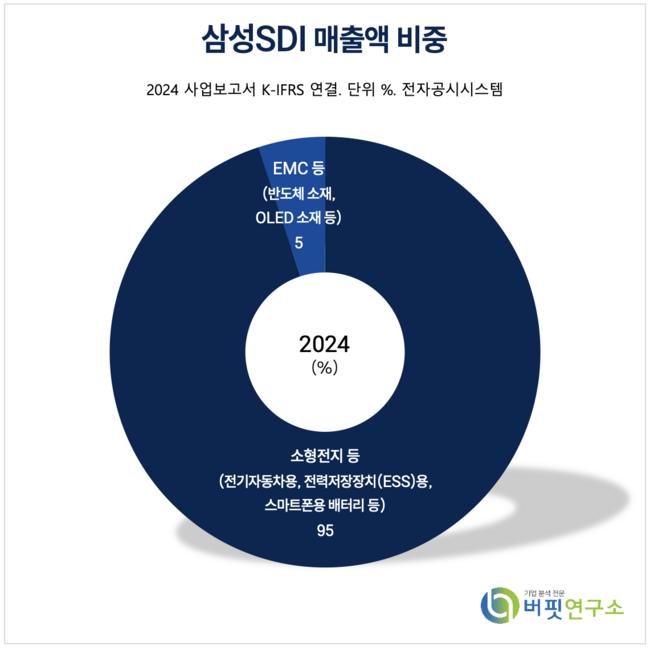

삼성SDI 매출액 비중 [자료=2024년 삼성SDI 사업보고서]

삼성SDI 매출액 비중 [자료=2024년 삼성SDI 사업보고서]

최태용 DS증권 연구원은 “1분기 잠정 매출액 3조2000억원(전년대비-34%), 영업적자 4341억원(전년대비 적자전환)를 기록, 컨센서스(시장 기대치) 영업적자 3187억원을 하회했다”고 밝혔다.

특히 “각형 및 원통형 배터리 전기차(EV) 고객사의 재고조정, ESS(에너지저장장치) 계절적 비수기 영향으로 출하량 감소가 주요 원인”이라며 “스텔란티스 합작공장(JV) 가동이 시작되며 AMPC(미국 인플레이션 감축법(IRA) 혜택에 따른 세액 공제) 수익은 1094억원으로 예년 대비 크게 증가했으나 전반적인 가동률 하락으로 전분기 대비 적자 폭이 확대됐다”고 평가했다.

이어 “2분기 실적 전망치는 매출액 3조7000억원(전년대비-9.1%), 영업적자 1085억원(전분기대비 적자지속, 전년대비 적자전환)을 전망한다”며 “Rivian(미국 전기차 업체) 수요 부진으로 원통형 배터리는 BBU(백업 배터리 유닛) 신규 수요가 대안이 될 것”이라 예상했다.

최태용 연구원은 “3분기부터는 신규 스마트폰 수요 증가로 파우치형 배터리 매출이 약 30% 성장할 것으로 기대된다”며 “각형 배터리 부문도 유럽 전기차 수요 회복 조짐에 따라 매출이 약 10% 증가할 것”이라고 분석했다.

이어 “1분기에 이어 폭스바겐 그룹향 수요 회복세가 이어지고 있고, BMW 재고조정도 마무리 단계에 접어든 점은 긍정적”이라며 “다만 스텔란티스 부진이 지속되고 있어 JV(합작법인) 가동률 하락이 불가피하나 3분기부터 흑자 전환이 가능할 것”이라고 평가했다.

최 연구원은 “실적 발표에서 언급된 ‘46파이 신규 프로젝트’는 BMW향일 가능성이 높다”며 “4680(직경 46mm, 높이 80mm)보다 4695(직경 46mm, 높이 95mm)에 대한 수요 검토가 확대되는 상황에서 삼성SDI의 수주 성공은 EV향 경쟁력을 증명하는 의미 있는 출발점이 될 것”이라고 설명했다.

그는 “미국 연방준비제도(Fed, 연준)가 기준금리를 인하하고 물가상승률을 안정 범위 내로 제어하는 상황을 감안할 때 미국의 전기차 관세 정책 영향은 제한적일 것”이라며 “미국향 전기차 판매에 필요한 배터리 조달은 대부분 스텔란티스 합작공장에서 이뤄지고 있으며 2027년 GM 합작공장 완공 시 현지 대응 능력은 한층 강화될 전망”이라고 평가했다.

삼성SDI는 중·대형 전지, 소형 전지 등의 리튬이온 2차 전지를 생산·판매하는 에너지솔루션 사업부문과 반도체 및 디스플레이 소재 등을 생산·판매하는 전자재료 사업부문을 영위하고 있다.

삼성SDI 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

삼성SDI 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>