삼성증권이 2일 GS건설(006360)에 대해 1분기 영업이익이 컨센서스를 하회하고 실적 개선 및 악화 요인이 혼재돼 높은 변동성을 보이나 점진적인 수익성 개선 흐름이 유효하다며 투자의견 ‘매수’, 목표주가 2만5000원으로 유지했다. GS건설의 전일종가는 1만8250원이다.

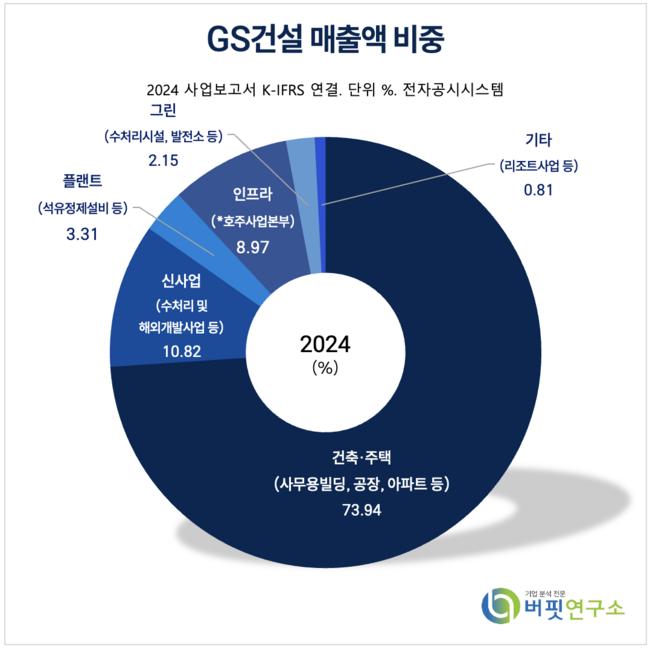

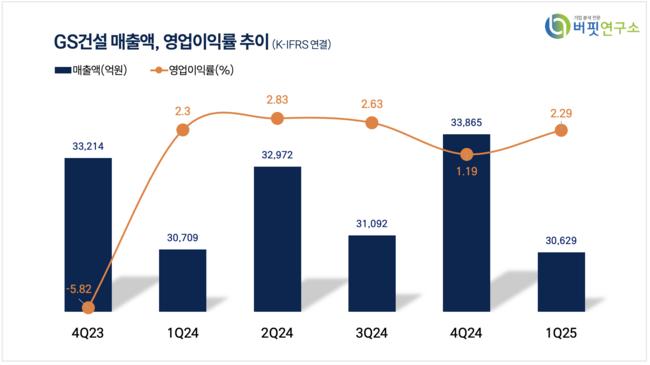

GS건설 매출액 비중 [자료=2024년 GS건설 사업보고서]허재준 삼성증권 연구원은 “1분기 연결 기준 매출액은 3조629억원억원(전년대비-0.3%), 영업이익 704억원(전년대비-0.3%)을 기록했다”며 “영업이익이 컨센서스(에프엔가이드 798억원)를 13.3% 하회했으나 주택 준공이익으로 주택건축 부문 양호한 수익성(매출총이익률(GPM) 9.5%)을 유지했다”고 밝혔다.

GS건설 매출액 비중 [자료=2024년 GS건설 사업보고서]허재준 삼성증권 연구원은 “1분기 연결 기준 매출액은 3조629억원억원(전년대비-0.3%), 영업이익 704억원(전년대비-0.3%)을 기록했다”며 “영업이익이 컨센서스(에프엔가이드 798억원)를 13.3% 하회했으나 주택 준공이익으로 주택건축 부문 양호한 수익성(매출총이익률(GPM) 9.5%)을 유지했다”고 밝혔다.

이어 “인프라 부문도 싱가포르 현장서 발주처와의 원활한 협상으로 수익성이 개선(GPM 지난해 4분기 -4.4% → 올해 1분기 14.8%)”됐으나 “영국 모듈러 자회사 엘리먼츠 유럽서 진행중인 프로젝트에 문제점이 발생해 신사업 부문 수익성이 악화(GPM 지난해 4분기18.6% → 올해 1분기 9.4%)됐다”고 평가했다.

허재준 연구원은 “플랜트 부문도 주요 프로젝트 실행 예산 확정 전까지 높은 원가율 반영, 수익성이 악화(GPM 지난해 4분기 6.4%→ 올해 1분기 2.4%)돼 컨센서스를 하회했다”고 분석했다.

그러나 “오는 2분기 주택 일회성 준공이익이 반영되며 수익성 개선세를 이어나갈 것으로 전망한다”며 “플랜트 부문은 실행 예산이 어느 정도로 확정되느냐에 따라 실적이 변동될 것으로 예상한다”고 밝혔다.

또, “신사업 부문은 엘리먼츠 유럽에 대한 진단 결과(이번 달 중 예정)에 따라 추가 비용 반영 여부가 결정될 것”이라며 “단기적으로 규모를 예측하기 어려운 실적 개선 요인과 실적 악화 요인이 혼재돼 GS건설의 실적은 높은 변동성을 보일 전망”이라고 평가했다.

허 연구원은 “인프라 부문의 실적 개선 속도가 예상보다 가파르고 주택건축 부문의 실적 또한 양호한 수준”이라며 “플랜트 부문은 실행 예산이 확정되면 점진적으로 수익성이 개선될 것”이라고 설명했다.

따라서 “단기적으로 높은 실적 변동성은 불가피하나 수익성 개선의 흐름은 여전히 유효하다”며 “투자의견과 목표주가를 유지한다”고 분석을 마쳤다.

GS건설은 건축ㆍ주택, 신사업, 플랜트, 인프라, 호주, 그린사업본부 등 총 6개 사업본부로 구성, 사무용 빌딩·생산시설·주거시설·정유·석유화학 및 환경 등에 사용되는 설비를 건설하는 사업을 영위한다.

GS건설 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

GS건설 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>