NH투자증권은 17일 솔브레인(357780)에 대해, 반도체 소재 중심의 견조한 매출 확대가 이어지고 있음에도 인건비 상승과 일회성 비용 그리고 에스에프에스(SFS)글로벌 부진이 수익성 회복을 지연시키고 있다며 투자의견 '매수'와 목표주가 31만5000원을 유지했다. 솔브레인의 전일 종가는 26만8000원이다.

주민우 NH투자증권 애널리스트는 "3분기 매출은 2411억원으로 전년동기대비 9.6% 증가했고 영업이익은 344억원으로 영업이익률 14.3%를 기록하며 성장 흐름은 유지됐다"며 "다만 신사옥 이전에 따른 일회성 비용과 에스에프에스글로벌 부진이 마진 개선을 제한했다"고 진단했다.

이어 "4분기에도 반도체 소재 중심의 매출 증가가 이어지지만 에스에프에스글로벌의 약세가 지속되며 마진은 10% 중반에 머물 것"이라고 내다봤다.

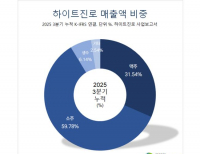

솔브레인 매출액 비중. [자료=버핏연구소]

솔브레인 매출액 비중. [자료=버핏연구소]

그는 "솔브레인은 반도체 소재 비중이 76%에 달하며 낸드(NAND) 공정에 사용되는 고선택비 인산(HSN) 식각액이 주력 제품"이라며 "디램(DRAM) 출하 증가와 낸드 전환 가속이 2026년까지 소재 소비 확대를 이끄는 가운데, 파운드리 고객사의 2nm GAA 공정 진입도 초산계 식각액 성장에 긍정적"이라고 설명했다.

이어 "3분기 실적은 컨센서스를 하회했지만 연간 기준으로는 반도체 소재 중심의 성장세가 유지되고 있다"며 "2025년에는 비용 이슈로 영업이익률이 14%대에 머물겠으나, 2026년에는 기저효과와 업황 개선이 겹치며 영업이익이 40% 이상 증가하고 마진도 18% 수준으로 복원될 것"이라고 평가했다.

끝으로 "에스에프에스글로벌 부진은 미국 법인 설립을 통해 점진적으로 해소될 가능성이 높고, 최근 리튬헥사플루오로포스페이트(LiPF6) 가격 반등은 전해액 사업 적자 축소로 이어질 전망"이라며 "전체적으로 2026년이 본격적인 수익성 회복의 분기점이 될 것"이라고 강조했다.

솔브레인은 반도체, 디스플레이 공정용 화학 소재와 2차전지 소재를 생산하여 삼성전자, SK하이닉스, LG디스플레이, 삼성SDI 등 주요 기업에 제품을 공급하고 있다. 최근 중국과 미국 거점에 현지 법인을 설립하여 신규 소재 양산 적용을 위해 노력하고 있다.

솔브레인 매출액 및 영업이익률. [자료=버핏연구소]

솔브레인 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>