제주은행, BIS자기자본비율 1위 '25대 은행∙금융지주사'…3위 KB국민은행

- KB국민은행, '5대 시중은행' 중 가장 높아(18.92%), 신한은행(18.74%)·하나은행(17.90%) 순

- 하나금융지주, '5대 금융지주사' 중 가장 높아(16.54%), 신한지주(16.53%)·KB금융(16.03%. 13위)순

-----------------------------------------------------------------------------------------------------------

신한금융그룹 계열 제주은행(은행장 서현주)이 '국내 25대 은행∙금융지주사' 가운데 BIS(국제결제은행) 자기자본비율 1위를 기록했다.

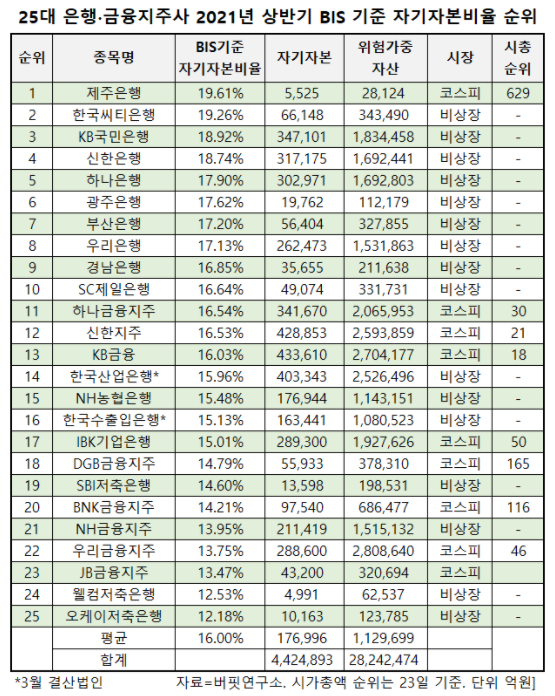

기업분석전문 버핏연구소 조사에 따르면 제주은행(006220)의 올해 상반기 BIS자기자본비율은 19.61%으로 1위를 기록했다. 이어 한국씨티은행(19.26%), KB국민은행(18.92%), 신한은행(18.74%), 하나은행(17.90%) 순이다.

BIS자기자본비율이란 은행이나 금융사가 위험자산 대비 자기자본의 비율이 얼마나 되는가를 보여주는 지표이며, 높을 수록 건전하다는 의미이다. 국제결제은행(BIS. Bank for International Settlements)은 BIS자기자본비율이 8% 이상이어야 한다고 권고하고 있다. BIS자기자본비율이 8% 미만이면 해외에서의 유가증권 발행 및 차입이 불가능한 '부실은행'으로 지정된다.

25대 은행·금융지주사의 올 상반기 BIS자기자본비율. 단위 %, 억원. [자료=버핏연구소]

◆1위 제주은행, 코로나19에도 견조한 신용관리

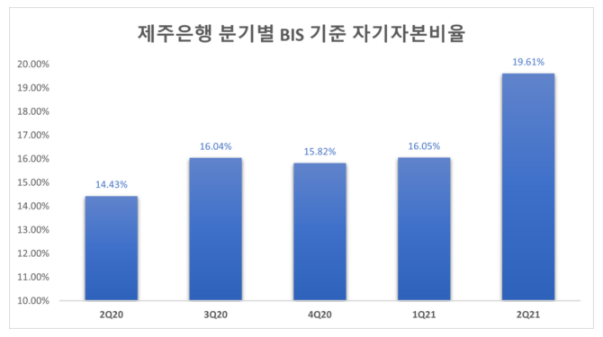

1위 제주은행의 BIS자기자본 비율은 19.61%이다. 올해 상반기 기준 자기자본 5525억원, 위험가중자산이 2조8124억원으로 전년동기대비 각각 11.03%, 34.46% 감소했다. 위험가중자산이 자기자본보다 더 많이 감소하면서 BIS 자기자본 비율이 개선됐다. 1, 2분기의 BIS자기자본비율은 각각 16.05%, 19.61%였다.

제주은행의 이같은 성과는 최근 3년 동안의 노력의 결과물이다. 2018년 제주은행의 보통주자본(CET1)은 9.44%로 금융감독원이 제시한 9.5%를 하회했다. 이에 따라 제주은행은 당시 BIS 자기자본비율 확충을 위해 500억원 규모의 유상증자를 결정했다. 또 지난해 바젤Ⅲ 신용리스크 개편안을 선제적으로 도입해 BIS 자기자본비율을 개선했다.

제주은행의 분기별 BIS 기준 자기자본비율 추이. [자료=버핏연구소]

제주은행의 올해 2분기 실적을 살펴보면 매출액 310억원, 영업이익 81억원, 순이익 63억원으로 전년동기대비 매출액은 11.51% 증가했으나 영업이익, 순이익은 각각 3.57%, 1.56% 감소했다. 이는 코로나19로 관광업에 의존하는 제주 경제가 악화된 것이 반영된 것으로 분석된다. 다만 매출액 증가폭이 영업이익 및 당기순이익 감소폭보다 커져 실적 개선세가 나타나 자본건전성이 확충됐다.

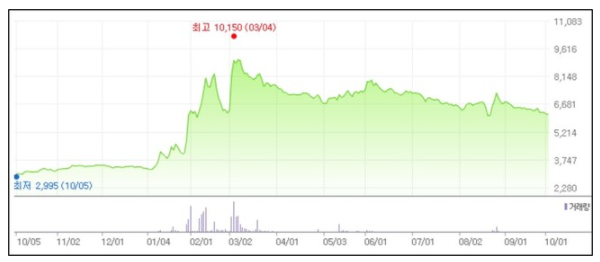

제주은행은 지난 3월 4일 신고가(1만150원)을 기록했다. 5일 기준 주가수익비율(PER)은 9.97배, 주가순자산비율(PBR)은 0.38배이며 동일업종 평균 PER은 4.73배이다.

제주은행 최근 1년간 주가 추이. [이미지=네이버 증권]

◆2위 씨티은행…KB국민은행 3위, 신한은행 4위, 하나은행 5위

2위 한국씨티은행(은행장 유명순)의 BIS자기자본비율은 19.26%로 전년동기대비 0.29%p 증가했다. 올해 상반기 위험가중자산이 34조3590억원으로 전년동기대비 0.18% 증가한 것에 비해 자기자본은 6조6148억원으로 전년동기대비 1.71% 증가해 BIS 자기자본비율이 개선됐다. 또 코로나19 이후 철저한 신용관리를 통해 대손비용도 전년비 0.9% 감소한 1765억원을 기록했다.

5대 시중은행 BIS자기자본비율을 살펴보면 KB국민은행이 18.92%(3위)로 가장 건전했고, 이어 신한은행(18.74%. 4위), 하나은행(17.90%. 5위), 우리은행(17.13%. 8위), NH농협은행(15.48%. 15위) 순이었다.

3위 KB국민은행(은행장 허인)의 올해 상반기 BIS자기자본비율은 18.92%로 전년동기대비 4.54%p 개선됐다. 지난해 4차례의 후순위채를 발행하면서 1조5000억원 규모의 선제적인 자본 확충에 나선 덕분이다. 또 올해 3월 5000억원, 6월 3300억원 규모의 후순위채 발행에 성공하면서 재무건전성을 높아졌다. 후순위채는 회계상으로 '부채'로 분류되나 BIS 기준 자기자본비율을 계산할 때는 '자본'으로 인정된다.

4위 신한은행(은행장 진옥동)의 BIS 자기자본비율은 18.74%로 전년동기대비 2.8%p 개선됐다. 신한은행도 지난해 3000억원 규모의 신종자본증권과 올해 4월 4000억원 규모의 후순위채를 발행했다. 신종자본증권은 부채(debt) 성격을 가지고 있지만 회계상 자본(equity)으로 분류된다.

5위 하나은행(은행장 박성호)의 올해 상반기 BIS자기자본비율은 17.90%으로 전년동기대비 2.54% 증가했다. 올해 상반기 자기자본이 30조3971억원으로 전년동기대비 4.61% 증가했고 위험가중자산이 169조2803억원으로 전년동기대비 11.42% 감소했다. 하나은행도 지난해 3400억원 규모의 신종자본증권을 발행했다. 또 하나은행은 4000억원 규모의 중간배당을 시행하면서 자본 유출에 따른 재무건전성 악화를 개선하기 위해 최근 사상 처음으로 신종자본증권 발행을 결정했다.

◆하나금융지주, 5대 금융지주사 중 가장 높아

5대 금융지주사의 BIS자기자본비율을 살펴보면 하나금융지주가 16.54%(11위)로 가장 높았고, 이어 신한지주(16.53%. 112위), KB금융(16.03%. 13위), NH금융지주(13.95. 21위), 우리금융지주(13.75%. 22위) 순이었다. 하나금융지주, 신한지주, KB금융은 16%수준이었고, NH농협금융지주와 KB금융은 13 수준이었다.

지방금융지주사의 BIS자기자본비율을 살펴보면 DGB금융지주가 14.79%(18위)로 가장 높았고, 이어 BNK금융지주(14.21%. 20위), JB금융지주(13.47%. 23위) 순이었다.

지방은행의 BIS자기자본비율을 살펴보면 제주은행이 19.61%(1위)로 가장 높았고, 이어 광주은행(17.62%. 6위), 부산은행(17.20%. 7위), 경남은행(16.85%. 9위) 순이었다. 제주은행은 앞서 언급한대로 신한금융그룹 계열사이고, 광주은행은 JB금융지주 계열사, 부산은행과 경남은행은 BNK금융지주 계열사이다.

◆국책은행 '빅3', 산업은행(15.96%)·수출입은행(15.13%)·기업은행(15.01%) 순

국내 3대 국책은행의 BIS자기자본비율을 살펴보면 산업은행이 15.96%(14위)로 가장 높았고, 이어 한국수출입은행(15.13%, 16위), IBK기업은행(15.01%, 17위) 순이다.

기업은행의 'BIS자기자본비율 맞추기'는 현안으로 떠오르고 있다. 기업은행의 BIS자기자본비율은 지난해 14.82%, 2019년 14.47%로 지난해까지만 해도 15% 미만이었다. 이는 기업은행이 특성상 중소기업과 소상공인에게 대출 상환유예와 보증을 많이 해줬기 때문이다.

기업은행의 BIS자기자본비율이 개선된 것은 올해들어 5000억원 규모의 신종자본증권(perpetual bond)과 정부 대상의 유상증자 491억원 등을 발행했기 때문이다. 하반기에는 6000억원 규모의 후순위채 발행도 예정돼 있다. 신종자본증권, 후순위채, 유상증자는 모두 회계상 '자본'으로 분류된다.

그렇지만 하반기에 일부 중소기업과 소상공인의 원리금 상환유예조치가 종료 예정이어서 BIS자기자본비율은 여전히 기업은행의 현안으로 남을 전망이다. 기업은행의 최대주주는 기획재정부(63.5%)이다.

◆25위 오케이저축은행, 부실채권 매각 규모 확대

저축은행 '빅3'의 BIS자기자본비율을 살펴보면 SBI저축은행이 14.60%(19위)로 가장 높았고, 이어 웰컴저축은행(12.53%. 24위), 오케이저축은행(12.18%. 25위) 순이었다.

오케이저축은행(대표이사 정길호)은 BIS자기자본비율이 12.18%로 25위를 기록했다. 자기자본은 1조163억원, 위험가중자산은 12조3785원으로 전년동기대비 각각 44.24%, 47.01% 증가했다. 오케이저축은행은 부실채권(NPL)비율을 줄이기 위해 부실채권 매각 규모를 늘리는 과정에서 재무건전성이 소폭 약화됐다. 또 올해 상반기 NPL비율, 연체율이 각각 4.11%, 7%로 전년동기대비 0.45%p, 0.56%p 상승했다.

올해 상반기 기준 '25대 은행∙금융지주사'의 평균 BIS자기자본비율은 16.00%이고 평균 자기자본은 17조6996억원, 평균 위험가중자산은 112조9699억원이다.

ⓒ저작권은 버핏연구소에게 있습니다. 출처를 표시하면 언제든지 인용할 수 있습니다.