요즘처럼 시장이 아슬아슬하게 느껴지는 때에는 속 시원하게 시장을 예측하게 해주는 신들린 시장지표가 없을까 하는 고민을 하게 된다. 그런 게 있다면 사람들이 아무런 걱정도 하지 않고 재미있게 주식투자를 할 수 있을 것이지만 아직 그런 멋진 지표는 없는 것 같다. 시장을 해석하게 해주는 지표로 PCR(Put Call Ratio, 또는 Put/Call Ratio, 또는 Put-Call Ratio, 풋콜레이쇼, 풋콜비율)이라는 것이 있는데, 이 지표는 드물게 사람들의 사랑을 받고 있는 듯하여 살펴본다.

Put Call Ratio를 보통 PCR로 줄여서 부르는 경향이 있는데, 주가현금흐름비율을 나타내는 PCR(Price Cash Flow Ratio)과 구분되지 않아서 용어 사용이 다소 혼란스럽다. 시장에서 풋콜레이쇼 또는 풋콜비율이라고 불리는 이 PCR은 원래 1987년 블랙 먼데이를 정확히 예측한 마틴 즈웨이그(Martin Zweig)가 학술잡지에 발표한 뒤 많은 이들이 감탄해 마지않았고1) 그가 고안해 낸 최고의 걸작 중 하나로 평가되고 있는데, 대표적인 시장의 심리지표 중 하나이며, 주가의 고점과 저점을 판단하는 유용한 지표로 활용되고 있다.

PCR은 풋옵션 거래대금을 콜옵션 거래대금으로 나눈 값인데,2) 50%(또는 0.5)대면 상승추세의 종료를, 또 150%(또는 1.5)대면 하락추세가 끝남을 의미한다고 알려져 있다. 그런데 실제로 PCR을 시장에 적용해보면 이론대로 딱 들어맞지 않아서 소문을 의심을 하게 된다. 실무에 종사하는 사람들은 대체로 PCR 5일 이동평균선(이하 ‘이평선’이라 한다)을 기준으로 1.4~1.5 이상이면 매수를 고려하는 것으로 알려져 있다.

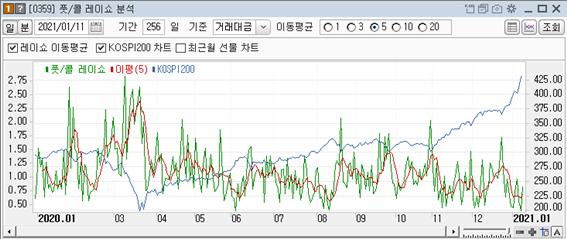

<그림 1> 2020.01~2021.01.11. 한국시장 PCR과 5일 이동평균선, KOSPI200

자료: 미래에셋대우 카이로스 HTS-선물옵션-투자전략-풋/콜 레이쇼 분석(2021.01.11. 검색)

자료: 미래에셋대우 카이로스 HTS-선물옵션-투자전략-풋/콜 레이쇼 분석(2021.01.11. 검색)

<그림 1>과 <그림 2>에서 청색선은 KOSPI200 선이고, 초록색이 PCR 선이다. 갈색은 PCR의 5일 이평선, 3일 이평선이다. 이 그래프에서 장기적인 주가 변동과 PCR변동의 상관관계를 찾기는 쉽지 않다. 그러나 주가의 매수나 매도 시점은 느슨하게나마 PCR의 변동을 통해서 추론해 볼 수 있다.

<그림 2> 2020.01~2021.01.11. 한국시장 PCR과 3일 이동평균선, KOSPI200

자료: 위와 동일

자료: 위와 동일

주가의 작은 변동성과 관련하여, 2020년에는 매수는 대체로 PCR 3일 이평선이, 매도에는 5일 이평선이 더 잘 맞는 것 같다. 대체로 PCR 3일 이평선이 1.4~1.5 이상이 되었을 때 주식을 매수하면 거의 지수의 최저점에서 주식을 매수할 수 있는 것을 알 수 있다. 또 PCR 5일 이평선이 대략 0.5~0.6 이면서 직전 PCR의 저점이 0.5 이하이면 매도 시점이라는 것을 알 수 있다. 이러한 사실은 대체로 일반적인 기준에 따르면 손해를 보지 않는 다는 것을 의미한다. 시장지수가 주식투자의 수익률에 매우 큰 영향을 미친다는 사실을 고려하면, PCR의 매수기준은 투자자에게 매우 중요하다고 생각된다.

그러나 2020.02.21.~03.31.까지,3) 2020.11.11.~2021.01.05.까지4)는 일반적인 기준이나 위의 추세에 맞지 않아서 위의 기준으로 매수를 하거나 매도를 하면 손해를 보게 된다. 만약 2020.02.28.에 PCR이 2.09, 5일 이평선이 1.76으로 매수범위에 들어서 지수를 매수했다면 3개월 뒤인 2020. 05.28.에 이르러야 본전을 회수할 수 있다. 이것도 운이 좋아서이고, 본전을 회수하기 위하여 그보다 훨씬 오래 기다려야 할 수도 있다. 기준과 기준을 벗어나는 것에 어떤 차이가 있을까? 필자는 이것이 궁금하다. 이것은 PCR의 일반적인 기준을 거슬러버리는 다른 외적인 요소(+α)가 시장에 있다는 것으로 해석할 수밖에 없고, 그것은 아마도 시장변동성의 원인이 평소와는 다르기 때문으로 해석할 수 있을 것이다. 그래서 PCR을 투자에 적용하려고 하는 사람은 PCR이 일반 기준에 도달했을 때 반드시 +α를 고려해 봐야 할 것이다. PCR의 일반적인 범위를 벗어나는 큰 변동성의 원인에 대한 해석은 각자의 몫으로 남겨진다.

2020년 2월~3월처럼 PCR이 여러 차례 2.25를 벗어나고,5) 3일평균선이 기준을 훨씬 벗어난 2.25 이상이 되면 커다란 매수의 기회를 제공한다는 것과, 반대로 PCR이 기준인 0.5보다 현저히 여러 차례 벗어나고 5일평균선이 기준을 훨씬 벗어나면 시장이 과대평가 되어 있다고 판단하는 것이 현명하다고 보인다.

일반적으로 PCR은 지수와 반대로 움직이며, 지수가 최고점에 도달하기 전에 PCR은 최저점에 도달한다. PCR은 주가가 떨어지기 전에 올라가고, 주가가 하락하는 동안 상승 범위로 이동하며, 주가가 상승하기 전에 급격히 하락한다. 필자가 보기로는 이러한 PCR의 특성은 대체로 맞지만, PCR을 통하여 시장의 장기 추세를 예측하는 데는 한계가 있다고 생각된다.6) 만약 개인투자자가 매수 매도의 기준이 되는 PCR의 범위를 가지고 있고 시장변동성에 대한 +α를 고려하여 맞추는 재주가 있다면 PCR은 주식의 매수 매도의 타이밍을 맞추는 비밀병기가 될 것이다. 그러나 Andrew Thrasher의 생각처럼7) PCR은 유용한 도구가 될 수 있지만 성배는 아니다. PCR이 상승한다고 해서 시장이 붕괴되는 것은 아니다. 그러나 기준의 범위를 지나치게 벗어나는 PCR은 시장에서의 비이성적인 공포와 환희는 곧 현실로 돌아간다는 것을 암시해주는 징표가 될 것이다.

[주석]

1) 마틴 즈웨이그(Martin Zweig)는 미시간주립대학에서 박사논문을 쓰면서 픗/콜비율을 고안해냈다. 마틴즈 웨이그의 투자철학 등에 대하여 상세한 것은 존 리즈(Jhon P. Reese), 잭 포핸드(Jack M. Forehand) 저, 김숭진 역, 『천재투자자들』(The Guru Investor), 길벗, 2011, 235면 이하 참조.

2) 여기서 말하는 옵션(option)은 파생상품의 일종이며, 미리 결정된 기간 안에 특정 기초자산을 정해진 가격으로 사고 팔 수 있는 권리를 말한다. 만기일이나 만기일 이전에 특정 금융상품을 정해진 가격에 매입할 수 있는 권리를 ‘콜옵션(call option)’이라 하고 매도할 수 있는 권리를 ‘풋옵션(put option)’이라고 한다.

3) 지난 2020.03.19.에 KOSPI200 지수는 199.28로 가장 낮았고, PCR은 2.64로 매우 고점이었으며, PCR 3일 이평선은 2.45로 최고점을 찍었다.

4) 지난 2020.11.09.에 PCR은 0.43, PCR 5일 이평선은 0.76, 동년 11.11.에 PCR 0.47, 5일이평선 0.66, 동년 11.23.에 PCR 0.50, 5일 이평선 0.94, 동년 12.02에, PCR 0.43, 5일 이평선 0.81, 동년 12.04.에, PCR 0.45, 5일 이평선 0.72, 2021.01.04.에 PCR 0.44, 5일 이평선 0.63, 21.01.08.에 PCR 0.38, 5일 이평선 0.61이었지만, KOSPI200은 매도할 필요도 없이 325.83에서 430.22로 계속 상승하고 있다.

5) PCR이 2.25라는 것은 시장에서 풋을 매수하는 트레이더가 압도적으로 많다는 것을 의미한다. 이것은 압도적으로 많은 사람들이 시장을 더 하락할 것으로 보고 있어서, 부정적 심리가 극에 달하여 조만간 추세가 역전하여 시장이 상승할 수 있다는 것으로 해석할 수 있다.

6) 일정기간 동안의 PCR 이평선의 추세선과 지수의 추세선을 비교하여 양자가 다이버전스를 형성하면 지수의 추세가 장기적으로 이어가는 것으로 해석할 수 있는 것처럼 관찰되기도 하지만, 이것을 일반화하기는 어려울 것 같다.

7) Andrew Thrasher, “Interpreting the Put/Call Ratio & What Many Misunderstand”, Posted on December 30, 2019,

http://www.athrasher.com/interpreting-the-put-call-ratio-what-many-misunderstand/

ⓒ저작권은 저자에게 있습니다. 출처를 표시하면 언제든지 인용할 수 있습니다.

※출처를 밝히면 자유롭게 인용 가능합니다.