비밀이란 참 묘한 것이다. 이 단어가 주는 신비한 어감이 아주 매혹적이다. 좋은 비밀은 밝혀지면 사람의 삶을 풍요롭게 하고 세상을 더 살 만하게 해준다. PEG(Price Earnings to Growth Ratio 또는 Price to Earnings Growth Ratio, 주가수익성장비율)라는 개념이 꽤 쓸 만하다고 생각했지만 그 실체를 잘 알지 못하는 필자는 언젠가 “영화 《인디아나 존스》(Indiana Jones)의 주인공 인디아나 존스처럼 보물지도를 손에 들고 험난한 모험을 하면서 PEG 전설의 비밀을 탐구하는 탐험을 즐겨보면 어떨까?” 하고 스스로 자문하면서 그것을 여러 사람들과 공유한 적이 있다.1

이미지 자료: 픽사베이

이미지 자료: 픽사베이

1969년에 세상에 등장한 것으로 알려진2 PEG라는 개념은 마젤란 펀드 운용책임을 맡아 13년 동안 2703%의 경이로운 수익을 올려 사람들을 놀라게 한 피터 린치(Perter Lynch)가 “뮤추얼펀드 운용 목적으로 주식을 분석할 때, 우리는 항상 이 지표를 사용한다”고 언급한 책을 1989년에 출판하면서,3 그 계산 방법에 대해서는 구체적으로 언급하지 않아서 사람들을 궁금하게 하였다.

그런데 1992년 영국에서 짐 슬레이트(Jim Slater)가 『줄루 주식투자법』(The Zulu Principle)을 출판하고 그 후에 다시 『돈이 불어나는 성장주식 투자법』(Beyond the Zulu Principle)을 출판하여 자신의 PEG 계산법을 공개하고 구체적인 투자 방법론을 제시한 것을 계기로 PEG는 사람들이 쉽게 이해할 수 있는 개념으로 자리잡았다.4

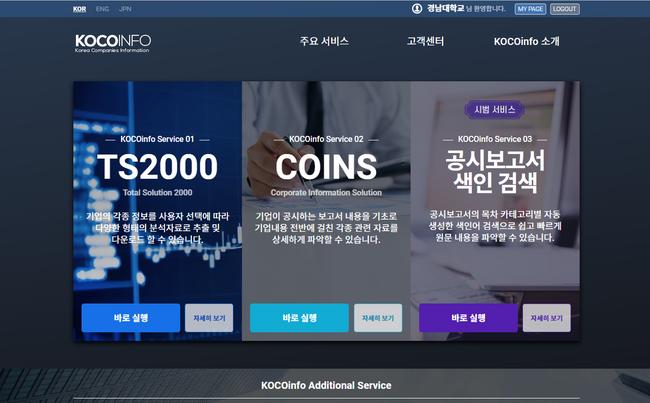

다행하게도 필자가 재직했던 경남대학교에서는 한국 상장기업의 재무 데이터인 TS2000을 구매하여 교수와 학생들에게 제공하고 있었기 때문에5 필자는 시간나는 대로 마음껏 한국 상장기업의 빅데이터를 가지고, 시계열적 관점에서, 짐 슬레이트가 개선한 PEG 공식이 제대로 작동하는지를 검증해볼 수 있었다.

자료: 경남대학교 TS2000 접속화면 (2022.09.18)

자료: 경남대학교 TS2000 접속화면 (2022.09.18)

https://www-kocoinfo-com.nasca.kyungnam.ac.kr/index.asp

그러다가 최근에는 증권회사에서 제공하는 데이터를 활용해서 2000년 이후의 한국 상장기업의 재무 데이터에서 PEG공식이 어떻게 반응하는지를 검증해보는 것이 취미가 되었다.

사람에 따라 PEG가 0.5 이하 또는 0.75 이하이면 매수하기 좋은 기업의 범주에 넣고 있지만, 그동안 필자가 검증한 결과에 의하면, PEG 계산 값 그 자체는 연중 주식 매수 기준을 제공해주지는 못한다. 만약 주식 투자를 하는 사람이 PEG가 언제나 피터 린치 같은 대박을 내어줄 것으로 기대하고 PEG를 활용하려고 하면 필경 크게 실망하게 될 것이다.

PEG 숫자 그 자체는 실제로 대부분의 경우에 매우 불안정하다. PEG는 오직 제한적인 조건에서만 작동한다. PEG로 투자자에게 그냥 돈을 벌어주는 그런 기업은 많지 않다. PEG 작동의 조건을 만족시켜 주는 기업은 대체로 탁월하거나 안정적인 비즈니스모델에 의하여 지속적인 수입을 확보해서 그 조건을 만족시킨다.

PEG는 기업의 미래 실적을 숫자로 변환하여 계산하는 것이기 때문에 분석가의 생각에 따라 계산 변수가 달라진다. 분석가들은 실무상 대체로 3년 치의 기업 예상 실적을 제공한다. 이 분석가들이 제시하는 기업의 예상 실적은 대체로 분석가마다 다르다. 그래서 이들이 제시하는 예상 실적의 평균치를 적용하는 아이디어도 나와 있지만 불안정하기는 마찬가지이다.

또한 과거의 실제 수익 데이터를 가지고 검증을 해보아도 믿을 수 없는 것은 마찬가지이다. 같이 매수 범위에 드는 PEG 수치라도 어떤 기업의 주식은 대박을 내는데, 어떤 주식은 쪽박을 차게 만든다. 이러한 사실은 국민 주식으로 소문난 삼성전자를 2012년 최고가에서 PEG를 계산해보거나, 카이스트의 현인이라 불리는 김봉수 교수가 매수하여 소문난 아이에스동서를 2015년 최고가에서 PEG를 계산해보면 금방 알 수 있다.6

그럼에도 불구하고 왜 피터 린치는 PEG를 이용하여 주식으로 무슨 큰 돈을 벌 수 있는 비밀이나 있는 것처럼 여운을 남겼을까? 이런 저런 연유로 숫자에 호기심이 많은 필자는 PEG의 비밀이 무엇인가가 늘 궁금하였다.

수년간 한국 상장기업의 빅데이터를 가지고 살펴본 결과를 토대로 PEG의 비밀에 대한 생각을 정리하면 다음과 같다.

“PEG의 비밀은 숫자에 있지 않고 그것을 계산하는 사람의 기업과 세상을 보는 안목에 있다.”

PEG를 제대로 계산하기 위해서는 시계열적으로 데이터를 탐색해야 한다. 그 숫자들을 살펴보는 과정에서 분석자들은 기업의 비즈니스모델과 수익주기나 그 기업에서 얻는 이익의 질 등을 알게 되는 행운을 얻게 된다. 약간의 분석력과 상식적 사고능력 그리고 약간의 직관이 필요하다. 이런 정도의 재능만 있으면 PEG를 분석하는 동안 기업의 미래에 대한 단서들을 대체로 포착할 수 있다. 여기서 포착된 단서들이 정확하다면 그 대가는 매우 달콤하다.

그동안의 경험에 의하면, 기업에 대한 미래 예측의 정확성은 대체로 PEG 수치보다도 대부분 질적분석에 의하여 좌우된다.7 그래서 필자는 기업의 PEG를 계산해 보는 것이 취미이지만, 그 계산으로 얻는 PEG 값에 대해서는 대략 30% 정도의 가중치만 부여한다. 나머지 70%의 가중치는 PEG 계산 과정에서 얻어지는 정성적인 성과물에 부여한다.

이렇게 PEG 값에 대하여 인색한 가중치를 부여하면서도 PEG를 계산해보는 취미를 놓지 않는 것은 PEG는 기업분석으로 가는 필자가 생각하는 가장 매력적인 이정표이고, PEG가 없으면 나머지 70%만 사라지는 것이 아니고, 효과적인 기업분석 전체가 사라진다고 생각하기 때문이다.

이상하게도, 가중치가 30% 밖에 안되는 PEG 값이 마치 탐조등처럼 어떤 기업의 비즈니스모델과 이익의 질을 훤하게 비춰주어서 기업을 보는 눈이 확 트이는 순간이 있다. 놀라운 느낌이다. PEG가 기업을 보는 안목을 키워준다고 말하면 사람들은 잘 믿으려고 하지 않을 것이다.

기업을 보는 안목이 PEG를 만나면 마치 나무처럼 쑥쑥 자란다는 사실이 놀랍다. 필자가 PEG 계산 취미에 갈수록 깊이 빠져드는 것은 낚시꾼들이 대어를 낚을 때 그 손맛을 잊지 못하여 아내에게 수없이 잔소리를 들으면서도 바다로 나가는 것과 유사할 것이다.

PEG를 찬찬히 뜯어보면 그것은 저PER과 성장성이 합쳐진 지표라는 것을 알 수 있다. 너무나 단순하지만 매력적인 밸류에이션 지표이다. 이런 단순한 PEG로 기업 밸류에이션이 가능하다니 신기하기조차 하다. PEG를 이용한 기업분석은 결국 PEG의 해석 문제로 귀착된다.

기업이 돌아가는 것과 세상이 움직이는 이치를 어느 정도 공부한 사람이 PEG가 제시하는 수치를 잘 해석해서 기업 가치를 평가하면 주식 투자에서 피터 린치 정도의 성과를 올리는 것은 단지 시간 문제일 뿐이라고 생각된다. 그래서 주식 투자가 마음 같이 잘 되지 않아서 속상한 투자자들은 하루라도 빨리 PEG를 계산해 보면서 PEG의 비밀을 들여다보는 것이 좋을 것 같다.

PEG의 비밀에 대하여 필자와는 다른 생각을 하는 사람도 있겠지만, 빅데이터 속에 묻혀서 수년 동안 PEG를 계산해보니 피터 린치가 “뮤추얼펀드 운용 목적으로 주식을 분석할 때, 우리는 항상 이 지표를 사용한다”라고 한 말이 어느 정도 이해가 된다. 다행한 일이다.

[주석]

1. 윤진기, “PEG의 전설”, 버핏연구소, 투자칼럼(윤진기 경남대 명예교수의 경제와 숫자 이야기), 2021.09.15, https://buffettlab.co.kr/wordpress/calum-1/?pageid=2&uid=34981&mod=document (2022.09.18. 검색)

2. 짐 슬레이트(Jim Slater) 저, 김상우 역, 『줄루 주식투자법』(The Zulu Principle), ㈜한국투자교육연구소 부크온, 2016, 12-13면.

3. 피터 린치, 존 로스차일드(John Rothchild) 저, 이건 역, 『전설로 떠나는 월가의 영웅』(One Up On Wall Street : How To Use What You Already Know To Make Money In The Market), 국일증권경제연구소, 2015, 314면; 존 프라이스(John Price) 저, 김상우 역, 『웨렌버핏처럼 가치평가 활용하는 법』(The Conscious Investor : Profiting from the Timeless Value Approach), ㈜한국투자교육연구소 부크온, 2014, 191-192. 『전설로 떠나는 월가의 영웅』은 1989년에 서점에 나온 것으로 알려져 있다. 피트 린치, 존 로스차일드, 앞의 책, 18면.

4. 짐 슬레이트 저, 김상우 역, 앞의 책, 『줄루 주식투자법』 및 『돈이 불어나는 성장주식 투자법』 참조. 짐 슬레이터의 PEG 계산 공식에 관해서는 윤진기, “PEG 계산 공식을 혁신한 짐 슬레이터의 PEG 계산 방법”, 버핏연구소, 오피니언> 투자칼럼, 2022.01.14,

https://buffettlab.co.kr/wordpress/calum-1/?uid=36058&mod=document (2022.09.17. 검색) 참조.

5. TS2000은 한국상장회사협의회가 제공하는 기업의 재무분석, 미래 재무추정 및 예측 분석에 필요한 기업정보를 손쉽게 추출할 수 있는 Solution이다. https://www.kocoinfo.com/index.asp (2022.09.17. 검색) TS2000에서는 한국의 상장법인(KOSPI, KOSDAQ, KONEX) 및 외부감사대상법인의 방대한 기업정보를 검색할 수 있는데, 대학교, 연구소 및 투자기관 등에서 기업의 분석·연구 및 투자에 활용하고 있다. 2022.09.19. 기준으로 대략 27개의 대학만 이 데이터를 이용하고 있는 것으로 나타나 있다. 일반 학생들이 사용하기에는 다소 불편한 점이 있기는 하지만, 현재 극히 소수의 대학들만 이 데이터를 이용하고 있는 것이 그저 놀라울 뿐이다. 이런 현상이 한국 금융교육의 후진성을 나타내는 것이 아닌가 하고 생각해보기도 한다. 적어도 대학에서의 금융교육은 빅데이터에 기반하여 행해져야 효과적이라고 생각하기 때문이다.

6. 윤진기, “PEGY가 0.33이면 정말 끝내주게 좋은 회사일까?”, 버핏연구소, 오피니언> 투자칼럼, 2022.03.29, https://buffettlab.co.kr/wordpress/calum-1/?uid=36603&mod=document (2022.09.17. 검색) 참조.

7. 질적분석(Qualitative Analysis)은 계량적 분석을 통하여 파악할 수 없는 질적인 부분을 판단하는 것으로 주로 주관적인 판단에 의존하게 된다.

저작권자 Ⓒ 윤진기. 정당한 범위 안에서 공정한 관행에 합치되게 출처를 표시하여 내용을 인용할 수 있습니다.

※출처를 밝히면 자유롭게 인용 가능합니다.