[버핏 연구소=이승윤 기자] NH투자증권은 13일 스튜디오드래곤(253450)에 대해 4분기 자회사 PPA 상각비 및 ‘아일랜드’ 매출 제한적 반영으로 어닝 쇼크가 있으나 대기 중인 글로벌OTT 오리지널 작품 풍부하고 중국 동시방영 기대감도 유효하다며, 투자의견 『유지』와 목표주가 10만원을 유지했다. 스튜디오드래곤의 전일 종가는 7만8800원이다.

NH투자증권의 이화정 애널리스트는 “넷플릭스 재계약에 따른 판가(P) 성장에 캡티브 기반 안정적 분기 편성(Q)에서 차별화된 사업자”라며 “12월 공개된 넷플릭스 오리지 널 ‘더 글로리’ 및 아마존 첫 납품작 ‘아일랜드’가 글로벌 흥행에 성공하며 글로벌 레퍼런스가 재차 강화되는 구간”이라고 설명했다.

또 “‘경성 크리처’, ‘스위트홈’, ‘눈물의 여왕’ 등 다음해 예정 기대작도 많다”며 “연말 중국 동시방영 기대감도 유효하다”고 전했다.

그는 “12월 중국OTT 유쿠에 ‘스물다섯 스물하나’가 방영됐다”며 “12월 중국으로 방영된 3개의 드라마 중 유일하게 메이저 플랫폼으로 방영된 작품이라는 점에서 유의미하다”고 평가했다.

이어 ”한한령의 완연한 해제를 단언하기는 이르나 구작 방영 허가 사례가 점진적으로 늘어나고 있다는 점이 중요하다”며 “빠르면 연말 혹은 내년 중국 향 동시방영 재개 시 가장 큰 수혜가 있을 것”으로 기대했다.

한편 “4분기 연결기준 매출 1981억원(+34% y-y), 영업이익 57억원(-10% y-y)으로 비교적 아쉬운 수익성 기록해 어닝 쇼크를 기록했다”며 “‘빅마우스’ 정산, 넷플릭스 오리지널 ‘더 글로리 Pt1(8회)’, ‘셀러브리티(12 회)’ 납품 수익 및 ‘The Big Door Prize’ 잔여 회차(3회) 관련 수익까지 인식됐다”고 밝혔다.

다만 “텐트폴 ‘아일랜드’의 경우 2회차 수익까지만 반영된 가운데 분기 중 TV 편성 작품들이 대체로 텐트폴이 아닌 일반 작품이었고 구작 판매가 부재했다”며 “여기에 인센티브 비용 및 길픽쳐스 관련 PPA 상각비 일시 반영 영향까지 더해지며 수익성 측면에서는 불리했다”고 판단했다.

스튜디오드래곤은 드라마 콘텐츠를 기획 및 제작해 미디어 플랫폼에 배급하고 VOD, OTT 등을 통한 유통 및 관련 부가사업을 영위한다.

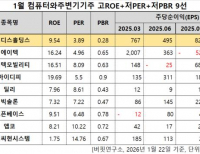

스튜디오드래곤. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>