[버핏 연구소=이승윤 기자] 이베스트투자증권은 31일 삼성바이오로직스(207940)에 대해 올해는 상저하고 흐름을 보이고 다음해부터 다시 성장할 것이라며, 투자의견 『매수』와 목표주가 110만원을 유지했다. 삼성바이오로직스의 전일 종가는 78만2000원이다.

이베스트투자증권의 강하나 애널리스트는 “올해 1분기 실적은 연결 기준 7482억원(YoY +46.3%, QoQ -22.5%)에 영업이익 1956억원(YoY +10.9%, QoQ -37.5%)으로 컨센서스(매출액 8186억원 영업이익 2412억원)를 하회할 것”이라며 “컨센서스 하회의 이유는 마일스톤 부재, 4공장 등 감가 상각비 반영(400~450억원/분기), 지난해 하반기 대비 고판가/고마진 제품 감소, 당초 예상 대비 수익성이 좋은 제품의 매출인식(DS 생산 90~120일 이후)이 올해 하반기부터 나타날 것”으로 추정했다.

또 “고마진 제품들이 올해 하반기에 대량 반영되고 하드리마의 출시도 올해 하반기부터라 올해 실적은 다소 실망스러울 수 있다”며 “휴미라 바이오시밀러의 출시 이후 처방 추이, 항체치료제 시장의 성장, 제5공장 착공, 대규모 수주(w/빅파마)가 대기하고 있다는 점은 충분한 모멘텀이 될 수 있을 것”으로 전망했다.

그는 “삼성바이오에피스의 하드리마(휴미라 바이오시밀러)는 휴미라 시장의 80%이상을 차지하는 고농도 제형에 대해 FDA 승인을 받았고 대체처방 임상을 진행 중”이라며 “휴미라 바이오시밀러 고농도와 저농도 제형을 모두 승인받은 유일한 기업이라는 점과 오가논(머크에서 분사)이 하드리마의 판매를 담당하고 있다는 점을 고려했을 때 삼성바이오에피스는 PBM 등재에 유리한 위치에 있다”고 판단했다.

특히 “유럽에서 이미 m/s 2위를 기록해 브랜드 밸류가 높다는 강점도 있어 휴미라 바이오시밀러로 인한 성장은 다음해 이후 두드러질 것”이라며 “CMO부문에서는 4공장 수주가 급증함에 따라 빠르게 감가상각비를 상쇄할 만큼의 고성장이 나타날 것”으로 기대했다.

한편 “4공장은 다음해부터 본격적인 매출, 2025년 말에는 풀가동을 전망하고 5공장은 올해 상반기 착공, 2025년 가동을 목표 중”이라며 “5공장은 1조9800억원을 투자해 증설할 예정인데 영업현금으로 대부분을 커버할 수 있을 것이나 일부 필요한 비용은 자금조달을 할 계획”이라고 밝혔다.

이어 “삼성바이오로직스의 올해 가이던스는 매출액 10~15% 성장에 영업이익 소폭 하락, 삼성바이오에피스는 마일스톤 부재로 10% 성장을 제시했다”며 “4공장의 감가상각비 반영과 휴미라 바이오시밀러인 하드리마의 보험등재여부는 다음해에 확실해지면서 외형성장을 이끌 것이기 때문에 올해는 실적 성장이 힘들어 보인다”고 전했다.

그러나 “휴미라 바이오시밀러 시장에서 바이오에피스의 경쟁력이 있고 4공장은 준공시점까지 대규모 수주가 가능할 것”이라며 “또 5공장의 착공과 꾸준한 증설에서도 자신감이 있어 삼성바이오로직스의 장기 성장이 가능할 것”으로 예상했다.

삼성바이오로직스는 국내외 제약회사의 첨단 바이오의약품을 위탁, 생산한다.

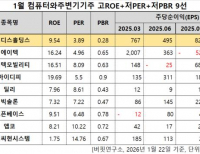

삼성바이오로직스. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>