[버핏 연구소=이승윤 기자] DB금융투자는 28일 한화솔루션(009830)에 대해 미국 태양광 IRA no.2 수혜 업체라며, 투자의견 『매수』와 목표주가 7만4000원을 유지했다. 한화솔루션의 전일 종가는 5만1200원이다.

DB금융투자의 한승재 애널리스트는 “1분기 영업이익은 2714억원(QoQ +62%/YoY +85%)으로 추정치 2467억원(AMPC 반영 기준)을 상회했다”며 “신재생에너지 영업이익이 2450억원으로 호실적을 견인했는데 우선 태양광 발전사업 매각 이익이 650억원(초기 단계 프로젝트로 매우 높은 영업이익률 시현 39%)으로 추정치를 크게 상회했다”고 밝혔다.

또 “셀/모듈 부문에서 AMPC 229억원을 영업이익에 반영하기 시작했고 발전과 AMPC를 제외한 셀/모듈 영업 이익률은 13%로 4분기와 유사한 수준”이라며 “규모가 크진 않지만 첨단소재 부문 영업이익률이 분기 최대인 8.6%(217억원)를 시현했고 케미칼은 흑자전환했다”고 전했다.

그는 “2분기는 발전매각 부문 매출/영업이익이 감소할 것”이라며 “셀/모듈 출하량 증가 및 AMPC 효과 확대로 신재생에너지 전체 영업이익은 2504억원으로 견조한 이익 체력이 유지될 것”으로 전망했다.

다만 “케미칼은 최근 LDPE spread 하락, 수요 부진에 따른 전반적인 제품 가격 약세로 BEP에 근접한 감익을 기록할 것”이라며 “케미칼의 본격적인 시황 반등은 하반기 이후를 기대하며 중국 경기 반등이 조금 더 선행돼야 한다”고 판단했다.

끝으로 “AMPC를 본격 영업이익에 반영하고 발전매각 사업 규모가 커지면서 신재생 에너지 연간 영업이익은 지난해 3500억원에서 2026년 2조1000억원으로 성장할 것”이라며 “미국 업체로서 IRA의 가장 큰 수혜가 예상되는 FirstSolar의 주가 급등으로 시가총액 격차(FirstSolar 28조6000억 vs 한화솔루션 8조8000억원)가 크게 벌어졌지만 결정형 셀/모듈의 박막형 대비 경쟁 우위(광전환효율, AMPC 제외한 수익성)를 고려할 때 격차는 좁혀질 것”으로 예상했다.

한화솔루션은 케미컬, 태양광 에너지, 유통 서비스, 부동산 개발 사업 분야의 솔루션을 제공하는 한화그룹 계열사다.

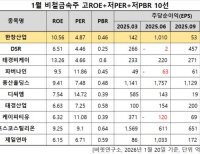

한화솔루션. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>