[버핏 연구소=이승윤 기자] 신한투자증권은 15일 넥스틴(348210)에 대해 반도체 Fab 장비 CapEx 감소에도 올해 실적 성장은 긍정적이라며, 투자의견 『매수』를 유지하고 목표주가를 8만7000원으로 상향했다. 넥스틴의 전일 종가는 7만7400원이다.

신한투자증권의 남궁현 애널리스트는 “올해 2분기 실적은 매출액 360억원(QoQ +94.4%), 영업이익 186억원(QoQ +122.0%, 컨센서스 186억)”이라며 “2분기 큰 폭의 실적 성장의 배경은 중국”이라고 전했다.

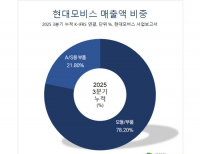

그는 “반도체 하락 사이클에도 중국은 반도체 자급률 확보를 위한 반도체 지원 정책을 지속하고 있어 중국 생산업체가 카파 증설에 대한 수요가 상대적으로 높다”며 “중국향 매출은 증가할 것”으로 기대했다.

이어 “중국 생산업체에 판매하는 검사 장비는 한국보다 150-200% 가격 프리미엄이 있어 수익성에 긍정적”이라며 “2분기 영업이익률은 51.6%로 뚜렷한 수익성 개선이 나타날 것”으로 전망했다.

한편 “올해 매출액 1321억원(YoY +14.9%), 영업이익 642억원(YoY +13.6%)”이라며 “지난해 하반기 시작된 반도체 수요 부진으로 생산업체는 카파 증설에 대한 속도를 조절하고 있다”고 밝혔다.

SEMI에 따르면 “올해 반도체 Fab 장비 CapEx는 전년 대비 22% 감소할 것으로 보여 지난해 대비 연간 실적 성장 폭이 작다”며 “다만 반도체 생산업 체가 투자금액을 감소한 상황에서 실적 성장은 긍정적”으로 판단했다.

또 “미국의 반도체 장비 수출 통제로 중국의 장비 투자 제한이 지속되고 있지만 중국 반도체 굴기에 따라 레거시 공정에 대한 장비 수요는 상대적으로 높다”며 “올해 중국 매출 성장의 배경이고 장비의 활용처 및 고객사 다변화로 한국향 매출이 일부 보완될 것”으로 예상했다.

한편 “미-중 반도체 전쟁, 국내 고객사 다변화 부진에 대 한 우려가 일부 해소되고 있고 특히 올해 제품 포트폴리오 확장은 긍정적”이라며 “올해 1분기 3D-NAND 데모 장비(IRIS)를 출하했고 미세 정전기 제거 장비(ResQ)를 개발 완료해 올해 하반기 데모 장비를 출하할 것”으로 기대했다.

끝으로 “데모 장비는 고객사가 장비에 대한 테스트를 완료한 이후 매출로 인식되기 때문에 올해 데모로 출하된 2개의 신규 장비에 대한 실적 반영은 제한적”이라며 “다만 다음해를 시작으로 신규 장비에 대한 수혜가 있을 것이고 활용처, 고객사, 제품 포트폴리오 다각화, 높은 수익성 스토리는 여전히 유효하다”고 평가했다.

넥스틴은 웨이퍼 미소 패턴 결함 검사 장비를 제조, 판매한다.

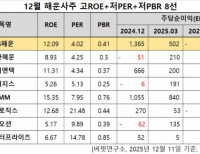

넥스틴. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>