[버핏 연구소=이승윤 기자] 한국투자증권은 17일 KH바텍(060720)에 대해 2분기 컨센서스가 소폭 상회하고 올해 힌지 판가가 크게 오를 것이라며, 투자의견 『매수』와 목표주가 2만4000원을 유지했다. KH바텍의 전일 종가는 1만9820원이다.

한국투자증권의 조철희 애널리스트는 “2분기 추정 실적은 매출액 766억원, 영업이익 61억원으로 전년대비 매출액 42.5%, 영업이익 63.9% 증가하며 컨센서스 매출액 717억원, 영업이익 50억원을 상회할 것”이라며 “삼성전자 폴더블폰 신모델향 힌지 납품이 전 년도에는 3분기부터 시작됐지만 올해는 6월 중순부터 시작됐기 때문”이라고 설명했다.

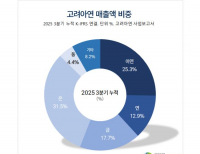

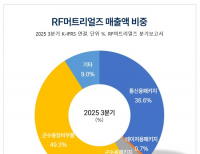

또 “힌지 사업 관련 매출액은 전년 동기 195억원, 전분기 112억원에서 올해는 384억원으로 크게 증가한 것”이라며 “이에 따라 추정 영업이익률도 8%로 전분기 2.9%에서 크게 상승했다”고 판단했다.

그는 “올해 KH바텍의 삼성전자 폴더블폰향 힌지 출하량(구모델, 신모델 합산) 추정은 1220만개”라며 “전년도 1040만개대비 17.1% 증가하고 평균 ASP는 45.4% 상승할 것”으로 예상했다.

이어 “기존의 bar타입 S시리즈로는 삼성전자의 스마트폰 경쟁력 제고가 쉽지 않기 때문에 올해에도 새로운 힌지 시스템(물방울힌지)을 적용해 기기 경쟁력을 제고했다”며 “이에 따라 올해 힌지 관련 매출액은 전년도 2172억원에서 3107억원으로 43% 증가할 것”으로 전망했다.

한편 “삼성전자는 이달 26일에 폴더블폰 신모델을 공개하는데 올해 폴더블폰은 업그레이드된 힌지 스펙을 무기삼아 무난한 출하량(1250만대)을 기록할 것”이라며 “올해도 폴더블폰 힌지 초도 물량은 KH바텍이 독점적으로 수주했다”고 추정했다.

끝으로 “중장기적으로는 보급형 폴더블폰 출시, 신규 어플리케이션 진출 등 다양한 모멘텀을 기대할 수 있다”며 “신모델 공개를 앞두고 차익실현에 따른 주가 불확실성은 단기에 존재하기 때문에 주가 조정 시 매수 전략을 추천한다”고 전했다.

KH바텍은 이동통신산업, 정밀기구 사업, FPCB 관련 사업을 영위한다.

KH바텍. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>