하나증권 김홍식. 2023년 11월 14일.

[버핏연구소=이상원 기자] 통신장비주들이 올해 9월 거래량 폭증 이후 10~11월 거래량 소강상태 속에 부진한 주가 흐름을 나타내고 있다. 일부에선 반짝 상승이 아닐까 전망하는데 현시점에서는 2017~2018년 사례에 주목할 필요가 있겠다. 만약 하나증권 추정대로 오는 2025년 5G·6G 혼용장비 투자가 본격 재개된다면 현재 통신장비업체 주가 상승은 당연한 것이기 때문이다. 통신장비 업체들의 주가 선반영 패턴을 감안할 때 그렇다. 제4 이동통신사업자 선정에 실패한다면 과기부는 2024년 상반기 기존 통신 3사에 신규 주파수를 할당할 가능성이 높다. 새로운 투자를 가늠하는 첫번째 사례가 될 것이며 만약 7GHz 대역 이상의 주파수를 통신 3사가 할당 받는다면 통신장비주가 큰 폭 상승할 것이란 판단이다.

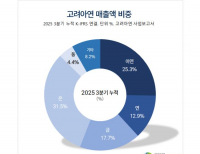

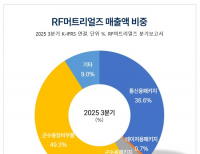

현시점에서 어느 종목을 선택할지의 결정은 참으로 어려운 문제다. 현재 실적이 좋은 실적주는 밸류에이션 부담 없으나 향후 이익 성장률이 낮다는 약점이 존재한다. 낙폭과대 종목은 2년 후 실적 및 기대 주가 상승 폭을 감안하면 매력적이나 분기 어닝 시즌마다 부담이 존재한다. 2024년 상반기까지도 적자가 예상되기 때문이다. 결론적으로 현재 실적이 좋은 쏠리드, 이노와이어리스와 업종 대표주 성격이 큰 KMW, RFHIC를 각각 매수해 볼 것을 권한다. 실적주 편입 시점은 빠르게 진행하는 것이 좋을 듯하며 턴어라운드형 주식은 올해 연말까지 꾸준히 소량씩 분할 매수해 볼 것을 추천한다.

lksw4070@buffettlab.co.kr

[관심 종목]

050890: 쏠리드, 073490: 이노와이어리스, 218410: RFHIC, 032500: KMW

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>