[버핏연구소=정희민 기자] IBK투자증권은 12일 키움증권(039490)에 대해 부동산 프로젝트파이낸싱(PF) 리스크가 낮다며 투자의견 ‘매수’와 목표주가 11만5000원을 유지했다. 미래에셋증권의 전일 종가는 9만3500원이다.

우도형 IBK투자증권 연구원은 “지난해 4분기 키움증권의 지배주주순손실은 1852억원으로 컨센서스 및 기존 당사 추정치 대비 적자 폭이 증가할 것”이라며 “이는 기존에 반영된 영풍제지 미수금 비용 4333억원 이외에 해외부동산 관련 평가 손실 등 600억원 수준의 비용이 추가로 반영될 예정이기 때문”이라고 분석했다.

이어 “키움증권은 태영건설에 대한 익스포저는 없는 것으로 판단되며 태영건설 워크아웃에 대한 영향은 제한적일 것”이라고 예상했다. 또 “키움증권은 부동산 프로젝트파이낸싱(PF) 익스포저가 적어 올해 지속해서 발생할 부동산PF 우려에 대해서 비교적 자유롭다”고 평가했다.

아울러 키움증권은 지난해 10월 주주환원율 30% 이상의 3개년 주주환원정책을 공시했으며 2023년 주주환원율에 기발표한 자사주 매입 700억원이 포함될 예정이다. 이에 그는 “키움증권의 지난 3개년 평균 배당성향이 12% 수준인 점을 감안시 올해도 추가적인 자사주 매입이 이루어질 것”이라며 “이는 주가 상승에 긍정적 요인으로 작용한다”고 내다봤다.

키움증권은 온라인 주식 위탁영업에 특화된 증권사로 시작했으며, 키움투자자산운용, 키움저축은행, 키움YES저축은행, 키움인베스트먼트 등의 종속회사가 있다.

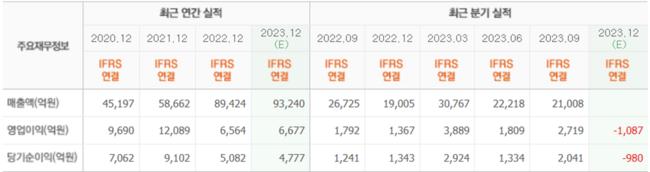

키움증권의 최근 실적. [이미지=네이버 증권]

키움증권의 최근 실적. [이미지=네이버 증권]

taemm071@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>