[버핏연구소=황기수 기자] IBK투자증권은 28일 KH바텍(060720)에 대해 장기 성장 전망이 여전히 유효하다며 투자의견은 '매수', 목표주가는 2만5000원을 유지했다. KH바텍의 전일 종가는 1만5260원이다.

KH바텍은 지난해 4분기 매출액 493억원, 영업이익 27억원으로 시장 기대치 대비 크게 부진했다. 김운호 IBK투자증권 연구원은 KH바텍의 실적 부진은 국내 고객사(삼성전자)의 폴더블 단말기 물량 급감에 따른 영향이라고 설명했다. KH바텍의 주요 제품은 힌지, 브라켓 등이며, 이 중 힌지가 가장 높은 비중을 차지하고 있다. 지난해 폴더블 물량 증가가 예상보다 적으면서 덩달아 힌지 부문에 대한 성장 기대감도 축소된 상황이다.

김 연구원은 KH바텍이 올해 1분기 매출액 643억원(YoY +48.4%), 영업이익 51억원(YoY +292.3%)을 기록하며 큰 폭으로 성장할 것이라고 전망했다. 그는 "힌지 매출은 계절성으로 부진할 것으로 예상되지만, IDC 제품 매출이 신규로 발생하기 때문"이라고 설명했다.

특히 티타늄 소재 적용 모델이 확산됨에 따라 중저가 모델 생산에 경쟁력을 갖고 있는 KH바텍의 입지가 크게 개선될 것이라고 설명했다. KH바텍의 IDC기술은 외장 면은 합금을 적용하고, 내장 면은 알루미늄 다이캐스팅(용융금속을 금형에 주입하는 주조법)을 구현해 절삭가공 시간을 줄인 기술이다.

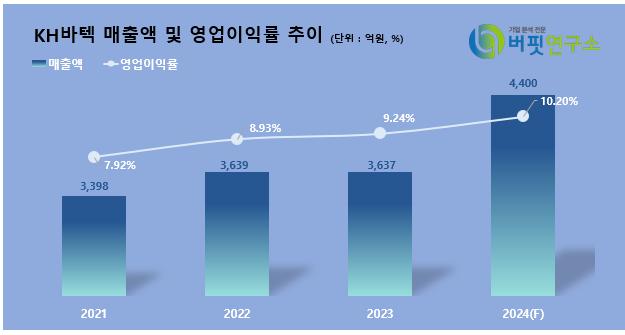

KH바텍은 연간 기준으로도 전년대비 20.9% 증가한 4400억원의 매출이 예상되며 성장세를 이어갈 전망이다. 김 연구원은 올해 힌지 신제품의 출시 영향도 있지만, IDC 매출과 전장용 브라켓이 성장을 주도할 것이라고 분석했다. 그는 "브라켓 부문이 기존 모바일에서 전장으로 사업 영역을 확장 중"이라며 "관련 매출액이 올해 글로벌 전장 부품 회사를 시작으로 확대될 것"이라고 설명했다.

KH바텍은 이동통신산업의 장비 및 제품 제조산업 중 이동통신 단말기 부품 및 조립모듈 사업 등을 하고 있다.

KH바텍 매출액 및 영업이익률 추이. [이미지=버핏연구소]

KH바텍 매출액 및 영업이익률 추이. [이미지=버핏연구소]

ghkdritn12@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>