한국투자증권은 1일 삼성전기(009150)에 대해 2분기 실적은 컨센서스를 소폭 하회할 것이라며, 투자의견 ‘매수’와 목표주가 23만원을 유지했다. 삼성전기의 전일 종가는 15만8000원이다.

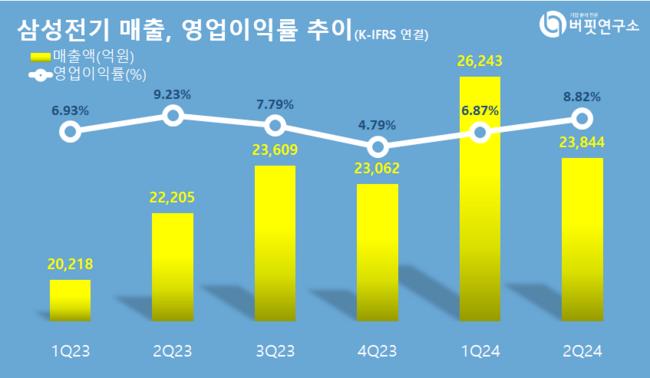

한국투자증권의 박상현 애널리스트는 “2분기 매출액은 2조3600억원(YoY +6.4%), 영업이익은 2056억원(YoY +0.3%)으로 컨센서스 대비 각각 0.9%, 2.2% 하회할 것”이라며 “지난 추정치 대비 매출액과 영업이익을 각각 1.2%, 3.3% 하향 조정했는데 중국 전략 고객사의 프리미엄 스마트폰 판매량 회복이 예상보다 더디고 MLCC(적층세라믹콘텐서)의 Blended ASP(혼합 평균판매단가)가 전분기 동등 수준에 머물렀기 때문”이라고 설명했다.

그러나 “국내 고객사향 프리미엄 스마트폰 판매량 흐름이 2분기에도 양호하다”며 “MLCC 제품 Mix 및 가동률 변화로 수익성이 개선됐다”고 밝혔다.

그는 “국내 전략 고객사의 올해 신제품 판매량은 2분기에도 좋은 흐름을 이어가고 있다”며 “이번 2분기 올해 신제품 추정 판매량은 770만대로 지난해 2분기 전작 판매량 680만대보다 13.9% 높다”고 전했다.

이어 “북미 스마트폰 시장(지난해 4분기 ASP $816)에서의 스마트폰 점유율을 봐도 국내 고객사의 약진이 엿보인다”며 “북미 경쟁사의 온디바이스AI 스마트폰이 출시되는 9월까지 이 흐름은 유지될 것”으로 예상했다.

한편 “지난해 영업이익의 66%를 차지한 컴포넌트 사업부의 MLCC 수익성도 놓칠 수 없는 관전 포인트”라며 “MLCC 가동률은 1분기 80%에서 2분기 85%로 상승했고 이 흐름은 지속되어 하반기 가동률은 90%에 이를 것”으로 전망했다.

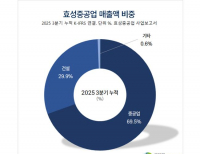

끝으로 “아직 IT(스마트폰, PC)용 MLCC 가격이 반등하지 못한 점은 아쉽지만, 고부가가치 산업 및 전장 매출 비중은 분명히 증가하고 있다”며 “지난해 기준 삼성전기 MLCC 매출 비중은 IT와 전장&산업이 각각 6 대 4이나 2027년에는 위 비중이 5 대 5에 이를 것”으로 추정했다.

삼성전기는 수동소자, 카메라모듈/통신모듈, 반도체패키지 기판을 생산한다.

삼성전기. 매출액 및 영업이익률. [자료=버핏리포트]

삼성전기. 매출액 및 영업이익률. [자료=버핏리포트]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>