하나증권은 8일 대한항공(003490)에 대해 원거리 노선 수요 강세로 LCC 대비 운임하락폭이 낮고 화물 사업부의 견조한 실적과 항공우주사업부 수주 증가에 따른 매출 증가가 긍정적으로 작용했다며 투자의견은 매수, 목표주가는 2만7000원을 유지했다. 대한항공의 전일 종가는 2만350원이다.

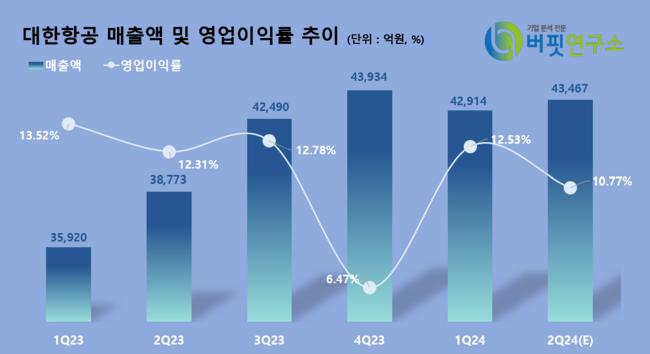

안도현 하나증권 연구원은 대한항공의 별도 기준 2분기 실적을 매출액 4조237억원(YoY +14%), 영업이익 4134억원(YoY -12%)으로 유럽·미주 등 원거리 노선 수요 강세가 2분기 실적을 견인했다고 밝혔다.

안 연구원은 국제선 ASK·RPK 모두 전년대비 13% 증가했고 L/F는 84.5%로 전년대비 0.7% 포인트 상승했다고 전했다. 국제선 여객운임은 전년대비 2% 하락했다. 미주·유럽 노선 운임 하락은 1%에 그쳤으나, 중국·일본 등 단거리 노선에서의 하락폭이 컸다.

화물사업은 중국발 전자상거래 물량 증가와 유럽 해상물류 병목에 따른 반사수혜로 ACTK·CTK 각각 전년 대비 3%, 9% 증가했고, L/F도 4.0%포인트 상승했다. 안 연구원은 비수기임에도 불구하고 화물운임이 전년대비 5% 상승했지만, 연료비 전년대비 21% 증가, 인건비 성과급 분기안분 등 21% 증가하면서 전반적인 비용이 증가했다고 말했다. 영업 외 파생상품 손익은 전년대비 5,300억원 개선되며 당기순이익 3490억원(-6% (YoY -6%)을 기록했다고 전했다.

안 연구원은 연결 기준 3분기 실적을 매출액 4조9000억원(YoY +15%), 영업이익 5840억원(YoY +11.9%)으로 여객·화물 모두 양호한 실적을 전망했다. 유럽·미주 원거리 노선 수요는 여전히 양호하고 여객 성수기를 맞아 일본·동남아 노선 일드도 개선되며 전체 국제선 여객운임은 전년대비 1% 상승 가능할 것으로 추정했다. 다만 중국 노선이 수요 대비 공급 과잉 상태인 점을 감안해 화물 수요와 운임은 모두 2분기와 유사한 흐름을 보일 것으로 전망했다. 인건비·공항관련비 등 전반적인 비용 증가가 우려되나 항공유가가 하락 추세에 들어섰기 때문에 3분기 비용 증가폭은 상반기 대비 완화될 것으로 예측했다.

대한항공은 항공운송사업에 더불어 항공기 설계 및 제작, 민항기 및 군용기 정비, 위성체 등과 무인기 사업을 확대하여 핵심기술 연구개발에 힘쓰고 있다.

대한항공 최근 분기별 매출액 및 영업이익률 추이. [이미지=버핏연구소]

대한항공 최근 분기별 매출액 및 영업이익률 추이. [이미지=버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>