한국투자증권이 11일 삼성전자(005930)에 대해 지난해부터 감산을 계속하고 있고, HBM 위주로 Capa(Capacity)를 할당했기 때문에 공급 증가는 내년까지 어렵다고 판단. 공급 제한으로 추후 ASP(Average Selling Price)가 완만하게 하락할 가능성이 높아 반등 시 주가 상승 가능성은 충분하다며 투자의견은 매수, 목표주가는 기존 12만원에서 9만6000원으로 20% 하향했다. 삼성전자의 전일 종가는 6만6200원이다.

채민숙 한국투자증권 연구원은 삼성전자의 3분기 실적으로 매출액 79조3000억원, 영업이익 10조3000억원을 전망했다. 특히 컨센서스 매출액 83조3000억원, 영업이익 13조3000억원을 각각 5%, 23% 하회할 것으로 예측했다. 스마트폰 업체들의 메모리 보유 재고가 다시 증가함에 따라, 디램과 낸드 모두 QoQ 출하량이 줄어들어 ASP 상승폭도 한 자리 수%로 제한됐다. 또 반도체(DS) 부문의 PS(Profit Sharing) 충당금이 일시 반영돼 일회성 비용이 증가하는 것도 3분기 감익의 원인으로 분석했다.

채 연구원은 디램에서 DDR5와 HBM의 수요가 견조한 반면, 모바일 수요는 슬로우해지고 있다고 내다봤다. 낸드는 기업향 SSD를 제외하면 PC SSD와 모바일향 UFS 모두 고객사 재고 수준이 높아 판매가 원활하지 않은 것으로 추정했다. 특히 삼성전자가 경쟁사 대비 1a 이상 선단 공정 비중이 아직 낮고, 1a를 DDR5와 HBM에 동시 할당하고 있기 때문에 고부가가치 제품 공급이 원활하지 않다.

채 연구원은 상대적으로 ASP가 낮은 DDR4와 같은 일반 디램 판매 비중이 높기 때문에 제품 mix와 blended ASP 측면에서 불리할 것으로 추측했다. 삼성전자가 4분기 HBM 판매를 급격히 증가시킬 계획이다. 이에 채 연구원은 하이엔드 제품 비중이 증가한다면 4분기 다시 QoQ 증익을 기대 수 있다고 전했다.

삼성전자는 세트사업으로 TV를 비롯해 모니터, 냉장고, 세탁기, 에어컨, 스마트폰, 컴퓨터 등을 생산하는 DX부문이 있고 부품 사업으로 DRAM, NAND Flash, 모바일AP 등의 제품을 생산하고 있는 DS 부문과 스마트폰용 OLED 패널을 생산하고 있는 SDC가 있다.

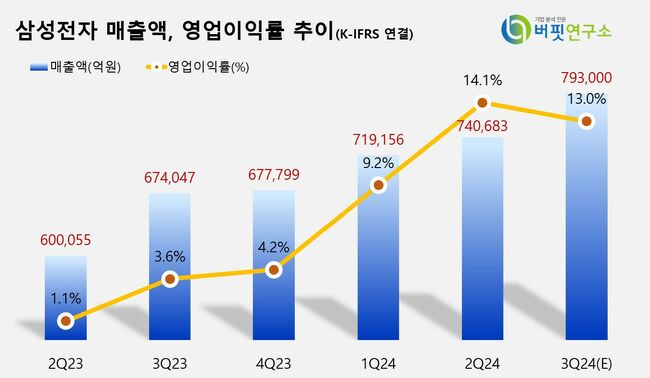

삼성전자 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

삼성전자 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>