KB증권이 13일 SK하이닉스(000660)에 대해 3분기 스마트 폰, PC 등 B2C 제품 판매 부진에 따른 세트 업체들의 메모리 모듈 재고증가로 올 하반기 메모리 가격 상승이 당초 기대치를 하회할 것으로 전망되고, 지속되고 있는 원화강세가 실적 개선에 비우호적인 영향을 끼칠 것으로 예상된다며 투자의견은 매수를 유지하고 목표주가는 24만으로 하향했다. SK하이닉스의 전일 종가는 16만8800원이다.

김동원 KB증권 연구원은 3분기 현재 스마트폰, PC업체들의 메모리 모듈 재고가 평균 14주로 추정되는데 세트 업체들은 올 연말까지 보수적인 부품 구매 전략을 취할 것으로 전망된다고 예측했다. 이에 예상되는 올해와 내년의 SK하이닉스 예상 영업이익을 기존대비 각각 -6.1%, -5.3% 하향한 22조9000억원, 35조2000억원으로 수정했다.

김 연구원은 SK하이닉스의 3분기 영업이익을 6조7000억원(OPM 37.3%)으로 2018년 3분기(6조5000억원) 이후 6년 만에 최대 실적을 경신할 것으로 전망되지만 컨센서스 영업이익 7조700억원원)을 소폭 하회할 것으로 예상했다. 특히 3분기 DRAM(B/G: +2%, ASP: +11%) 영업이익은 5조7000억원(OPM 46.4%)을 전망했고, NAND(B/G -5%, ASP +10% QoQ) 영업이익은 1조원 (OPM 19.4%)으로 추정했다. 4분기 영업이익은 DRAM(QoQ +5%), NAND (QoQ +3%) ASP 상승 폭 축소가 예상된다며 7조8000억원(OPM 39.3%)을 전망했다.

김 연구원은 올 하반기 DRAM 수요 양극화 현상이 뚜렷해져 HBM, DDR5 등 AI 및 서버용 메모리 수요는 여전히 견조한 것으로 파악돼 하반기에도 공급은 타이트할 것으로 추정했다. 특히 DRAM 수요의 40%를 차지하는 B2C(스마트폰, PC) 수요 부진은 하반기에도 회복될 가능성이 낮을 것으로 예상했다.

김 연구원은 SK하이닉스의 올해와 내년 DRAM 내 HBM 매출 비중은 각각 26%, 36%로 추정돼 경쟁사 대비 스마트폰, PC 수요 부진에 따른 실적 감소 영향이 제한적일 것으로 예상했다. 또 내년 DRAM 가격은 HBM3E 출하 비중 확대와 범용 제품의 공급 제약으로 분기별 가격은 점진적 상승세가 예상되지만, 내년 B2C 수요 회복 강도에 따라 상승 폭 확대가 가능해 실적 변수로 작용할 전망이라고 전했다.

SK하이닉스는 국내와 중국에 4개의 생산기지와 연구개발법인, 미국·중국·홍콩·대만 등에 판매법인을 운영 중이고, 최근 인텔의 NAND사업 인수 1단계 절차를 완료했다. 특히 지난해 전체 매출 중 DRAM과 NAND가 각각 63%와 29%의 비중을 차지했다.

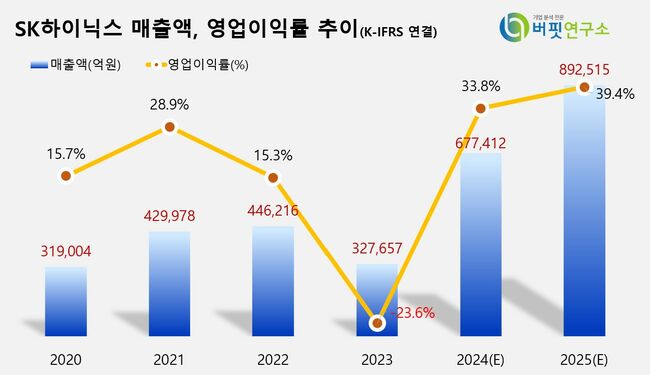

SK하이닉스 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

SK하이닉스 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>