키움증권이 10일 LG전자(066570)에 대해 글로벌 가전 시장 및 전기차 수요 등 전반 수요 성장이 예상 대비 더딘 점은 아쉬우나 실적이 내년 시장 내 점유율 확대를 통해 전방 사업 성장률을 지속 상회할 것으로 전망된다며 투자의견은 매수, 목표주가는 14만원을 유지했다. LG전자의 전일 종가는 9만8000원이다.

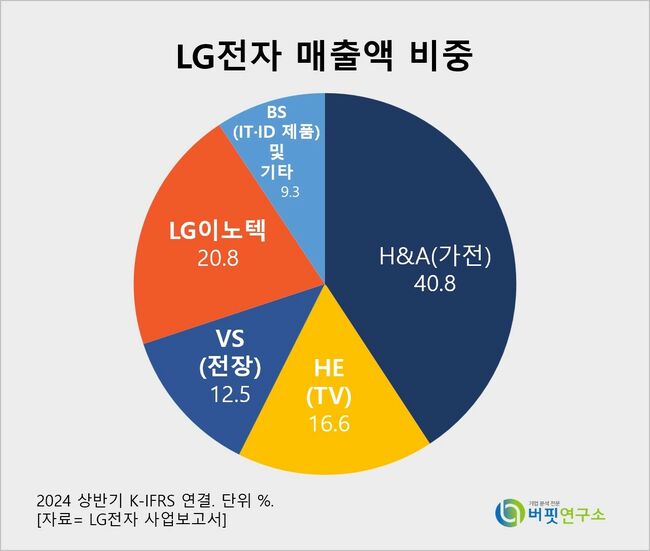

LG전자 주요품목 매출 비중. [자료= LG전자 사업보고서]

LG전자 주요품목 매출 비중. [자료= LG전자 사업보고서]

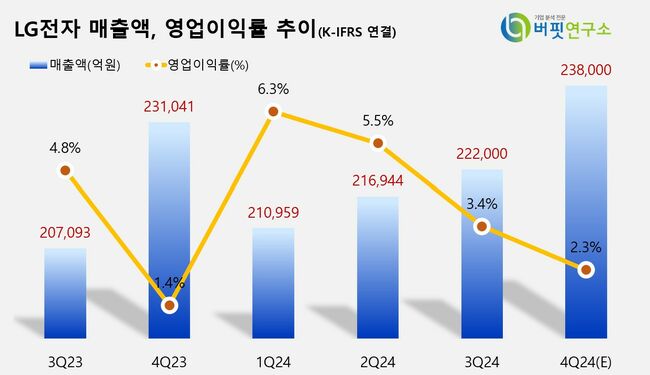

김소원 키움증권 연구원은 LG전자의 4분기 실적에 대해 매출액 23조8000억원(QoQ +7%, YoY +3%), 영업이익 5381억원(QoQ -28%, YoY +72%)을 전망했다. 지난 7월 이후 글로벌 해상운임지수의 하락세가 지속돼 운반비 부담이 완화됐다는 점이 긍정적이고, 더불어 4분기에는 전년 동기에 발생한 일회성 비용 영향이 제거되며 전년 대비 큰 폭의 영업이익의 성장이 예상된다고 분석했다.

김 연구원은 LG전자의 3분기 실적에 대해 LG이노텍을 제외한 단독 영업이익을 6132억원(QoQ -41%, YoY -26%)으로 예상했다. 특히 H&A를 제외한 모든 사업부가 예상치를 하회했으며, LG이노텍 또한 부진했을 것으로 추정했다.

김 연구원은 H&A(가전) 부문의 영업이익을 5230억원(YoY +4%)으로 예상했다. 이는 글로벌 가전 시장 성장이 제한적임에도 신흥국 시장 중심으로의 성장세가 지속됐으며, 운반비 증가에도 불구하고 매출액 증가 및 비용 효율화를 통해 예상치를 부합했다고 분석했다.

HE(TV)와 VS(전장) 부문 영업이익은 각각 983억원(YoY -11%), 89억원(YoY -93%)으로 예측했다. HE부문에 대해 OLED TV 중심의 매출액 성장세는 지속됐으나, 북미 TV 수요가 기대를 하회해 영업이익률이 LCD TV 패널 가격 상승으로 인해 전년 대비 하락했다고 분석했다. 또 VS부문은 전기차 수요 둔화로 인해 e-파워트레인 부문의 부진이 예상되며, R&D 비용 증가 영향이 더해지며 전년 대비 크게 하락했다고 전했다.

LG전자의 주요 사업 부문은 H&A(가전), HE(TV), VS(전장), BS(IT·ID 제품) 부문 등 6개로 구분된다. 최근에는 LG전자의 OLED TV가 초슬림, 월페이퍼, 롤러블 TV 등 지속적인 혁신 제품 출시로 프리미엄 시장을 선도하고 있다.

LG전자 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

LG전자 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>