한국투자증권이 15일 삼성SDS(018260)에 대해 국내 IT 소프트웨어 기업들 중 클라우드 기반의 전방시장 확대를 비롯해 IT사업부 마진이 올해와 내년 각각 11.9%, 13.0%까지 높아질 것으로 전망한다며 투자의견은 매수, 목표주가는 22만원을 유지했다. 삼성SDS의 전일 종가는 14만9400원이다.

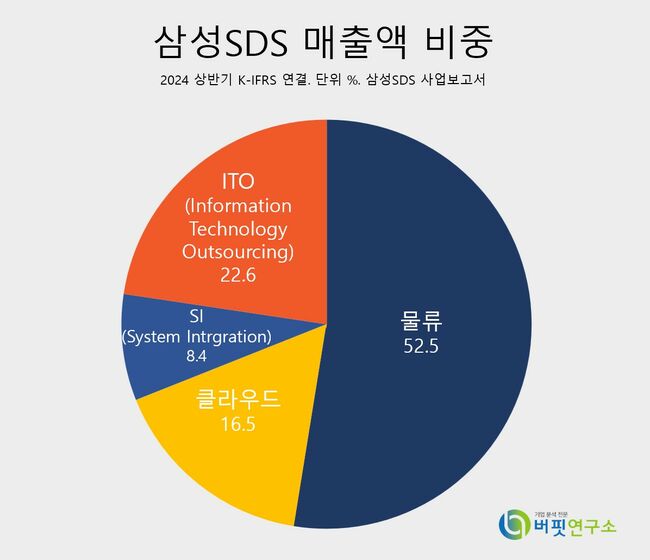

삼성SDS 매출액 비중. [자료= 삼성SDS 사업보고서]

삼성SDS 매출액 비중. [자료= 삼성SDS 사업보고서]

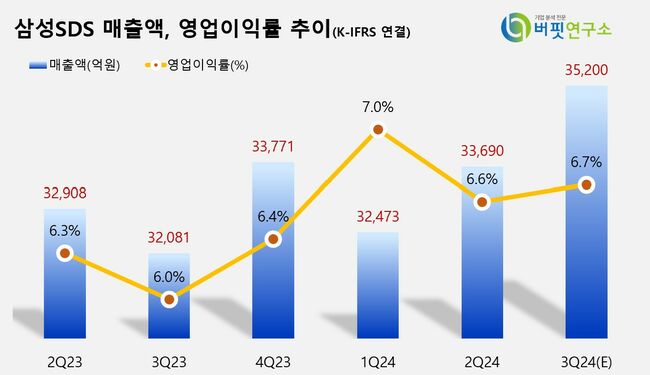

정호윤 한국투자증권 연구원은 삼성SDS의 3분기 실적으로 매출액 3조5200억원(YoY +9.9%, QoQ +4.6%), 영업이익 2341억원(YoY +21.3%, QoQ+6.0%)으로 컨센서스(영업이익 2237억원)에 부합할 것으로 전망했다. 또 IT서비스 매출액은 1조6700억원(YoY +10.8%, QoQ +5.5%)으로 추정하고, 클라우드 사업부가 CSP(Cloud Service Provider) 사업의 매출 증가에 힘입어 6158억원(YoY +30.8%, QoQ +10.7%)으로 고성장할 것으로 추정했다. 특히 물류사업부 매출액은 1조8500억원(YoY +9.0%, QoQ +3.9%)으로 계열사의 물동량 증가 및 운임 상승 영향 등이 반영되어 매출이 늘어나고 마진 또한 전분기 대비 소폭 개선될 것이라고 분석했다.

정 연구원은 최근 주가 하락으로 밸류에이션이 PER 13배까지 하락했고, 이는 펀더멘털 관점에서 클라우드 사업부 매출이 고성장하고 있으나 그만큼 SI, ITO 등 기존 사업들의 성장률이 낮아지고 있기 때문이라고 분석했다. 특히 클라우드 사업 비중 확대에 따른 IT 부문의 마진 개선이 확인되면 주가 상승으로 이어질 것으로 예상했다.

정 연구원은 삼성SDS가 5조원에 육박하는 현금성 자산을 보유하고 있고, 현재 밸류업 프로그램에 맞춰 다양한 방안을 고민하는 만큼 현재 주가 수준에서는 향후 발표될 주주환원 정책을 기대한다고 전했다.

삼성SDS는 IT서비스와 물류 2개 부문을 주요 사업으로 하고 있으며, IT서비스는 크게 비즈니스 솔루션과 클라우드&ITO 서비스로 구분된다. 최근엔 삼성 관계사의 IT 경쟁력을 지속 강화하고, 대외 시장 확대에도 역량을 집중하고 있다.

삼성SDS 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

삼성SDS 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>