메리츠증권이 2일 LG이노텍(011070)에 대해 2024년 4분기 영업이익 하락을 전망하나, 애플 인텔리전스(Apple Intelligence: Apple사의 인공지능 역량을 총괄하고 관리하는 핵심 조직) 기반 교체 수요로 성장을 기대한다며 투자의견은 ‘매수’로 유지했다. LG이노텍의 적정주가는 22만원으로 상향, 전일 종가는 16만2000원이다.

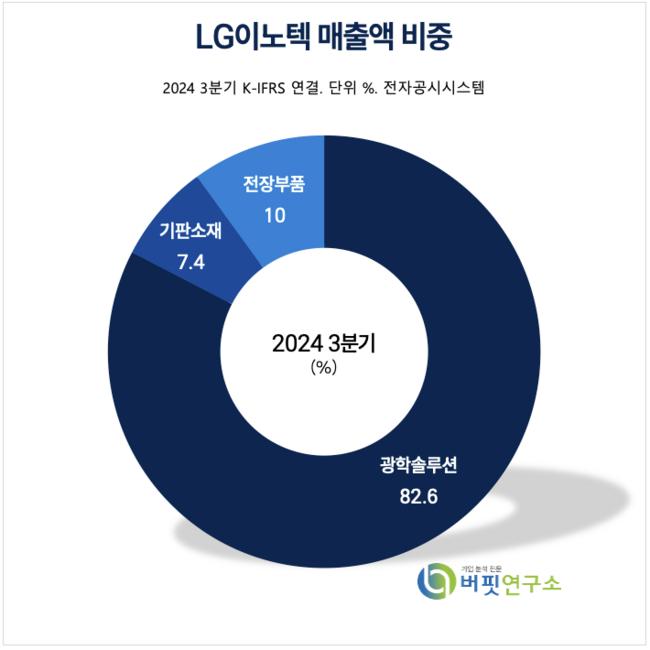

LG이노텍 매출액 비중. [자료=LG이노텍 3분기 보고서]

LG이노텍 매출액 비중. [자료=LG이노텍 3분기 보고서]

양승수 메리츠증권 연구원은 “2024년 4분기 영업이익은 2885억원으로 -13.7% 하회할 전망이다”며 “평년 대비 12월 물동량 감소로 기대보다 낮은 환율효과를 얻어 2024년의 마무리가 아쉽다”고 평했다.

양승수 연구원은 “LG이노텍은 애플만의 강력한 생태계와 아이폰의 AI Agent로 강력한 교체 수요를 기대하고 있다”며 “2025년 아이폰 출하량은 안정적 성장 기조가 유지될 것으로 예상한다”고 밝혔다.

양연구원은 “문제는 2024년의 아이폰 출하량 전년 대비 성장에도 불구하고 영업이익 10.1% 감소, AI 도입으로 필연적인 재료비 상승 등의 요인을 고려해야 한다”며 “2025년 영업이익, 적정 주가는 하향 조정하나 주가 반동 가능성에 따라 매수를 유지한다”고 밝혔다.

LG이노텍은 광학솔루션, 기판소재, 전장부품 등을 만드는 LG 그룹의 계열사이다. 주요 사업인 광학솔루션 내에서 카메라 모듈 등을 주요 제품으로 판매하고 있다. 최근 국내 M/S 및 중화권 전략 거래선의 확대로 시장 일등 지위를 강화했다.

LG이노텍 최근 분기별 매출액 및 영업이익률 추이. [이미지=버핏연구소]

LG이노텍 최근 분기별 매출액 및 영업이익률 추이. [이미지=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>