삼성증권이 6일 스튜디오드래곤(253450)에 대해 기획·개발 중인 드라마 중 장기간 미편성된 작품에 대한 비용 처리를 가정했을 때 상각비 부담이 덜해 직전 분기 대비 이익이 개선될 것으로 예상하며 투자의견을 매수와 목표주가 6만1000원을 유지했다.

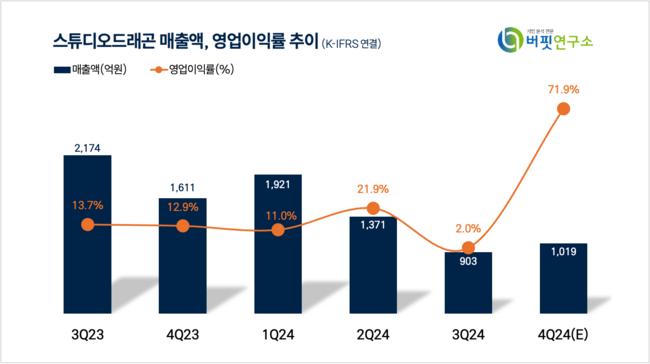

최민하 삼성증권 연구원은 4분기 매출액은 1019억원(-36.7% YOY), 영업이익 37억원(흑전, 4Q23-38억원)으로 컨센서스(57억원)를 밑돌 것으로 예상했다. 또 기획·개발 중인 드라마 중에 편성이 장기간 확정되지 않은 작품 일부를 비용 처리할 것으로 예상돼 관련 비용 반영을 가정해 일회성 이슈를 제외하면 기존 눈높이에 부합할 것으로 전망했다.

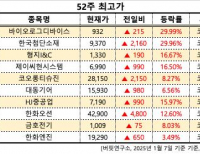

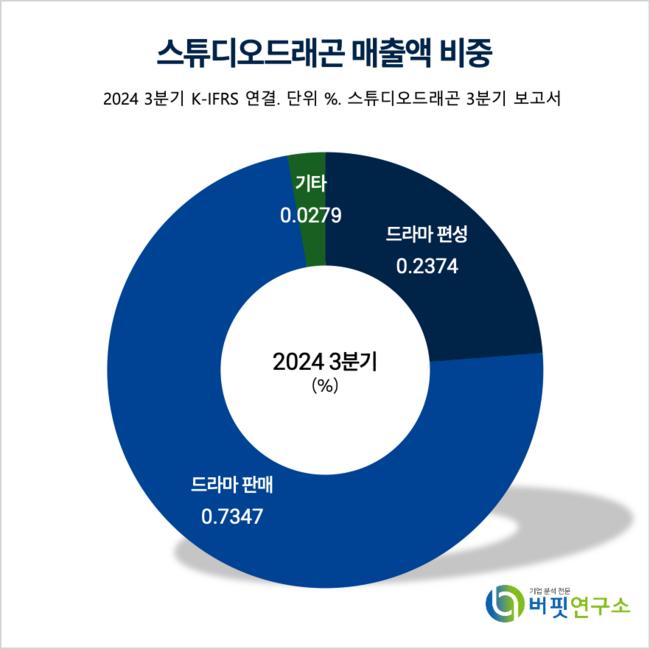

스튜디오드래곤 매출액 비중. [자료=버핏연구소]

스튜디오드래곤 매출액 비중. [자료=버핏연구소]

최민하 연구원은 23년, 24년 줄어들었던 스튜디오드래곤의 제작(납품) 편수가 25년에는 전년 대비 5~7편은 늘어날 것으로 예상하며 제작 프로세스 효율화 등으로 실적 개선이 본격화될 것이라 분석했다.

그는 “제작 편수 증가와 채널 확대에 따른 수익 성장에 기획사와 수익 공유 체계 확립, 제작 프로세스 효율화 등 구조적인 변화로 2025년부터 본격적인 개선이 예상된다.”라며 스튜디오드래곤의 성장 재개에 주목했다.

스튜디오드래곤은 완성도와 화제성 높은 드라마를 지속적으로 선보이며 전통 미디어, 디지털, OTT 등 뉴미디어까지 영향력을 확대 중이다.

스튜디오드래곤 매출액 및 영업이익률 추이. [자료=버핏연구소]

스튜디오드래곤 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>