흥국증권은 7일 제일기획(030000)이 비우호적인 영업 환경에도 커버리지 확대와 디지털 중심으로의 체질 개선 등으로 견조한 성장세를 이어가고 있다며, 25년 성장 기조가 이어질 것으로 전망했다. 이에 투자의견은 매수를 유지하고 목표주가는 2만4000원으로 하향했다. 제일기획의 전일종가는 1만7030원이다.

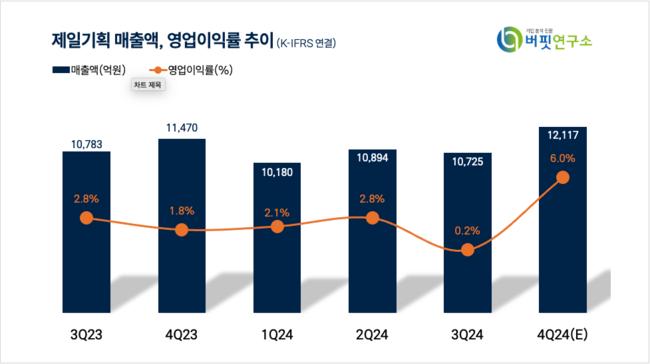

황성진 흥국증권 연구원은 지난해 4분기 매출액은 4534억원(+5.6% YOY), 영업이익은 818억원(+7.6% YOY)을 기록할 것으로 추정했다. 디지털 중심의 비즈니스 커버리지 확대 효과가 전반적으로 이어지면서 안정적인 실적을 기록할 것으로 예상했다.

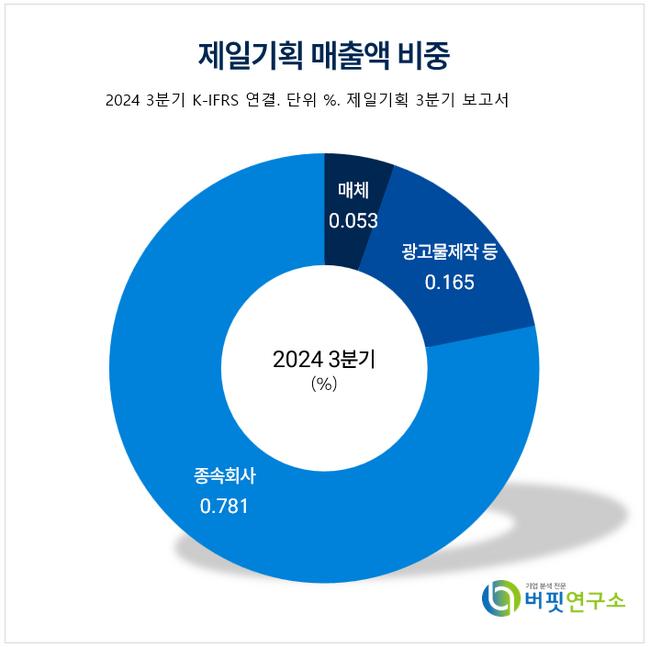

제일기획 매출액 비중. [자료=버핏연구소]

제일기획 매출액 비중. [자료=버핏연구소]

황성진 연구원은 25년 영업 환경은 여전히 녹록치 않지만 “최근 2년여간 꾸준한 역성장세를 보였던 국내 광고경기를 감안하면, 다양한 불확실성이 해소되는 시점을 기점으로, 오히려 기저효과 발현 쪽에 무게를 두는 것이 옳다”고 판단했다.

그는 “꾸준한 이익성장이 이어지고 있는 점을 감안한다면, 주주환원 규모 또한 꾸준히 커질 것으로 전망”한다며 “현 주가수준은 역대 최저수준의 Valuation 구간에 머무르고 있어, 저가 매력도 역시 충분한 상황”이라고 덧붙였다.

제일기획은 광고업 등을 영위하며 마케팅 솔루션은 크게 광고 기획/제작과 매체선정으로 구분된다.

제일기획 매출액 및 영업이익률 추이. [자료=버핏연구소]

제일기획 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>