신한투자증권이 25일 넷마블(251270)에 대해 다작과 비용 구조 개선을 통해 국내 대형 게임사 중 다음 단계를 가장 잘 준비한 기업이라 평가했다. 이에 단기 주가 조정에도 불구하고 저점 매수를 노려야 할 시점이라며, 투자의견 ‘매수’를 유지, 목표주가는 8만3000원으로 하향했다. 넷마블의 전일 종가는 4만50원이다.

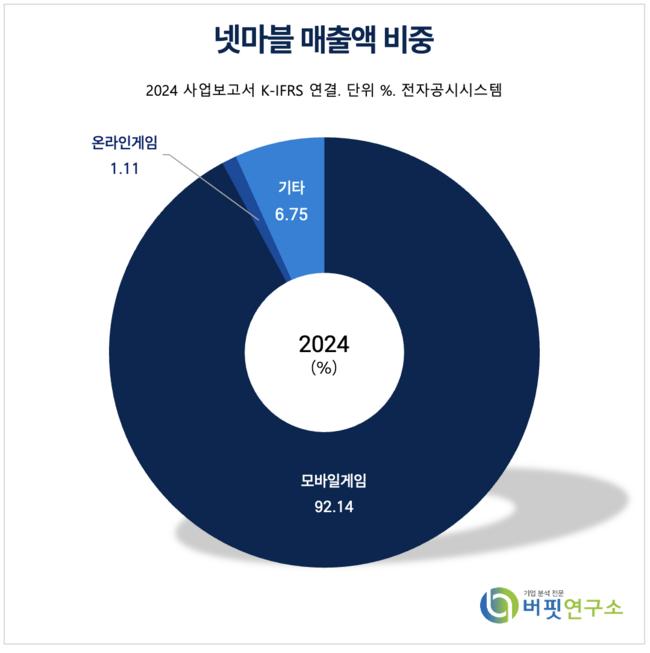

넷마블 매출액 비중 추이 [자료=넷마블 2024년 사업보고서]

넷마블 매출액 비중 추이 [자료=넷마블 2024년 사업보고서]

강석오 신한투자증권 연구원은 "넷마블의 다작 전략과 비용 구조 개선 효과가 올해 더 뚜렷해질 것"이라며 “연간 5개 이상의 자체 개발 신작을 출시할 수 있는 국내 유일한 게임사"라고 평가했다.

또 “국내 게임사들의 시가총액이 수조 원대로 커지며 지속적인 성장을 위해 다작을 통한 신작 출시가 필수적"이라며 "넷마블은 올해 총 9개의 신작 출시를 계획했고 지난 20일 첫 번째로 출시된 ‘RF온라인 넥스트’는 초기 일매출 3~5억원 수준으로 준수한 성과를 기록하고 있다"고 밝혔다.

강석오 연구원은 넷마블의 해외 시장 경쟁력에도 주목했다. "넷마블의 해외 매출 비중은 83%에 달하며 MMORPG 비중은 13%로 낮아 경쟁사 대비 빠르게 글로벌 트렌드에 대응할 수 있다"고 분석했다.

이어 "넷마블은 애니메이션·카툰 IP(지적재산권) 활용에 강점이 있지만 이에 따른 라이선스 비용 부담이 존재한다"며 "이를 해결하기 위해 2023년부터 자체 IP 비중을 확대, 지급 수수료율을 낮추고 있다"고 설명했다.

더불어 “PC 런처 결제 방식을 도입해 앱스토어 수수료(30%)를 대체, 결제 비용을 7.5%로 낮추고 페이백 및 보너스 지급을 통해 유저를 유도하고 있다"며 "이런 비용 절감 전략이 실적 개선으로 이어지고 있고 신작에도 적용되며 올해 이익률 개선세가 지속될 것"이라고 전망했다.

강 연구원은 "최근 MSCI(모건스탠리캐피털인터내셔널) 지수 편출과 게임 업종 전반의 조정으로 넷마블 주가가 하락했으나 단기적인 수급 이슈"라며 “이슈 해소 후 신작 출시에 따른 실적 반영으로 분기마다 계단식 성장을 기록할 것"이라고 분석했다.

넷마블은 모바일 게임 개발 및 퍼블리싱 사업을 영위하며 주요 라인업으로 ‘마블 콘테스트 오브 챔피언스’, ‘잭팟월드’, ‘세븐나이츠’, ‘몬스터길들이기’ 등이 있다.

넷마블 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

넷마블 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>