삼성증권이 18일 현대건설(000720)에 대해 1분기 실적은 시장 컨센서스 부합할 전망으로, 자회사(현대엔지니어링, 이하 HEC)의 사고 비용 반영이 이월된 가운데 해외 현장 및 국내 주택, 데이터 센터 매출 인식이 본격화 되고 있다며 투자의견 ‘매수’, 목표주가 4만7000원으로 상향했다. 현대건설의 전일종가는 3만9250원이다.

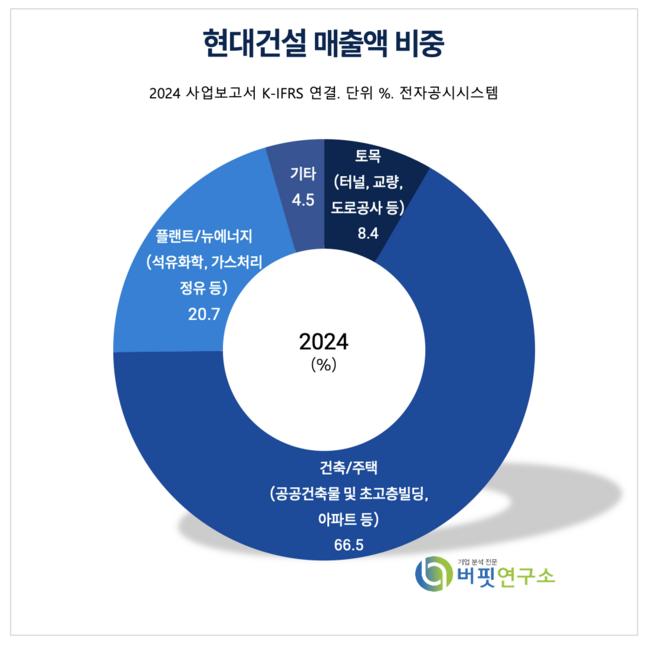

현대건설 매출액 비중 [자료=2024년 현대건설 사업보고서]

현대건설 매출액 비중 [자료=2024년 현대건설 사업보고서]

허재준 삼성증권 연구원은 “현대건설의 1분기 연결 실적은 매출액 7조5070억원(전년대비-12.2%), 영업이익 1968억원(전년대비-21.6%)으로 추정된다”며 “영업이익 기준으로는 시장 컨센서스(에프앤가이드 2072억원)에 부합하는 수준”이라고 밝혔다.

특히 “사우디 아미랄, 파나마 메트로 등 해외 대형 프로젝트와 디에이치 방배·용인 데이터센터 등 국내 민간 현장이 본격적으로 매출에 반영, 전분기 대비 매출은 개선될 전망”이라고 밝혔다.

이어 “주택 부문 마진은 2분기부터 개선이 본격화될 것”이라며 “특히 사우디 마잔, 카타르 루사일 등 수익성이 낮은 해외 현장이 4분기 내 준공 예정인 만큼, 연간 수익성 개선의 가시성이 뚜렷하다”고 평가했다.

허재준 연구원은 “다만 HEC 관련 사고 비용은 1분기 실적에 반영되지 않고 이월된 것으로 파악된다”며 “현대건설은 현재 사고 경위 및 원인 파악 중이며 전면 재시공 가능성은 낮고 사고 관련 비용도 일회성으로 추정된다”고 전했다.

허 연구원은 “사고 비용을 2000억원 수준으로 반영한다고 가정해도 HEC의 연간 영업이익 가이던스(6331억원)에는 큰 영향이 없을 전망”이라며 “다만 장기적으로는 안전관리 강화로 수익성 레벨이 소폭 하향될 가능성은 열려 있다”고 밝혔다.

이어 “현대건설 주가는 지난해 말 대비 약 55% 상승, 실적 반등 기대감과 중장기 CID 성장전략에 대한 신뢰가 밸류에이션 개선을 견인”했지만 “그럼에도 현재 주가는 여전히 낮은 편이다”고 판단했다.

그는 “올해 예상 ROE(자기자본이익률)는 9.0%이며, HEC 사고비용을 최대로 반영해도 7% 중반 수준으로, 이는 2016년 이후 가장 높은 수치”라며 “동사는 ROE 상승기에 높은 밸류에이션을 보여와, ROE와 PBR(주가순자산비율) 간 상관계수 0.77을 고려해 Target PBR을 상향, 목표주가는 기존 4만원에서 4만7000원으로 상향 조정한다”고 분석을 마쳤다.

현대건설의 주요사업 부문은 터널, 도로공사 등의 토목 부문, 공공건축물, 아파트 등의 건축·주택 부문, 석유화학, 원자력 및 태양광 등의 플랜트 부문, 기타 부문이다. 최근에는 원자력 공급망 품질경영 시스템(ISO 19443) 국제표준 인증을 받으며 원전 산업 경쟁력 강화중에 있다.

현대건설 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

현대건설 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>