DS투자증권이 29일 현대오토에버(307950)에 대해 테슬라의 FSD v12까지의 축적 데이터량을 감안 시 완전한 E2E를 실현하기에는 데이터가 절대적으로 부족하고, 카메라도 최근에 도입된 점을 감안하면 라이다와 혼합된 형태의 자율주행 실현 개연성이 높아, 여전히 HD Map 수요가 지속된다며 투자의견은 매수, 목표주가는 21만원을 유지했다. 현대오토에버의 전일 종가는 11만7800원이다.

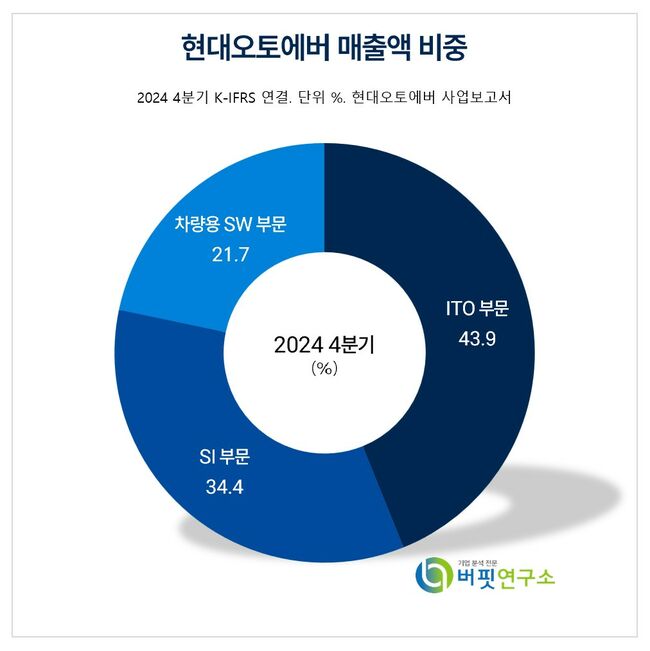

현대오토에버 국내외 주요품목 매출 비중. [자료= 현대오토에버 사업보고서]

현대오토에버 국내외 주요품목 매출 비중. [자료= 현대오토에버 사업보고서]

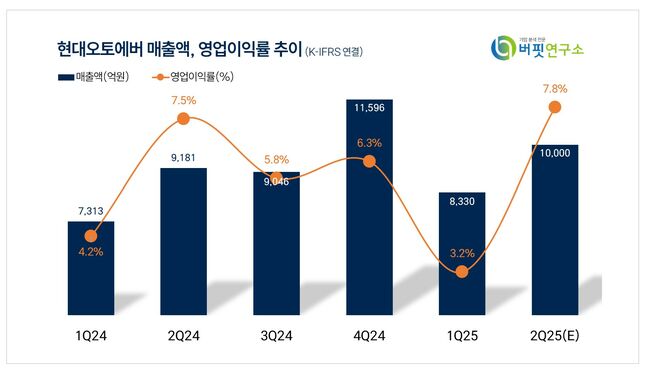

현대오토에버는 1분기 실적으로 매출액 8330억원(YoY +13.9%), 영업이익 267억원(YoY -12.8%)으로 컨센서스 영업이익 422억원을 -36.5% 하회했다. 내비게이션 SW 매출에서의 부진이 주요했다. 지난해부터 촉발된 관세 불확실성으로 4Q24 완성차의 선제적 생산 확대와 금분기 예정 매출 인식분이 2Q25로 연기된 영향이다. 대신 전장SW가 전년비 50~60% 수준의 성장을 지속하며 차량SW 사업부를 견인했다. 엔터프라이즈(Enterprise) IT는 지난 4분기 주요 그룹사의 2025년 예산에 대한 선집행 영향으로 ITO 매출성장 폭이 적었으나 그룹사의 견조한 ERP 수요에 기반한 SI 매출 성장이 상쇄했다. 이에 차량SW GPM은 14%(-5.1%p)로 매출 인식 지연으로 하락했지만 엔터프라이즈(Enterprise) IT는 6.7%(+0.4%p)로 개선됐다. 한편, 판관비의 증가는 전년비 전사 인원 확대(+14%)와 3Q24 및 금분기 연봉 인상에 따른 인건비 상승이 주요했다.

최태용 DS투자증권 연구원은 2분기 실적으로 매출액 1조원(YoY +11%), 영업이익 778억원(YoY +13.5%)을 전망했다. 현대오토에버의 1분기 이연된 차량SW 매출을 정상 인식 시 1Q25P OPM은 5% 초과 달성이 가능했다. 이 점을 감안해 2분기는 기존 영업이익 추정치 대비 +17.7% 증익했다. 차량SW 매출의 75%를 차지하는 내비게이션SW는 미국/유럽 등 선진 시장에서의 탑재율이 이미 높아 상방이 제한적이다. 신흥 시장 탑재율은 50% 미만이지만 아직 로컬 지도의 낮은 품질이 해결과제인 만큼 빠른 상승을 기대하긴 어렵다. 최 연구원은 이에 차량SW의 성장이 견조한 전장화 수요를 바탕으로 전장SW가 견인할 것으로 전망했다.

현대오토에버는 IT 서비스와 차량용 SW 사업을 운영하고 있다. 정보시스템 기획·구축·운영 및 유지보수 등의 IT 서비스와 차량 SW 플랫폼, 내비게이션 SW 등 차량용 SW를 개발·공급하는 사업이 주력이다. 독자 SW 플랫폼 'mobilgene'을 현대·기아, 제네시스 전 차종에 적용 중이며, 자율주행·커넥티비티용 SW 플랫폼 기술 확보를 위해 글로벌 업체와 협력하고 있다.

현대오토에버 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

현대오토에버 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>