LS증권이 23일 한전KPS(051600)에 대해 실적 전망치와 원전 정비(해외 노후 원전, 국내외 신규 원전) 및 해체(6/26 고리 1호기 해체 승인 여부 결정) 관련 성장 잠재력 등이 커질 것이라며 투자의견은 매수, 목표주가는 7만2000원으로 상향했다. 한전KPS의 전일 종가는 5만7700원이다.

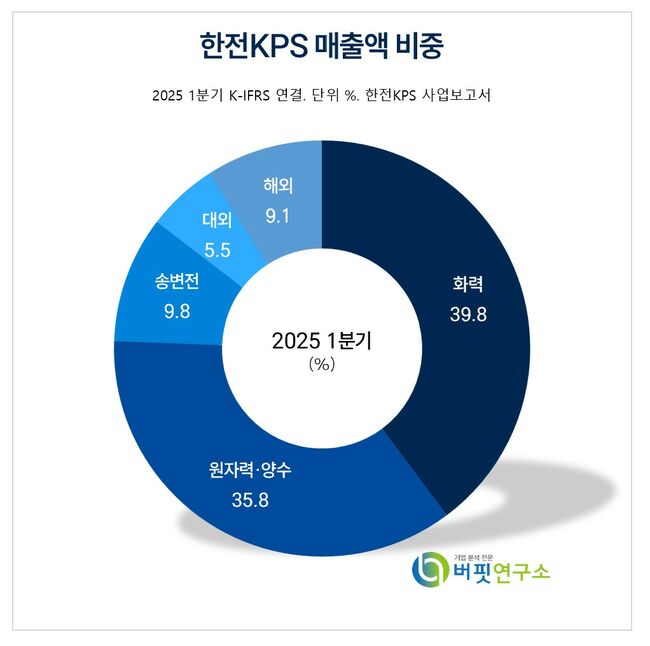

한전KPS 주요품목 매출 비중. [자료= 한전KPS 사업보고서]

한전KPS 주요품목 매출 비중. [자료= 한전KPS 사업보고서]

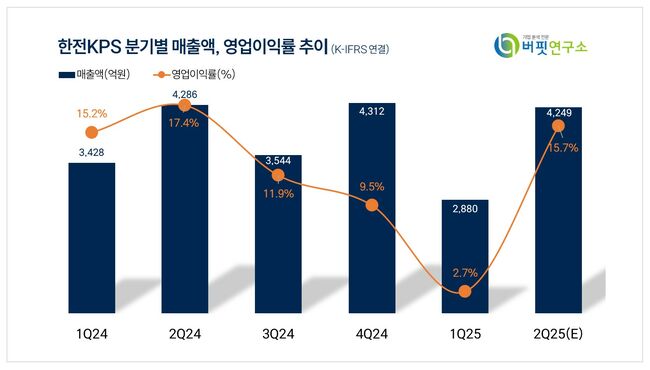

성종화 LS증권 연구원은 한전KPS의 2분기 실적으로 연결 기준 매출액 매출 4249억원(YoY -1%), 영업이익 668억원(YoY -10%)으로 전년동기대비 다소 감소했으나 영업이익은 컨센서스를 소폭 초과할 것으로 전망했다.

2Q25 연결 기준 영업이익은 보수적 관점에서 노무비가 YoY 소폭 증가할 것으로 추정했다. 지난 20일 발표한 2024년 경영평가등급 B에 따라 2025년 인센티브는 YoY Flat을 예상했다(3년간 B, B, A vs B, A. B). 인센티브는 2Q, 4Q 지급하는데 인센티브 포함 노무비 2Q25, 4Q25 YoY는 각각 +2.2%, -2.6%로 예상했다.

올해 계획예방정비 준공호기 계획은 화력 96호기로서 작년 71호기 대비 25호기 증가(호기수 기준 YoY +35%)했고 원자력은 20호기로 작년 19호기 대비 1호기 증가(호기수 기준 YoY +5%)했다. 화력은 2Q25, 원자력은 2H25에 집중 배분될 것으로 보인다. 성종화 연구원은 올해 반기별 영업실적 YoY는 원자력의 하반기 집중 배분으로 대폭 강화될 것으로 전망했다.

한전KPS는 화력, 원자력·양수, 송변전, 대외, 해외 사업을 운영 중이다. 우수한 전문기술인력과 첨단 장비로 국내외 산업설비의 가동률과 효율성 향상을 위한 정비서비스를 제공하고 있다. UAE, 남아프리카공화국, 우루과이 등에서 해외시장을 개척하며, 원전해체와 신재생에너지 등 신규 사업을 추진하고 있다.

한전KPS 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

한전KPS 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>