한국투자증권은 15일 팬오션(028670)에 대해 올해 상반기 벌크선 이익이 감소하는 대신 LNG 이익이 증가할 것이라며, 투자의견 ‘매수’와 목표주가 5200원을 유지했다. 팬오션의 전일 종가는 4140원이다.

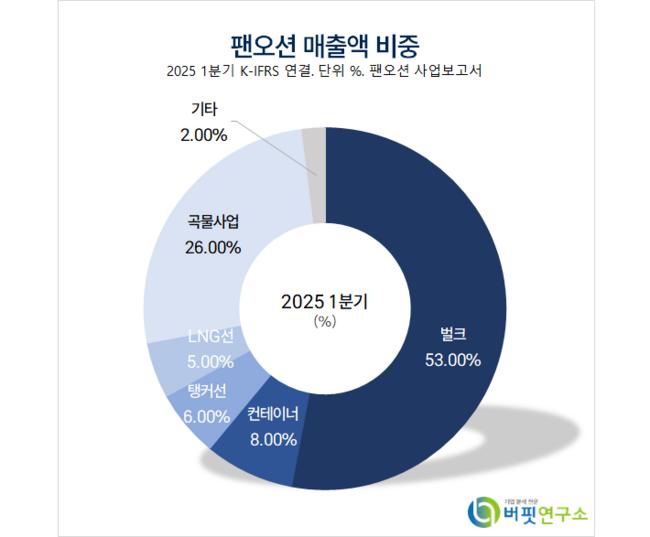

최고운 한국투자증권 애널리스트는 “2분기 BDI(벌크선 운임 지수)가 지난해만큼은 아니지만 완만히 상승해 LNG 부문 이익이 견조했다”며 “매출액은 전년동기대비 5% 증가한 1조3000억원, 영업이익은 10% 감소한 1220억원”으로 추정했다.

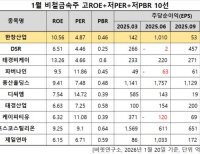

팬오션 매출액 비중. [자료=버핏연구소]

팬오션 매출액 비중. [자료=버핏연구소]

최고운 애널리스트는 “부문별 영업이익은 벌크 600억원(전분기대비 +25%, 영업이익률 7%), 컨테이너 101억원(전분기대비 -36%, 영업이익률 10%), 탱커 223억원(전분기대비 +12%, 영업이익률 27%), LNG선 311억원(전분기대비 -1%)”이라며 “컨테이너 감소폭이 커 보이지만 SCFI(상하이컨테이너운임지수) 하락세를 고려했을 때 예상했던 흐름”이라고 전했다.

이어 “2분기 평균 BDI는 1459p로, 비수기인 전분기대비 30% 개선됐지만 전년대비 21% 하락했다”며 “대신 이번에도 건화물선 부문의 이익 비중이 50%를 하회하기에 지난해부터 본격화한 LNG 사업 이익 기여도 상승에 주목해야 한다”고 판단했다.

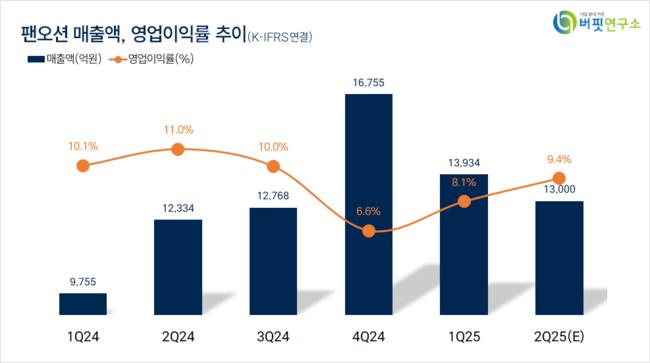

최 애널리스트는 “주가는 최근 반등에도 여전히 PBR 0.4배를 밑돌고 있다”며 “이익 체력이 추세적으로 개선되고 있음에도 석탄과 철광석을 주로 운반하는 전통산업 이미지로 인해 증시에서 소외됐기 때문”이라고 설명했다.

그러나 “팬오션도 드라이벌크 시장의 한계를 잘 알고 있어 그동안 비벌크 사업을 꾸준히 늘려왔다”며 “기존 벌크선 이익은 상반기 BDI 하락으로 전년대비 12% 감소하지만 LNG 부문 이익비중이 8%에서 올해 26%로 증가할 것”이라고 밝혔다. 참고로 LNG선 1척당 이익은 벌크 장기계약보다 2배 이상 많다.

그는 “중국 경기부양책 기대감으로 지난주 막판 BDI가 상승하며 벌크 시황은 바닥을 지났다”며 “지금 팬오션이 받고 있는 디스카운트가 단기 BDI 반등만으로 해결될 문제는 아니지만 점차 구체화되는 LNG 이익 모멘텀에서 할인 해소 가능성이 있다”고 평가했다.

끝으로 “LNG선은 기존 건화물 대비 전방수요의 장기 성장성이 다른 만큼 더 높은 밸류에이션 적용이 가능하다”며 “LNG선 이익 증가는 주가의 새로운 모멘텀으로 작용해 재평가를 견인할 것”으로 기대했다.

팬오션은 정기선, 부정기선, 대형선, 컨테이너선, 탱커선, LNG선, 프로젝트선, 우드펄프 수송선을 운영한다. 이재명 정부가 해양수산부 부산 이전을 실시하며 관련주로 주목받고 있다.

팬오션. 매출액 및 영업이익률. [자료=버핏연구소]

팬오션. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>