LS투자증권이 16일 롯데쇼핑(023530)에 대해, 2분기 실적은 시장 기대치에 다소 못 미치지만 하반기 소비심리 개선과 외부 환경 변화로 실적 회복세가 예상된다며, 투자의견 '매수'를 유지하고 목표주가를 9만7000원으로 상향했다. 롯데쇼핑의 전일 종가는 7만8700원이다.

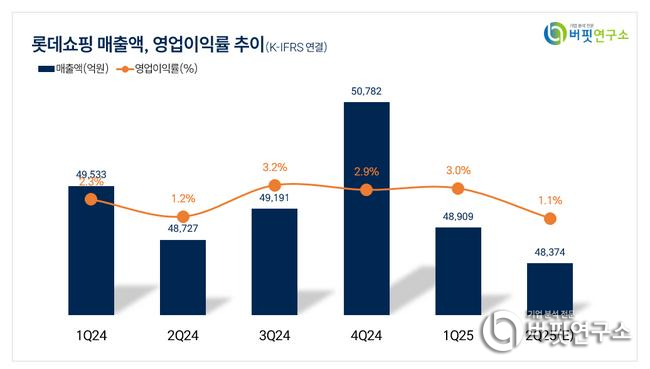

LS투자증권의 오린아 애널리스트는 "롯데쇼핑의 2분기 연결기준 매출액은 4조8374억원(전년동기대비 -0.7%), 영업이익은 540억원(전년동기대비 -3.7%)로 기대치를 하외하는 실적을 예상한다"며 "백화점 부문은 명품·식품·가전 판매 호조에도 기존점 신장률 둔화로 국내 백화점 영업이익은 전년동기대비 4% 감소할 전망이지만 해외 백화점은 수익성을 유지해 전체적으로 안정적인 흐름을 이어간다"고 평가했다.

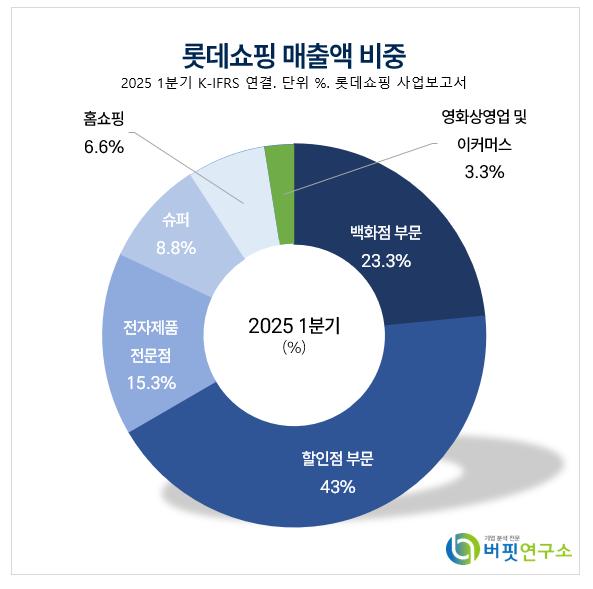

롯데쇼핑 매출액 비중. [자료=버핏연구소]

롯데쇼핑 매출액 비중. [자료=버핏연구소]

그는 "할인점 사업은 e그로서리 사업 이관에 따른 비용 증가로 영업적자가 확대되지만 해외 사업은 양호해 전체적으로는 방어가 가능하다"며 "이커머스 부문 적자는 구조적으로 개선되고 있고, 하이마트·컬처웍스도 체질 개선 효과가 감지된다"고 설명했다.

이어 "하반기에는 정부의 소비쿠폰 등 내수 부양책과 중국 단체관광객 무비자 입국 허용으로 소비심리 개선 효과가 클 것"이라며 "백화점은 외국인 매출 비중 상승이 트래픽 방어에 도움을 줄것으로 기대되고, 할인점은 홈플러스 매각 추진으로 경쟁 완화가 예상되어 영업환경이 한층 개선될 것"이라고 전망했다.

끝으로 "12개월 선행 주가수익비율(12MF) 시점 변경에 따라 목표주가를 기존 대비 23.25% 상향한 9만7000원을 제시했다"며 "2분기 실적 모멘텀은 다소 약세이나 지금은 하반기 실적 개선에 주목해야 하는 시점이기 때문"이라고 밝혔다.

롯데쇼핑은 백화점, 할인점, 전자제품전문점, 슈퍼, 홈쇼핑, 영화상영업, 이커머스 등 다양한 유통 채널을 통해 의류, 식품, 가전제품 등의 상품을 판매하고 있으며, 오프라인 매장을 통한 임대수입도 창출하고 있다. 최근에는 경쟁 완화와 정부의 내수 부양책으로 실적 개선이 기대된다.

롯데쇼핑. 매출액 및 영업이익률. [자료=버핏연구소]

롯데쇼핑. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>