신한투자증권은 9월 5일 카카오페이(377300)에 대해 투자의견 ‘중립(유지)’, 목표주가는 제시하지 않았다. 지난 4일 종가는 5만 1500원이다. 2대주주 알리페이의 2차 EB(교환사채: 발행사가 보유한 타사 주식으로 교환 가능한 채권) 발행으로 곧 시장에 나올 수 있는 잠재 매도 물량이 많아 주가에 대한 압력이 확대될 수 있다는 판단이다.

임희연 신한투자증권 애널리스트는 “알리페이가 10월 2일 발행, 12월 29일 만기 조건의 USD 4.5억 규모 교환 사채를 확정했다”며 “교환가액은 5만4014원으로 직전일 종가 대비 5.7% 할인, 이자율 0%, 교환비율 100%이며 교환청구기간은 11월 12일~12월 19일”이라고 설명했다.

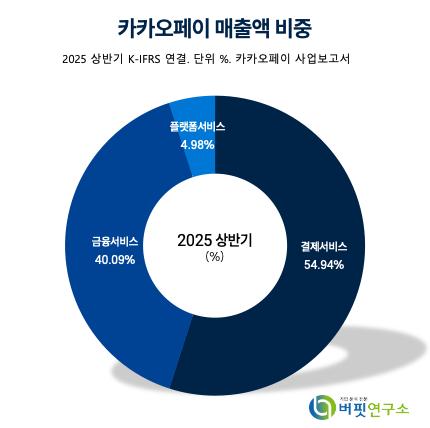

카카오페이 매출액 비중. [자료=버핏연구소]

카카오페이 매출액 비중. [자료=버핏연구소]

그는 “이번 교환사채와 관련한 델타헤지 거래(교환사채 가격 변동을 상쇄하기 위해 시장에서 일시적으로 주식을 팔아 위험을 낮춘 뒤, 이후 동일 수량을 다시 매수해 포지션을 맞추는 거래)로 알리페이→삼성증권→골드만삭스 간 주식대차가 체결됐고, 7월 17일 1차 교환사채 때와 동일한 구조가 재현됐다”며 “대차 물량 유입으로 단기 주식 공급 압력이 현실화될 수 있다”고 덧붙였다.

또한 “2분기 기준 실질 유통주식 비중은 16.2%에 불과하고, 현재까지 체결된 대차 대상 주식은 발행주식수 대비 12.6% 수준”이라며 “연말까지 기존 유통주의 77.7%가 시장 유입 가능해 수급 리스크가 이어질 수 있다”고 진단했다.

끝으로 그는 “반복되는 교환사채 할인 발행은 장기적으로 하방 압력을 키우며, 최근 지배구조 이슈는 스테이블코인(달러 등 자산 가치에 연동되도록 설계한 코인) 등 금융 신사업 확장 과정의 예측 가능성에도 변수가 될 수 있다”며 “현행 비즈니스 기준 추정 NAV는 4.6조원(적정주가 약 3.4만원)이고, 스테이블코인 진출 시 6.3조원(약 4.7만원), 활성화 시 6.9조원(약 5.2만원)으로 본다”고 밝혔다.

신한투자증권은 "당장 몇 달 안에 주가를 올릴 뚜렷한 호재가 없다" 고 지적했다. 교환사채와 대차·헤지 거래(기관끼리 정해진 기간에 주식을 대차로 조달해 시장에서 잠시 매도하고, 이후 동일 수량을 다시 매수해 돌려놓으면서 교환사채 가격 변동 위험을 낮추는 절차)가 반복되며 단기 수급 변동성이 확대됐다는 이유다. 중장기 평가는 스테이블코인 사업의 추진 여부와 규제 방향에 좌우될 수 있다고 봤다.

카카오페이는 결제·송금·금융중개를 영위한다. 페이머니 기반 결제와 연계 금융상품이 주요 수익원이며, 신사업으로 스테이블코인 활용 결제/송금 확대를 검토 중이다. 최근에는 자회사 카카오페이손해보험의 생활밀접형 보험과 카카오페이증권의 주식매매 서비스를 통해 이용자에게 혁신적 금융 경험을 제공하고 있다.

카카오페이 매출액, 영업이익률. [자료=버핏연구소]

카카오페이 매출액, 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>