한화투자증권은 19일 삼성전자(005930)에 대해 메모리 업황 개선에 따른 이익 추정치 상향을 반영해 투자의견 ‘매수’를 유지하고 목표주가를 기존 8만4000원에서 11만원으로 상향 제시했다. 삼성전자의 지난 18일 종가는 8만500원이다.

김광진 한화투자증권 애널리스트는 “3분기 예상 영업이익은 10조7000억원으로 전분기 대비 129% 증가해 시장 기대치를 상회할 전망”이라며 “디램(휘발성 메모리 반도체) 중심의 실적 회복과 HBM3E(차세대 고대역폭 메모리) 출하 증가에 따른 평균판매단가(ASP) 상승이 동반되면서 메모리 부문 영업이익은 5조9000억원에 달할 것”이라고 설명했다.

삼성전자 매출액 비중. [자료=버핏연구소]

삼성전자 매출액 비중. [자료=버핏연구소]

그는 또 “낸드(비휘발성 메모리 반도체) 역시 수요 환경 개선과 제품 믹스 변화로 이익 개선이 가능하다”며 “비메모리 부문도 선단공정 가동률 상승으로 고정비 부담이 완화되면서 적자폭이 전분기 대비 2조원 줄어들 것”이라고 덧붙였다.

한화투자증권은 4분기 이후에도 서버향 수요가 강하게 이어질 것으로 보고 내년 영업이익 추정치를 기존 38조4000억원에서 50조원으로 상향했다. 김 애널리스트는 “컨벤셔널 메모리(범용 메모리) 수급 개선만으로도 의미 있는 이익 성장이 가능하다”며 “HBM 부문에 보수적 가정을 적용하더라도 메모리 사업에서만 30조원 이상의 영업이익 달성이 가능하다”고 내다봤다.

실적 전망에 따르면 삼성전자의 2025년 매출액은 322조2710억원(전년동기대비 +7.1%), 영업이익은 33조4100억원(전년동기대비 +2.1%), 2026년 매출액은 354조4870억원(전년동기대비 +10.0%), 영업이익은 50조40억원(전년동기대비 +49.7%)으로 추정됐다. 2025년 주당순이익(EPS)은 5721원, 오는 2026년 EPS는 8152원으로 예상됐다.

목표주가 11만원은 내년 예상 주당순자산가치(BPS) 기준 주가순자산비율(P/B) 1.6배를 적용한 것으로, 과거 밴드의 중간 수준이라는 설명이다. 투자의견 ‘매수’는 유지됐다.

삼성전자는 1969년 설립된 글로벌 전자기업으로, 전 세계에 230여 개 종속회사를 두고 있다. 주요 사업은 ▲DX 부문(가전·스마트폰), ▲DS 부문(메모리·모바일AP), ▲SDC(OLED 패널), ▲하만(차량용 전장)이다. 최근에는 업계 최고 수준의 R&D 역량(연구개발 능력)으로 지속적 기술 혁신, 미래 준비를 통해 고객에게 새로운 가치를 제공하고 있다.

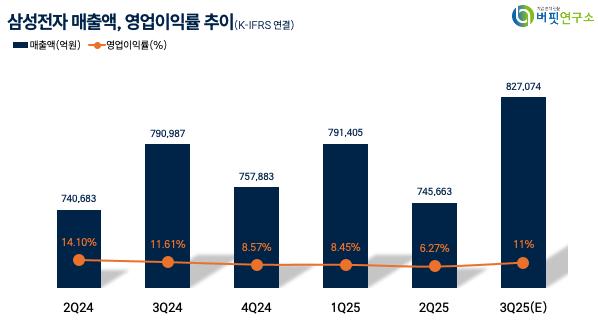

삼성전자 매출액, 영업이익률 추이. [자료=버핏연구소]

삼성전자 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>