NH투자증권은 28일 주성엔지니어링(036930)에 대해 하반기를 저점으로 실적이 회복될 것이고 해외 신규 고객사 확보는 내년 상반기 가시화될 것이라며, 투자의견 ‘매수’를 유지하고 목표주가를 4만1000원으로 상향했다. 주성엔지니어링의 전일 종가는 3만1200원이다.

류영호 NH투자증권 애널리스트는 “하반기 실적이 부진할 가능성이 있고 올해는 매출 성장보다 신규 장비 개발과 고객사 확보에 집중하고 있다”며 “연구개발 비용을 공격적으로 투입하고 있고 전년동기 연구개발 비용은 누적 기준 200억원 이상 증가했다”고 전했다.

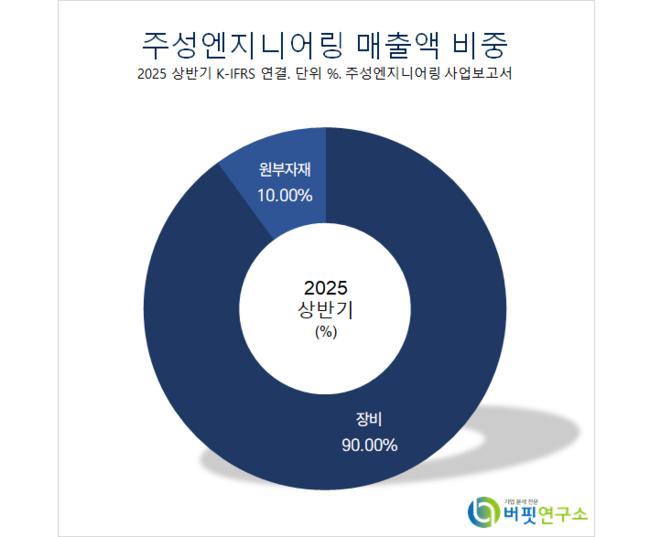

주성엔지니어링 매출액 비중. [자료=버핏연구소]

주성엔지니어링 매출액 비중. [자료=버핏연구소]

그는 “현재 북미를 포함한 다양한 지역으로 시장을 확대하려 노력 중”이라며 “신규 고객사 확보는 제한적인 고객사 포트폴리오에서 벗어날 수 있는 중요한 전환점”이라고 판단했다.

또 “M15X 매출은 내년 상반기부터 반영할 것이고 태양광 매출은 하반기에 인식될 것”이라며 “현재 반도체 투자 확대에 대한 기대감으로 전공정 장비업체들의 주가가 강세”라고 설명했다.

다만 “주성엔지니어링은 고객사가 제한돼 있고 단기 실적 모멘텀이 부재해 주가는 상대적으로 소외됐다”며 “올해 하반기를 저점으로 점진적인 회복이 기대되기에 매수 의견을 유지한다”고 밝혔다.

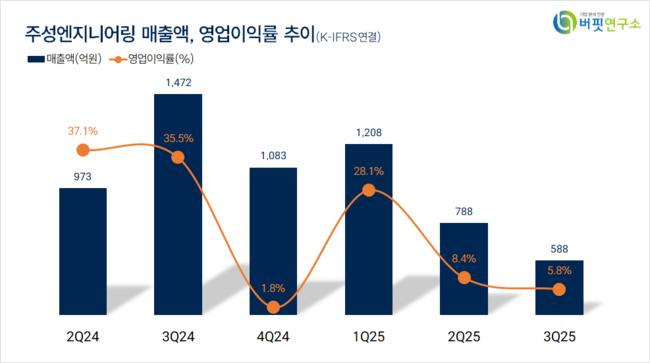

한편 “3분기 매출액 588억원(전년동기대비 -60.1%), 영업이익 34억원(전년동기대비 -93.6%)으로 매출액은 시장 예상치를 하회했다”며 “주요 반도체 고객사 투자 감소와 공백기, 반도체 외 사업부 매출 부진으로 전체 실적이 예상보다 부진하다”고 전했다.

끝으로 “1분기부터 증가하고 있는 연구개발 비용 증가도 수익성에 부정적”이라며 “전반적인 실적은 3분기를 저점으로 회복될 것”으로 기대했다.

주성엔지니어링은 반도체, 태양전지, 디스플레이, LED, OLED 제조장비를 제조한다. 차별화된 ALD 기술로 메모리·비메모리 수요를 충족하는 장비를 개발하고 있다.

주성엔지니어링. 매출액 및 영업이익률. [자료=버핏연구소]

주성엔지니어링. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>