DS투자증권은 27일 넥센타이어(002350)에 대해 유럽 타이어 수요 회복과 체코 2공장 가동률 상승, 고인치 제품 비중 확대에 힘입어 2026년부터 실적 개선이 본격화될 것이라며 투자의견 ‘매수’와 목표주가 9000원을 제시했다. 넥센타이어의 전일 종가는 7320원이다.

최태용 DS투자증권 연구원은 "주가수익비율(PER) 5.7배를 적용해 목표주가를 산정했다"며 유럽 지역의 전기차(EV) 및 고인치 타이어 수요 회복이 뚜렷해지고 있으며, 체코 2공장 가동률 상승이 불륨 증가로 이어지면서 이익 성장이 본격화될 것"이라고 분석했다.

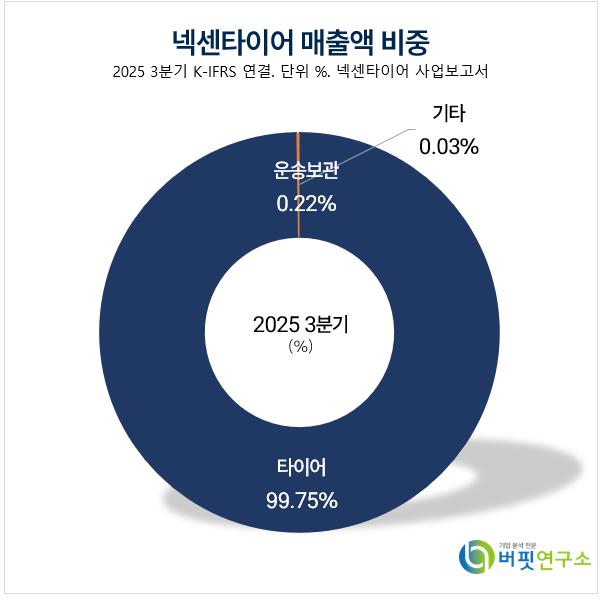

넥센타이어 매출액 비중. [자료=버핏연구소] 그는 "관세 인하 효과로 분기 관세 비용이 약 150억원 수준으로 축소될 전망"이라며 "천연고무·합성고무 가격 안정세 속에서 EDUR 시행에 따른 원가 부담이 일부 존재하더라도 판가 전가(Pass-through)를 통해 스프레드 확대가 가능하다”고 설명했다.

넥센타이어 매출액 비중. [자료=버핏연구소] 그는 "관세 인하 효과로 분기 관세 비용이 약 150억원 수준으로 축소될 전망"이라며 "천연고무·합성고무 가격 안정세 속에서 EDUR 시행에 따른 원가 부담이 일부 존재하더라도 판가 전가(Pass-through)를 통해 스프레드 확대가 가능하다”고 설명했다.

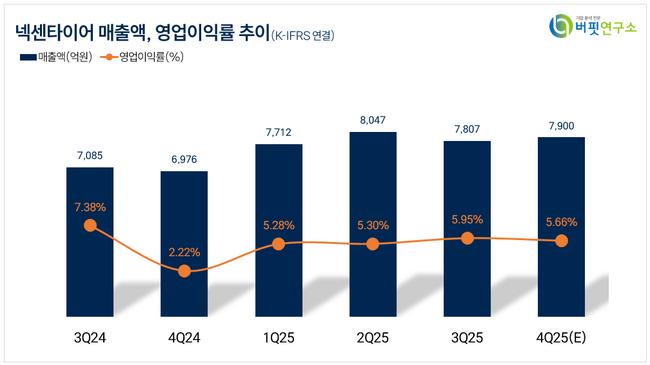

이어 “2026년 매출액은 3조2720억원, 영업이익은 2270억원을 기록할 것”이라며 “유럽 판매량 증가와 고인치 타이어 믹스 개선이 수익성에 기여할 것”이라고 전했다.

다만 그는 “넥센타이어는 북미 생산기지 부재가 가장 큰 구조적 리스크”라며 “2026년 이후에는 추가적인 생산능력(CAPA) 확보 여부가 중장기 성장성을 좌우할 것”이라고 덧붙였다.

넥센타이어는 국내 본사 중심으로 중국, 미주, 유럽, 중동, 동남아 등 글로벌 판매네트워크를 통해 타이어 제조·판매 및 렌탈 사업을 영위하고 있다. 최근 마곡 중앙연구소와 미국·중국·독일 연구개발(R&D) 네트워크를 통해 전동화·고출력·고하중화 시장 트렌드에 맞춰 핵심 성능을 강화하고 있다.

넥센타이어 매출액 및 영업이익률. [자료=버핏연구소]

넥센타이어 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>