NH투자증권, 3Q '회사채 주관' 1위...2위 KB증권

- NH투자증권, SK·포스코·CJ제일제당 등 주요 회사채 발행 주관

- KB증권, 1위 NH투자증권과 9000만원 차이로 2위

- 이달 기준금리 인상→연말 회사채 발생 시장 위축 전망

------------------------------------------------------------------------------------

NH투자증권(대표이사 정영채)이 올해 3분기 회사채 주관 실적 1위를 기록했다.

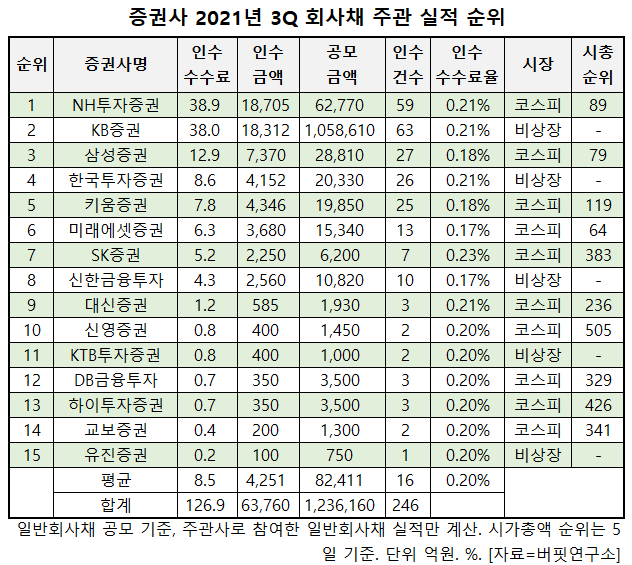

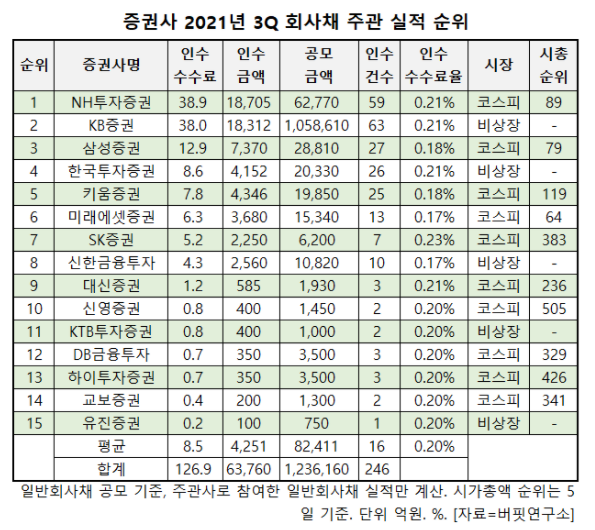

기업분석전문 버핏연구소 조사에 따르면 NH투자증권(005940)의 올해 3분기 회사채 주관 인수수수료는 38억9000만원으로 1위를 기록했다. 이어 KB증권(38억원), 삼성증권(016360)(11억9000만원), 한국투자증권(8억6000만원), 키움증권(039490)(7억8000만원) 등의 순이다.

회사채 주관이란 회사채를 발행하려는 기업에게 발행 과정에 필요한 공모금리, 공모금액 등에 관한 서비스를 제공하는 것을 말한다. 회사채 주관의 대가로 받는 인수수수료는 증권사의 주요 수익모델의 하나이다.

◆1위 NH투자증권, 인수수수료 39억...인수금액(1조8705억)도 1위

'전통의 회사채 강자' NH투자증권은 올해 3분기 회사채 주관 인수수수료 38억9000만원으로 1위를 기록했다. 인수금액(1조8705억원)도 가장 많았다.

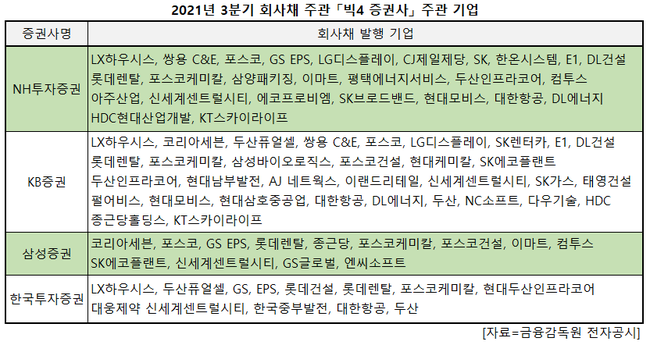

NH투자증권은 SK, 포스코, CJ제일제당을 비롯한 주요 대기업의 회사채 발행을 주관하면서 1위를 차지했다. 특히 3분기에 회사채를 발행한 SK의 인수수수료가 4억6500만원으로 전체 인수수수료의 11.92%를 차지했다. 오랜만에 회사채 발행에 나선 한온시스템의 회사채 주관도 맡았다.

4분기에는 LG유플러스, 현대제철 등 '회사채 대어' 주관 인수수수료도 실적에 포함될 전망이어서 NH투자증권이 올 한해 연간 실적 1위를 차지할 것인 지에 관심이 쏠리고 있다. 올해 3분기 NH투자증권의 기업금융 부문 수수료이익은 386억6900만원으로 전분기대비 32.04% 증가했는데 이 가운데 회사채 수수료이익이 10% 정도 차지했다.

◆2위 'KB증권' 38억, 1위 NH투자증권과 '간발의 차'... 삼성증권 3위

회사채 주관 시장에서 NH투자증권과 쌍벽을 이루고 있는 KB증권(대표이사 김성현)은 인수수수료 38억원으로 2위를 기록했다. 1위 NH투자증권 인수수수료(38억9000만원)와 불과 9000만원 차이에 불과하다.

공모금액(105조8610억원)과 인수건수(63건) 기준으로는 KB증권이 가장 많았다. KB증권은 현대모비스, 이마트, LG디스플레이 등의 회사채 발행 주관을 맡았다. 포스코 회사채의 경우 KB증권과 공동 주관을 맡았다. KB증권도 4분기에 에쓰오일, 현대건설, LG유플러스 등의 회사채 주관 실적이 포함될 전망이어서 실적 개선이 기대되고 있다.

3위 삼성증권(대표이사 장석훈)의 인수수수료는 13억원이었다. 인수건수(27건)도 NH투자증권과 KB증권에 이어 3위를 기록했다. 포스코, 포크소케미칼, 포스코건설 등 포스코그룹의 경우 2억1610만원으로 전체 인수수수료의 16.61%를 차지했다. 그 밖에도 이마트, 신세계센트럴시티 등의 회사채 주관을 따냈다.

4위 한국투자증권(대표이사 정일문)의 인수수수료는 9억원을 기록했다. 인수금액이 4152억원으로 키움증권(5위)보다 적었으나 인수수수료에서 4위를 차지했다.

◆SK증권, 인수수수료율 1위...평균 인수수수료율 0.20%

유진투자증권(대표이사 유창수)의 인수수수료는 2000만원으로 15위를 기록햇다. 3분기 두산퓨얼셀를 제외한 회사채 실적이 없었기 때문으로 분석된다. 5일 기준 4분기도 대한항공 이외의 회사채 주관 실적이 없었다.

3분기 회사채 주관 실적을 인수건수를 기준으로 하면 KB증권(63건)이 가장 많았고, 이어 NH투자증권(59건, 2위), 삼성증권(27건, 3위), 한국투자증권(26건, 4위), 키움증권(25건, 5위), 미래에셋증권(13건, 6위), 신한금융투자(10건, 7위), SK증권(7건, 8위) 순이었다.

공모금액을 기준으로 하면 KB증권(105조8610억원)이 1위를 차지했고, 이어 NH투자증권(6조2770억원, 2위), 삼성증권(2조8810억원, 3위), 한국투자증권(2조330억원, 4위), 키움증권(1조9850억원, 5위), 미래에셋증권(1조5340억원, 6위), 신한금융투자(1조820억원, 7위), SK증권(6200억원, 8위) 순이었다.

이번 3분기 국내 증권사의 회사채 주관 관련 실적을 집계해보면 인수수수료 총액 127억원, 총 인수금액 6조3760억원, 총 공모금액 123조6160억원, 총 인수건수는 246건이었다. 또 회사채 주관 1건당 평균 인수수수료는 8억원, 평균 인수금액 4251억원, 평균 공모금액 8조2411억원이었다. 이를 바탕으로 계산해보면 국내 증권사의 평균 회사채 주관 인수수수료율은 0.20%였다. '빅4 IB증권사'(미래에셋·한국투자·NH·KB증권)의 평균 인수수수료율은 0.20%로 전체 증권사의 인수수수료율과 동일했다.

◆연말 회사채 시장 위축될 듯...이달 기준금리 인상 가능성↑

인수수수료율이 가장 높은 곳은 SK증권(0.23%)이었고, 이어 NH투자증권, KB증권, 한국투자증권, 대신증권이 0.21%로 공동 2위를 차지했다. 이번 회사채 주관 실적 집계는 인수수수료(주관수수료 제외)를 기준으로 했다. 인수수수료는 인수금액에 일정비율을 곱해 책정된다.

1~3분기 회사채 발행 시장은 양호한 편이었다. 이 기간 기업들은 저금리로 회사채를 발행해 자금을 조달하려는 움직임을 보였다. 금융감독원에 따르면 지난달 회사채 발행규모는 총 17조5894억원으로 전월(14조8858억원) 대비 2조7036억원(18.2%) 증가했다. 이에 따라 증권사들의 회사채 발행 주관 실적도 양호했다.

그렇지만 이달 25일 한국은행 금융통화위원회에서 기준금리 인상이 예고된 만큼 연말 회사채 발행 시장은 위축될 것이라는 전망이 나오고 있다. 금리가 높아지면 기업의 회사채 조달 금리도 높아지기 때문이다.