상상인증권은 27일 클래시스(214150)에 대해 올해 품질과 가격경쟁력을 바탕으로 한 영업실적 성장, 비용 효율화를 통한 수익성 개선, 특히 이루다 합병에 따른 매출 사업 시너지가 예상된다며 투자의견은 매수로 유지하고, 목표주가는 7만2000원으로 상향했다. 클래시스의 전일 종가는 5만8000원이다.

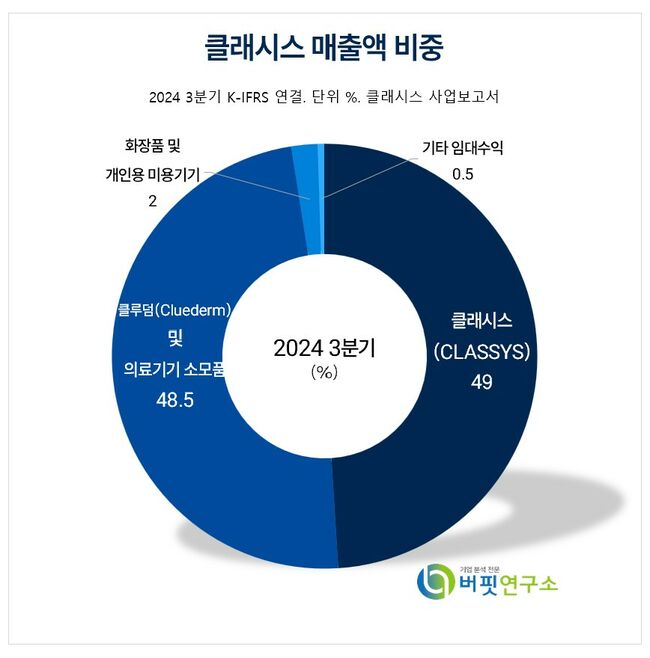

클래시스 주요품목 매출 비중. [자료= 클래시스 사업보고서]

클래시스 주요품목 매출 비중. [자료= 클래시스 사업보고서]

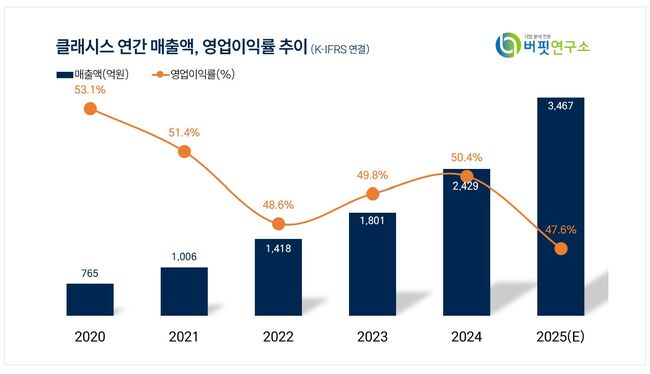

하태기 상상인증권 연구원은 "지난해 연간 매출액이 연결기준 2429억원(YoY +34.8%), 영업이익 1225억원(YoY +36.6%)을 기록했다"며 "올해는 이루다 합병 효과가 온전히 반영돼 연간 실적 매출액 3467억원(YoY +42.7%), 영업이익 1651억원(YoY +36.7%)으로 성장할 것"으로 내다봤다.

클래시스의 슈링크(집속초음파, HIFU) 장비는 남미, 아시아 중심으로 수출이 급증하고 있다. 신제품 볼뉴머(단극성 고주파(RF)로 콜라겐을 채우는 역할) 장비는 2024년 미국, 태국, 브라질, 대만·호주에서 출시됐고, 2025년에는 유럽, 2026년에는 미국, 중국 시장에서 출시될 계획이다. 소모품(카트리지 등) 매출도 국내에서 빠르게 증가하고 있으며 수출 성장도 가속화하고 있다.

이에 하 연구원은 2025년 전체 미용의료기기 장비 매출을 26.4% 성장한 1421억원, 소모품 매출은 31.2% 증가한 1441억원으로 예측했다. 이루다 부문의 제품·지역이 서로 겹치지 않아 남미, 아시아 및 미국, 유럽 중심으로 합병 시너지가 발생하고, 비용 효율화를 통해 수익성 개선이 가능할 것으로 전망된다.

클래시스는 미용목적을 위한 의료기기와 미용기기 그리고 개인용 뷰티 디바이스 및 화장품 사업을 운영하고 있다. 브랜드 내에선 주요 제품인 슈링크, 볼뉴머 등의 장비 누적 판매대수와 사용 횟수가 증가되면서 소모품의 매출이 증가하고 있다.

클래시스 최근 연간 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

클래시스 최근 연간 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>