현대차증권은 28일 셀트리온(068270)에 대해 짐펜트라 등 신규 제품군의 빠른 성장과 기존 제품군의 안정적인 매출 성장 및 지속적인 매출원가 하락 등을 고려하여 투자의견 ‘매수’와 목표주가 27만원을 유지했다. 셀트리온의 전일 종가는 18만2700원이다.

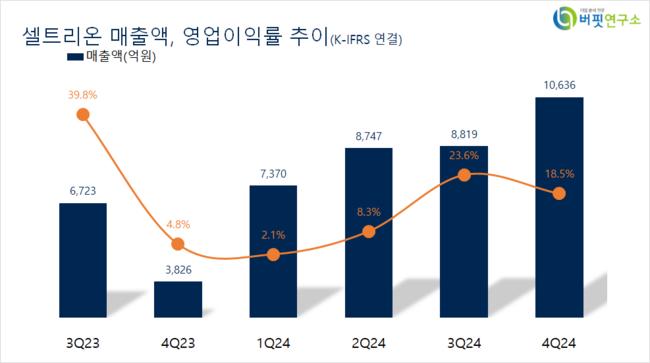

현대차증권의 여노래 애널리스트는 “4분기 매출액은 1조636억원(YoY +178%), 영업이익 1964억원(YoY +967.4%)으로 매출액은 시장 컨센서스 1조493억원에 부합, 영업이익은 2349억원을 하회했다”며 “영업이익률은 18.5%로 시장 컨센서스에 부합한 매출과 지난해 3분기 영업이익률 23.6% 대비 낮다”고 전했다.

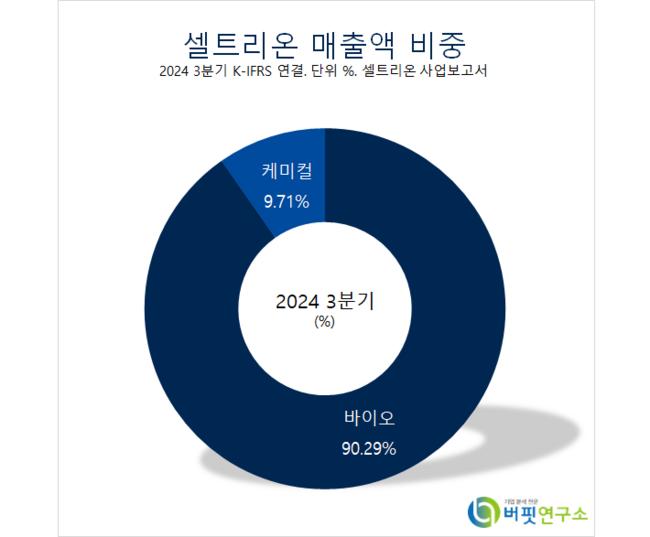

셀트리온 매출액 비중. [자료=버핏연구소]

셀트리온 매출액 비중. [자료=버핏연구소]

그는 “판관비가 기존에는 매출의 약 30%를 유지하고 있었으나 4분기 비중은 32.6%로 약 280억원의 초과 비용이 발생했다”며 “프랑스 정부 보조금으로 분기 당 50억씩 납부해야 하는 금액이 지난해 4분기에 한꺼번에 발생해 200억원의 비용이 발생했다”고 밝혔다.

또 “글로벌 영업 확대를 위한 유럽/미국의 해외인력 채용으로 80억원의 비용도 발생했다”며 “영업이익 하락에도 당기순이익은 4분기 환율효과로 800억원의 기타손익이 발생하며 2360억원으로 증가했다”고 설명했다.

한편 “4분기 주요 제품 실적은 기존 제품군인 램시마 IV 2890억원(QoQ 8.8%), 트룩시마 1320억원(QoQ +29.4%), 허쥬마 490억원(QoQ +0%)”이라며 “기존 제품군은 전체 4700억원(YoY +74.7%)으로 분기별 성장세는 둔화됐지만 연간 매출로는 74.7%의 견조한 성장세를 기록했다”고 전했다.

이어 “신규 제품군도 성장이 가속화됐는데 램시마 SC는 1700억원(QoQ +129.7%), 유플라이마는 1080억원(QoQ +157.1%), 배그젤마는 770억원(QoQ +413.3%)”이라며 “전체 합산 4031억원(YoY +205%)으로 전년동기대비 큰 폭으로 상승하며 20% 성장했다”고 밝혔다.

끝으로 “연간 실적은 매출 3조5570억원(YoY +63.5%), 영업이익 4920억원(YoY -24.4%)”이라며 “신규 제품군의 높은 성장률, 기존 제품군의 안정적인 매출, 45%에서 지속적으로 하락해 올해 내 20%대로 진입하는 매출원가율, 신제품 출시로 올해 매출액은 4조4320억원(YoY +24.6%), 영업이익은 1조3410억원(YoY +210.4%)을 달성할 것”으로 전망했다.

셀트리온은 항체의약품을 개발, 생산한다.

셀트리온. 매출액 및 영업이익률. [자료=버핏연구소]

셀트리온. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>