대신증권은 21일 한화에어로스페이스(012450)에 대해 중장기적으로는 글로벌 방산, 조선해양 거점 확충을 위한 대규모 M&A 등을통해 성장할 전망이지만, 대규모 유상증자로 인해 불확실성 및 잠재적 리스크가 우려된다며 투자의견을 중립으로 하향하고 목표주가를 75만원으로 하향했다. 한화에어로스페이스의 전일종가는 72만2000원이다.

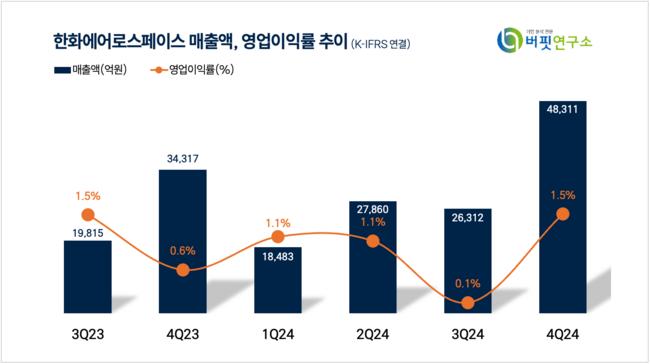

대신증권은 한화에어로스페이스의 4분기 매출액은 4조8311억원(YoY +56%), 영업이익은 8925억원(YoY +222.08%)이라고 밝혔다.

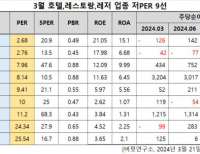

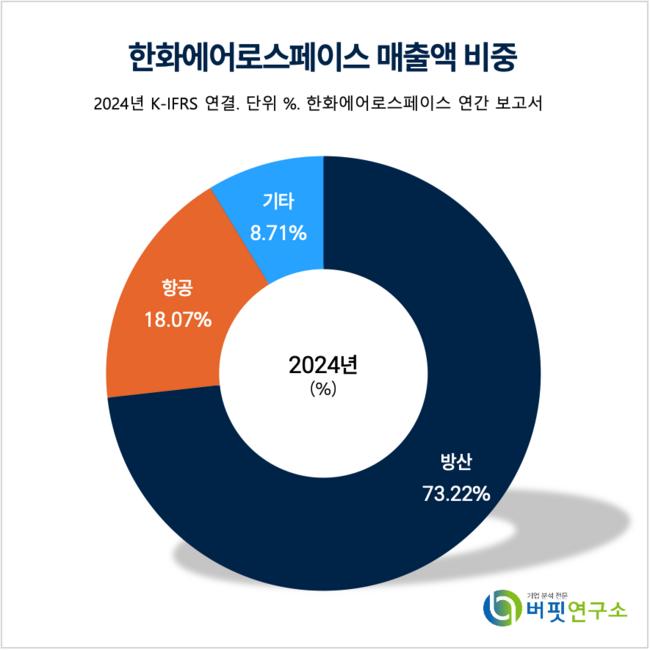

한화에어로스페이스 매출액 비중. [자료=버핏연구소]

한화에어로스페이스 매출액 비중. [자료=버핏연구소]

양형모 대신증권 연구원은 “글로벌 탑티어가 되기 위해서 글로벌 방산, 조선해양 거점 확충이 필요한 한화 그룹의 미래 청사진은 이해된다”면서 “유럽의 방위비 증액은 사실상 러시아와의 군비 경쟁이라는 명분 하에 자국 내 재정 지출을 통한 경제 성장을 위함일 가능성이 크다”며 우려를 표했다.

양형모 연구원은 “한화에어로스페이스는 지난 4분기 서프라이즈를 기록했지만 이후 즉시 한화오션 지분을 대규모 매입하고 유상증자를 발표했다”며 “실적 성장 유지에 대한 우려는 1분기 실적을 확인해야하지만 이를 유상증자를 통한 인수합병으로 장기 성장 그림을 보여주는 것은 투자자로 하여금 우려를 낳게 할 것이다”고 말했다.

양 연구원은 “중장기적으로는 글로벌 방산, 조선해양 거점 확충을 위한 대규모 인수합병 및 글로벌 기업과의 기업 파트너십을 통해 성장할 전망이다”고 덧붙였다.

한화에어로스페이스는 고도의 정밀기계분야의 핵심기술을 바탕으로 국내외에서 항공기 및 가스터빈 엔진, 자주포, 장갑차 생산 및 판매를 영위하고 있으며 CCTV, 칩마운터, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공을 주요 사업으로 하고 있다.

한화에어로스페이스 매출액 및 영업이익률 추이. [자료=버핏연구소]

한화에어로스페이스 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>